【中國投資風向掃描】先進製造領域崛起,從早期投資市場翻轉中國產業結構的野心乍現

2022年中國早期投資市場因獲投件數暴跌及獲投金額腰斬,宣告從2019年谷底翻爬至2021年的投資盛況正式終結,而到了2023年,依據目前已揭露的資訊顯示,整體而言中國早期投資市場仍難脫離2022年後的泥沼!本研究將篩選與整理來自中國投資事件觀察資料庫IT桔子、投中信息、青科研究的數據及報告,觀察中國2023年的投資趨勢、鉅額投資事件、輪次變化、領域分布、重點個案等重要訊息,解構中國投資市場趨勢。

前言

中國早期投資市場經歷了2022年的無情修正,迎來中國境內獲投件數暴跌以及獲投金額腰斬,2023年的表現也未見起色,延續著2022年的低迷氛圍。本研究將篩選與整理來自中國投資事件觀察資料庫IT桔子與投中信息的數據及報告,觀察中國2023年的投資趨勢、鉅額投資事件、輪次變化、領域分布、重點個案等重要訊息,解構中國投資市場變化。

獲投趨勢

年投資趨勢

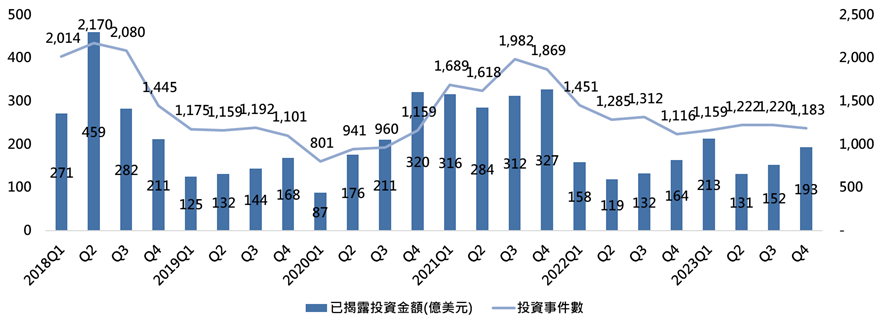

2023年,中國早期投資市場的投資件數較2022年衰退7.4%,來到4,784件,是2018年以來第三低的年度;而投資金額則較2022年成長20.2%來到689億美元,但仍低於2021年的1,240億美元及2020年的794億美元,同樣為2018年以來第三低的年度。整體而言,2023年中國早期投資市場未完全脫離2022年後的泥沼,處於相對低谷的位置。

資料來源:IT桔子,本研究整理。

圖1 中國年投資趨勢(2018-2023)

季投資趨勢

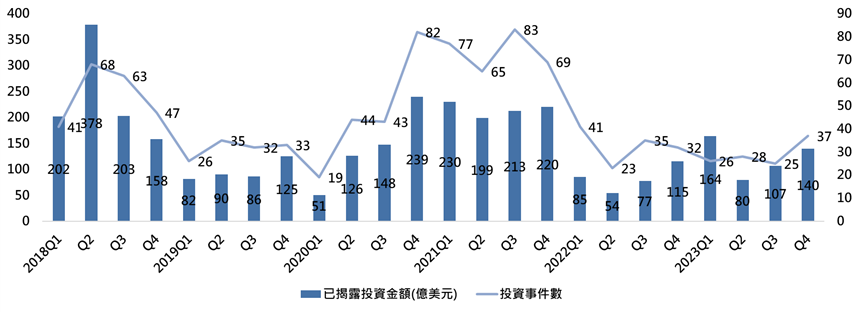

進一步由季資料觀之,中國早期投資市場於2023年的表現依據季度劃分,投資件數依序為1,159件、1,222件、1,220件與1,183件;而投資金額依序為213億、131億、152億與193億美元,整體走勢與2022年非常相似,但投資件數在2023年第一季至第三季皆較2022年的同季萎縮,而2023年每一季的金額則皆比2022年同季金額成長,尤其是第一季成長達34.5%,可惜後繼無力,成長力道介於10%至18%,換言之,相較於2022年,雖然投資件數幾乎全面性地下滑,但投資金額則是上升,顯示可動用的投資資金充足,但基於總體環境與其他因素,使投資人投資策略改弦易轍,資金更為集中至特定產業或標的。

資料來源:IT桔子,本研究整理。

圖2 中國季投資趨勢(2018Q1-2023Q4)

此外,從鉅額(單筆超過1億美元)投資的變化觀察之,鉅額交易事件依據季度劃分,投資件數依序為26件、28件、25件與37件;而投資金額依序為164億、80億、107億與140億美元,整體走勢與2022年非常相似,但明顯的差異在於每季的鉅額投資金額都較2022年同季成長,其次是投資金額占比也都比2022年同季為高,此不僅呼應季投資趨勢提到的可動用的投資資金充足,且資金更為集中至特定產業或標的外,因鉅額交易作為觀察投資市場變化的重要角色,鉅額交易的放大也顯示市場有足夠的信心針對指標性企業投入大筆資金,此訊號顯示2023年具備回穩的契機。

資料來源:IT桔子,本研究整理。

圖3 中國鉅額季投資趨勢(2018Q1-2023Q4)

輪次變化

在投資輪次方面,2023年種子/天使、A輪等相對早期階段輪次的交易占比下滑,而戰略投資占比成長至19%,僅低於2020年的22%,可見得本年非財務性質的注資導向意圖更為強烈,主要來自於具備政府背景基金、企業策略布局的戰略性質注資。

資料來源:IT桔子,本研究整理。

圖4 中國投資輪次變化(2018-2023)

領域變化

在獲投企業領域分布上,自2022年起先進製造領域(包含各式非傳統硬體類別製造與研發領域,依IT桔子資料庫匡列包含3D列印、AR/VR設備、工業4.0、無人機、可穿戴設備、電子設備、傳感設備、機器人、其他工業、家用電器、航空航太、通信製造、智能裝備、積體電路、新材料、新能源等)在中國政府政策主導下快速成長,在2023年第二季時單季投資件數與金額占比已拉升突破40%,儼然成為主導中國早期投資市場的主力部隊,第三季的單季金額占比更一舉突破總金額的五成,最終在全年占比表現上,達到件數40.26%與金額44.26%,與件數第二高的醫療健康和金額第二高的汽車交通出現極大的落差,相較於全球是以健康醫療與金融科技為主軸的投資結構,中國在早期投資市場方面的確走出不同的道路。

資料來源:IT桔子,本研究整理。

圖5 中國投資前10名領域占比(2023)

五大案例

在中國2023年的前五大投資案件中,居於首位的是萬達商管,是萬達集團旗下提供商業物業營運管理服務的公司,在年底萬達商管與太盟投資集團(PAG)簽署新投資協定之後,萬達引入新的投資人,也陸續獲得增量資金近300億元人民幣;居於第二的是華虹半導體製造無錫公司,在2023年1月時完成40.2億美元募資,華虹半導體、華虹宏力、大基金二期及無錫國有投資公司參與投資。本輪資金主要用於擴張晶圓產能,強化其各類晶圓領域的競爭力。華虹半導體製造無錫公司成立於2022年6月,由華虹半導體與華虹宏力、大基金二期等聯合發起,主要從事積體電路及採用65/55nm至40nm工藝的12寸晶圓製造及銷售;創業之家於3月時獲由長江企業集團注資B輪35億美元,使其成為2023年獲投金額第三順位的公司,本輪資金主要用於併購中國境內優質中小微企業。創業之家企業為處在初創期、成長期的中小微企業提供種子輪和天使輪的融資方案及企業管理和上市諮詢服務,協助中小微企業發展;獲投金額第四高者為中糧福臨門,中糧福臨門是一家穀物調和油類產品提供商,主要從事食品生產、食品加工及品牌銷售業務和全球農糧供應鏈業務,在2023年2月時獲得210億人民幣戰略投資,投資者包括社保基金會、中遠海控、中國誠通國調基金、中國人壽資管、中國政企基金、中投公司、厚樸投資、淡馬錫、亞賦資本等,中糧福臨門是中糧旗下主要食用植物油品牌,市占率為12.1%,在排序前四位的品牌中,福臨門屬於中國唯一一家國有食用油品牌;第五名則是快時尚跨境電商平臺SheIn,面向女性消費群,提供服裝、飾品、鞋履、箱包等品類產品,此輪募資由紅杉資本、泛大西洋投資集團和阿拉伯聯合大公國主權財富基金Mubadala領投,其中紅杉資本、泛大西洋投資集團亦是上一輪的投資人,此輪估值達660億美元,但相較於2022年的募資估值已大幅下跌。

表1 中國2023年獲投金額前五大公司

|

公司 |

時間 |

產品/服務 |

輪次 |

金額 |

|

萬達商管 |

2023/12/12 |

商業物業營運管理服務 |

戰略投資 |

300億人民幣 |

|

華虹半導體製造無錫公司 |

2023/1/18 |

12英寸晶圓製造廠商 |

戰略投資 |

40.2億美元 |

|

創業之家 |

2023/3/23 |

創業服務提供者 |

B輪 |

35億美元 |

|

中糧福臨門 |

2023/2/2 |

穀物調和油類產品提供商 |

戰略投資 |

210億人民幣 |

|

SheIn領添科技 |

2023/5/17 |

快時尚跨境電商網站 |

G輪 |

20億美元 |

資料來源:IT桔子,本研究整理。

募資趨勢

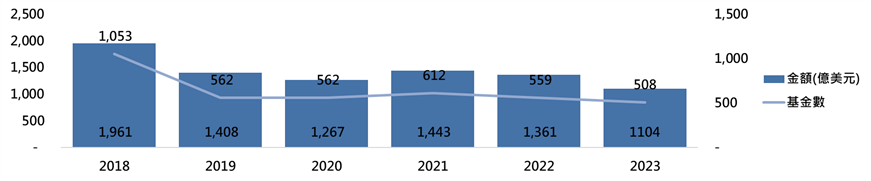

募資概況

根據投中研究提供的資訊,基金募資在2023年持續萎縮,無論是完成募資的基金數與金額,都來到自2018年以來的最低點,完成募資的基金數為508筆,金額為1,104億美元,相較於2022年減少了9%與19%。這是未來投資市場是否能翻轉的一個隱憂,值得持續觀察追蹤。

資料來源:IT桔子,本研究整理。

圖6 中國基金募資趨勢(2018-2023)

退場趨勢

退場概況

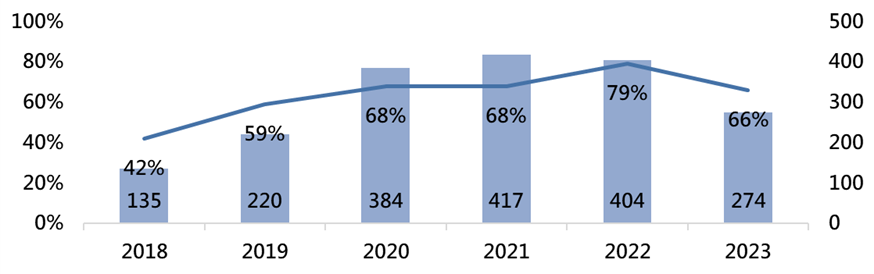

根據投中研究提供的資訊,2023年VC/PE支持的中國企業IPO家數為274家,占2023年總IPO的比例為66%,這個數字從2018年的42%一路攀升至2022年的79%,但至2023年則是明顯下滑。投中研究的分析指出,因VC/PE獲利主要來源還是透過IPO,2023年不僅出場家數下滑,許多基金的退出回報率也非常不理想。

資料來源:投中研究,本研究整理。

圖7 中國VC/PE支持企業IPO趨勢(2018-2023)

結語

中國早期投資市場延續著2022年的低迷氛圍,2023年仍可明顯地觀察到處於近年來的低谷位置。而2023年與2022年相對的差異,有個相當明顯的變化,就是政策導向的投資案件增加,從投資階段來說,戰略投資的比例放大,顯示非財務性質、策略合作或特定目的的資金挹注增加;另從投資領域的變化來看,先進製造的投資案件與金額在2023年大幅成長,無疑相較於過去已發生結構性的改變,青科研究指出,中國國有背景投資機構延續活躍,案例數滲透率超過60%,金額滲透率超過50%,充分發揮引導和帶動作用,吸引市場資金注入半導體、新能源、汽車等領域。

根據青科研究分析,近年來因中國早期投資市場風險與不確定性增加,投資機構的投資活動更為謹慎,投資策略也逐漸從追求高風險、高成長性轉向以高確定性退場為導向;此外青科研究評估未來投資機構將持續聚焦科技驅動創新,重點關注前瞻性戰略性新興產業,推進現代化產業體系建設。

參考資料

IT桔子,https://www.itjuzi.com/

投中研究,https://www.chinaventure.com.cn/index.html

青科研究,https://www.pedata.cn/