【全球創投風向掃描】低谷盤旋,資本浪潮尚未到來

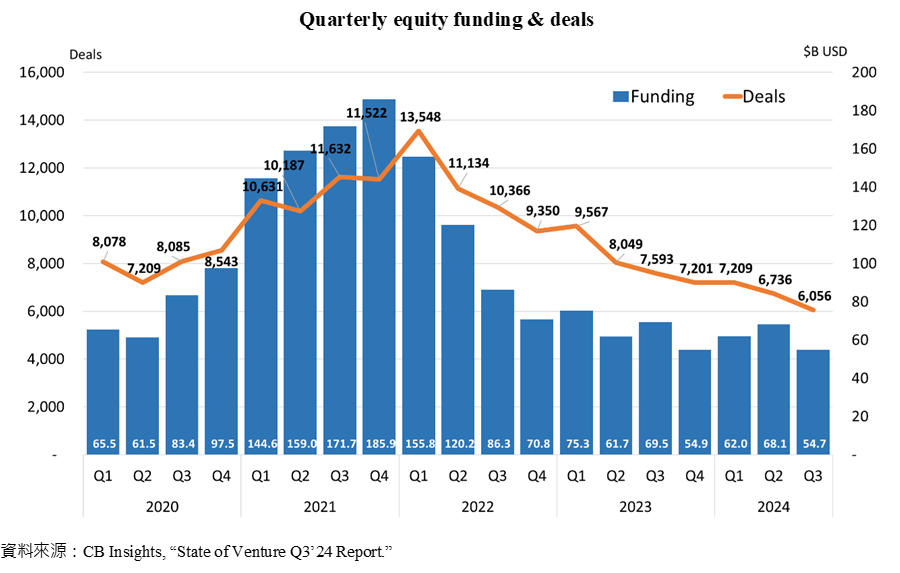

全球創投迎來2024年下半場,復甦恐怕還要再等一段時間。2023至2024的上半年,AI題材確實激起了不小的浪花,然而少數投資案的亮眼表現,似乎未能帶動整體市場的反轉。2024年第三季全球創投市場不論交易規模或件數均達到2020年以來的新低,交易規模較前一季下滑約19.7%,僅547億美元;交易案則為6,056件,較第二季減少約10.1%。2024年剩下最後一季,出現新的題材為創投市場添柴加油的機會不大。或許可以期待的是檯面上的領頭羊啟動下一輪的募資所帶來的刺激,但整體市場的回溫仍有挑戰。美國降息措施預期能為資本市場帶來正向效益,但在美國大選未定、國際政經情勢還存在著高度不確定性的情況下,熱錢要流向創投市場,恐怕還需要再等等。

全球創投迎來2024年下半場,復甦恐怕還要再等一段時間。2023至2024的上半年,AI題材確實激起了不小的浪花,然而少數投資案的亮眼表現,似乎未能帶動整體市場的反轉。2024年第三季全球創投市場不論交易規模或件數均達到2020年以來的新低,交易規模較前一季下滑約19.7%,僅547億美元;交易案則為6,056件,較第二季減少約10.1%。2024年剩下最後一季,出現新的題材為創投市場添柴加油的機會不大。或許可以期待的是檯面上的領頭羊啟動下一輪的募資所帶來的刺激,但整體市場的回溫仍有挑戰。美國降息措施預期能為資本市場帶來正向效益,但在美國大選未定、國際政經情勢還存在著高度不確定性的情況下,熱錢要流向創投市場,恐怕還需要再等等。

一、寒冬未歇,全球創投交易熱度持續下探

根據CB Insights的統計,2024年第三季全球創投市場交易金額為547億美元,與前季相比下降約19.7%,與2023年同期相比減少約21.2%。同樣地,交易件數也在逐季遞減中,2024年第三季全球創投交易案僅6,056件,與前季相比下降約10.1%,與2023年同期相比衰退約20.2%。前一季交易金額的反彈僅是由個案帶領下的曇花一現,難以驅動市場系統性的回溫,件數與金額均打破2020年以來的新低,

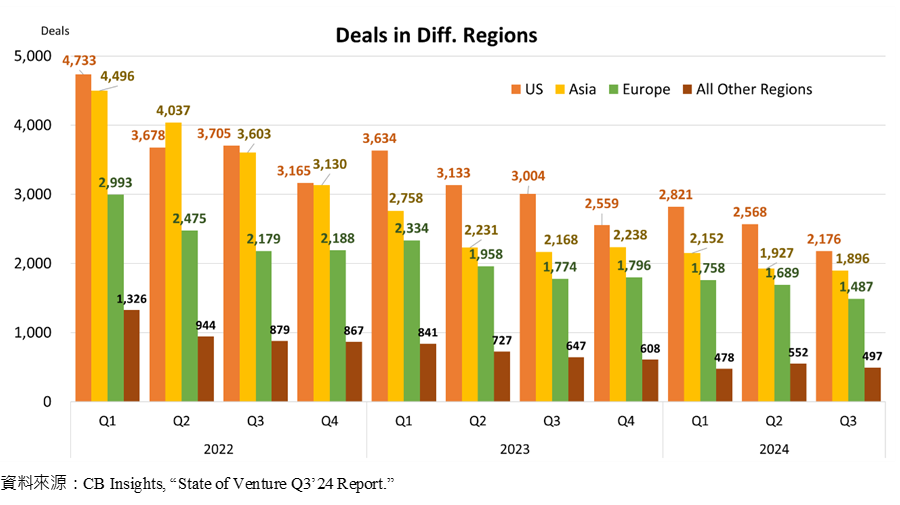

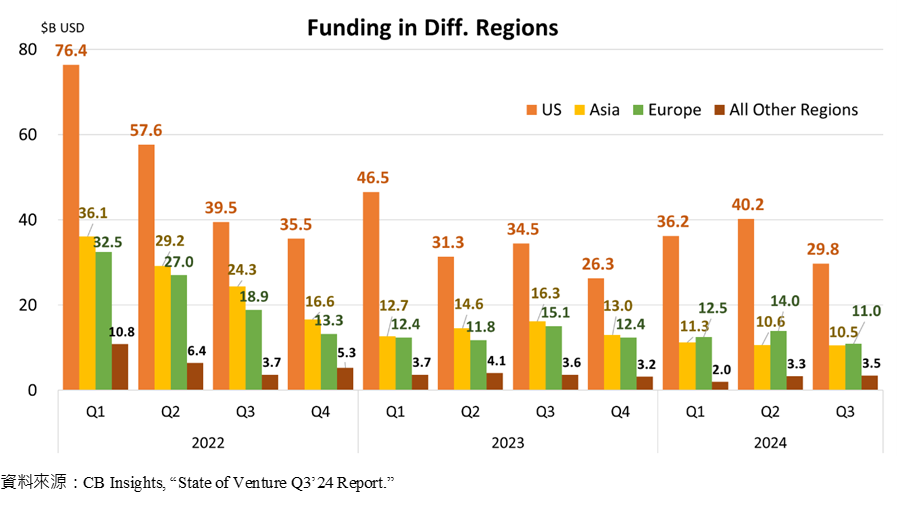

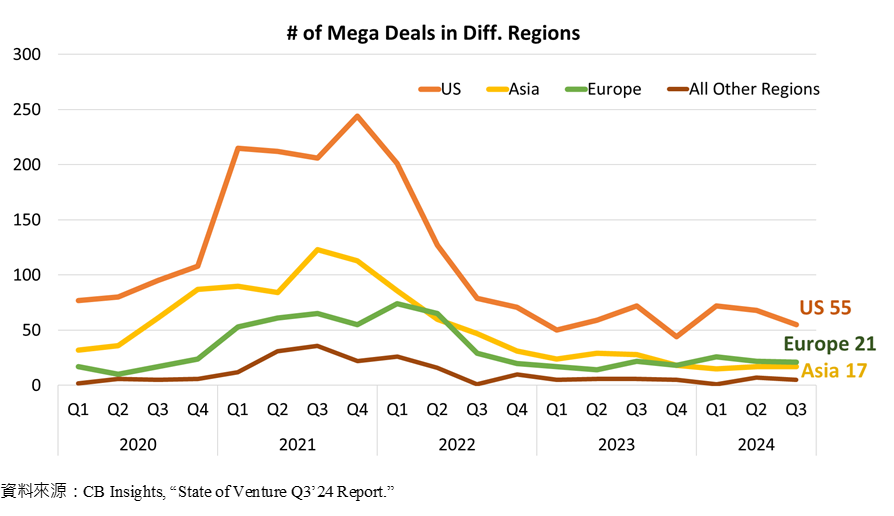

以地區別來說,2024年第三季美國創投交易案2,176件,較前一季減少約15.3%,占全球交易件數的35.9%。亞洲與歐洲地區的交易案則分別為1,896與1,487件,約占全球交易件數的31.3%與24.6%,分別較前一季減少約1.6%與12.0%。投資規模上,美國2024年第三季交易金額達298億美元,與第一季相比衰退超過四分之一,約26.0%。其中的關鍵在於單筆交易超過一億美元的鉅額投資案減少。2024年第二季美國創投鉅額交易達68件,第三季則下降至55件(約124億美元)。然而,儘管投資規模下降,美國仍居主導地位。2024年第三季投資規模,美國約占54.4%;亞洲地區約19.2%(105億美元);歐洲地區約20.1%(約110億美元)。此外,在鉅額交易的支持下,歐洲已連續三季投資規模高於亞洲地區。

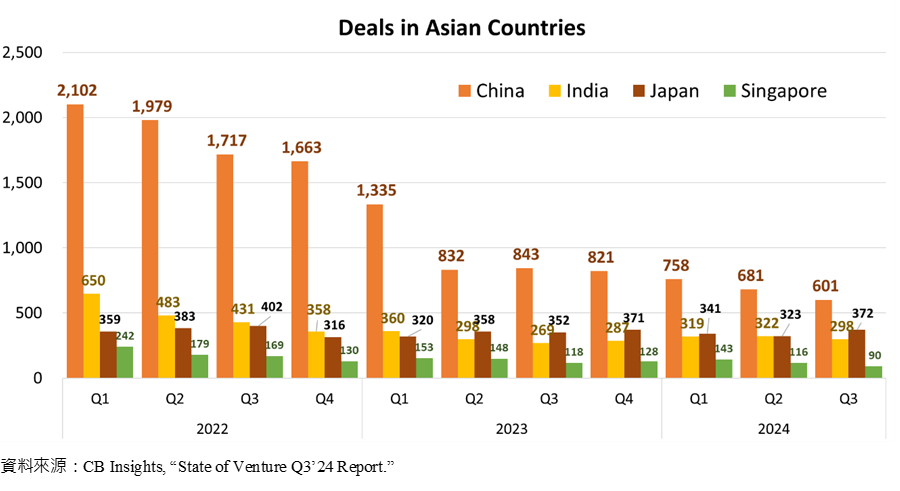

進一步觀察亞洲地區的創投市場變化,以交易件數來說,2024年第三季整體呈現下滑的趨勢,並以中國與新加坡衰退幅度較大。中國第三季投資案為601件,較前一季減少約11.7%,較2023年同期減少約28.7%;新加坡則僅90件,較前一季減少約22.4%,較2023年同期減少約23.7%。印度2024年第三季則是達298件,較前季減少約7.5%,較去年同期則是增長約10.8%。值得注意的是日本,投資件數自2023年第二季超越印度之後便維持在僅次於中國的第二大創投活躍國家。2024件日本投資案更較前一季增長約15.2%,達372件,為2020年以來單季第三高的水準。

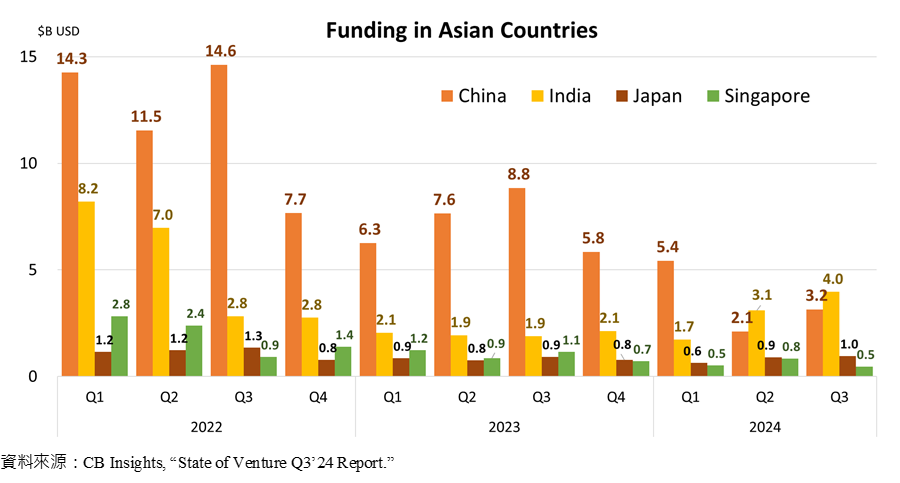

而在交易規模上,中國與印度約占亞洲地區的67.7%,而彼此間的消長之勢愈發明顯。印度連續兩季超越中國,2024年第三季創投交易金額較前一季增長約28.1%,約達39.7億美元,高於中國的31.5億美元。日本與新加坡交易規模較小,兩國加總約占亞洲地區的13.6%。日本2024年第三季交易金額約為9.6億美元,較前一季成長約6.0%;新加坡則為4.7億美元,較前一季衰退約44.5%。

二、鉅額交易降溫,「AI」仍是投資集中地

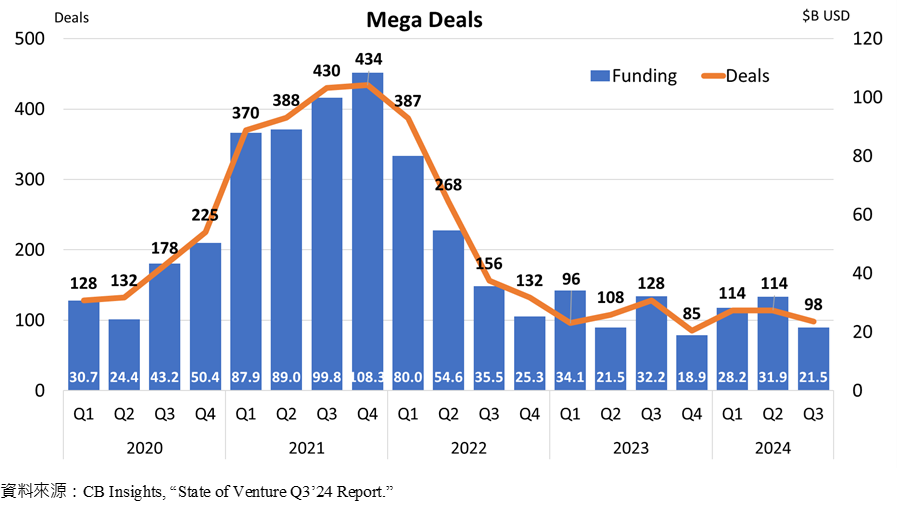

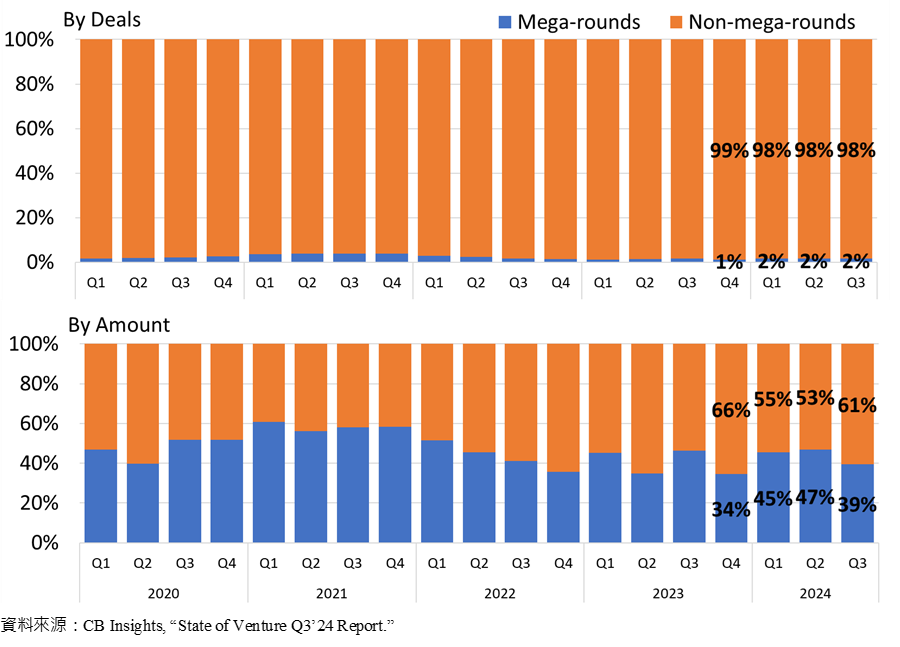

2024年第三季全球鉅額交易件數為98件,較前一季的114件減少約14%,交易規模也隨之萎縮,僅約215億美元,較前一季衰退約32.6%。儘管因本季未見超大型的投資案(xAI),使得鉅額交易規模占比自前一季的46.9%下滑,但少數的鉅額交易仍對整體創投市場帶來不小的影響,成為重要的風向觀察指標。以投資件數來說,鉅額交易占比甚微,2024年第三季僅占整體件數約1.6%。然而就交易規模來看,鉅額投資達整體投資規模的39.3%。

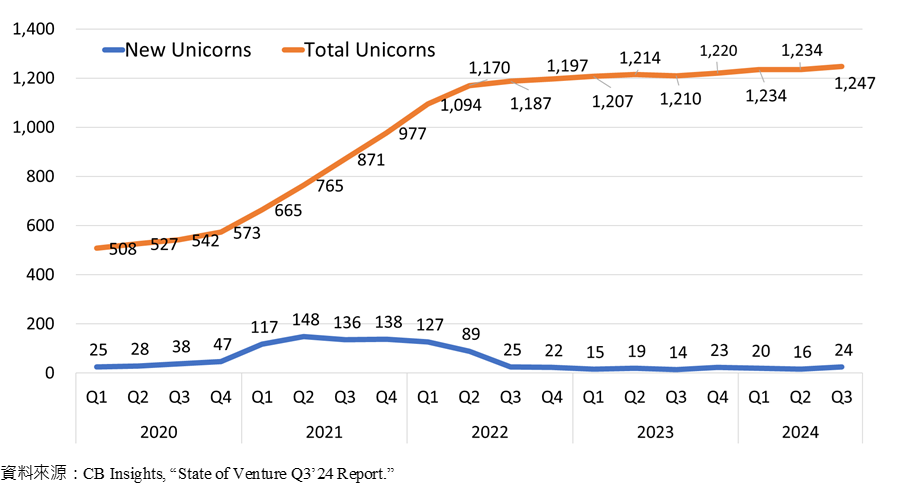

第三季的新生獨角獸24隻,較前一季的16隻有所提升。其中,17家來自於美國,亞洲地區四家(印度三家;中國一家)、歐洲地區三家(英國兩家;德國一家)。AI則仍然是投資者重金部署的領域,第三季新生獨角獸中崛起最快的是Safe Superintelligence,該公司2024年6月才成立,9月完成A輪10億美元的募資後,便一躍成為獨角獸,交易後估值達50億美元。投資者包含紅杉資本(Sequoia Capital)、DST Global、Andreessen Horowitz(a16z)等。Safe Superintelligence的共同創辦人Ilya Sutskever同時也是OpenAI的共同創辦人,因其對AI安全的理念與OpenAI不合出走,自立門戶。

此外,2022年於美國成立的Harvey AI也在8月份成為獨角獸俱樂部的一員。Harvey AI透過自然語言處理技術和機器學習,協助律師快速而精確的處理法律文件、合約、訴訟程序等工作,亦能自動分類分析,並對法律文件提出建議,提升律師工作效率。7月份Harvey AI完成由GV領投的C輪1億美元募資,交易後估值達15億美元,其他投資者包含OpenAI Startup Fund、Kleiner Perkins、Sequoia Capital等。2023年成立的Skild AI來自於卡內基美隆大學(Carnegie Mellon University, CMU),公司專注於開發能適應各種場景與機器的「通用人工智慧(Artificial General Intelligence,AGI)」,目標在實現不同設備之間的無縫整合與互動。7月份Skild AI獲得由SoftBank、Lightspeed Venture Partners、Coatue與Bezos Expeditions領投的A輪3億美元投資,交易後估值達15億美元,其他投資者包含CRV、General Catalyst、Menlo Ventures、Sequoia Capital、Amazon等。2021年成立的自動化程式碼生成公司Codeium總部位於美國加州,8月份完成C輪1.5億美元募資,由General Catalyst領投,交易後估值達12.5億美元,其他投資者包含Greenoaks與Kleiner Perkins。Codeium提供基於AI技術的程式碼加速工具套件,提升AI軟體工程師工作效率,如提出自動建議並完成程式碼的輸入;利用自然語言搜尋儲存庫。2020年成立於美國加州的DevRev致力於拉近開發人員與客戶的距離,提升產品開發效率。7月底DevRev獲得A輪約1億美元投資,由Khosla Ventures、Mayfield Fund與Param Hansa Values領投,交易後估值11.5億美元。總部位於美國紐約的EliseAI則是成立於2017年,提供基於對話的AI機器人,協助業務人員進行客戶關係管理。該公司8月份完成D輪1.5億美元募資,由Sapphire Ventures領投,交易後估值10億美元,其他投資者包含Navitas Capital、Point72 Ventures等。

雖然第三季有不少新生獨角獸集中在AI軟體領域,但似乎僅限於美國。在亞洲地區,2013年成立的印度電動機車公司Ather Energy在8月份獲得60億盧比的投資,由NIIF領投,交易後估值達13億美元;2014年成立,提供線上個人信用貸款、財務管理、信用評等的印度金融科技公司Moneyview,9月份完成由Accel領投的3.86億盧比募資,交易後估值約12億美元;2015年成立的印度叫車平台Rapido在7月底完成E輪2億美元募資,Westbridge Capital領投,交易後估值達11億美元;2018年成立的中國車用智慧晶片開發公司芯馳科技(SemiDrive)7月獲得10元人民幣的B輪投資,交易後估值140億元人民幣。在歐洲地區,總部位於德國,2011年成立的智慧健身設備設計開發公司EGYM,9月完成G輪2億美元募資,由Meritech Capital Partners與L Catterton領投,交易後估值12億美元;2015年成立的英國女性健康APP開發公司Flo Health在7月獲得由General Atlantic領投的C輪1.56億歐元投資,交易後估值10億美元;2011年成立的英國個人健康數據分析服務公司Huma,7月完成D輪8,000萬美元募資,交易後估值10億美元,投資者包含Leaps by Bayer、Hitachi Ventures、HAT Sicaf與AstraZeneca等。

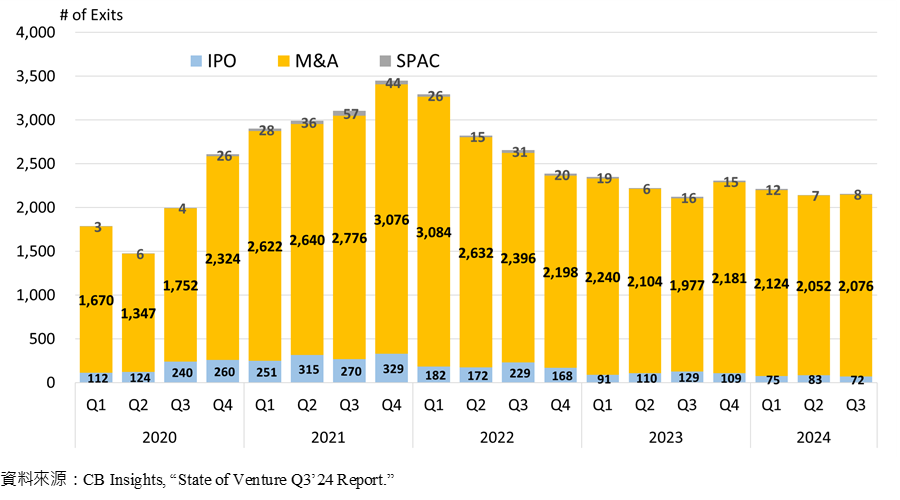

三、投資出場活動依然低迷

2024年第二季共2,156件出場交易案,與前一季的2,142件相當,與2023年同期相比則是略增約1.6%。其中收購(M&A)案占96.3%,達2,076件,較2024年第二季增加約1.17%,與2023年第三季相比增加5.01%。值得關注的收購案包含8月份AMD宣布收購將以49億美元伺服器製造商ZT Systems,並預計在2025上半年完成。ZT Systems專門設計資料中心設備,主要用於雲端運算和人工智慧,這項收購預期將強化AMD在AI計算領域對NVIDIA的競爭力;7月底總部位於德國的Bosch宣布,將以80億美元收購美商Johnson-Controls-Hitachi Air Conditioning(JCH)的空調及暖氣業務;Salesforce預計以19億美元收購資料保護和管理解決方案供應商Own;嬌生(Johnson & Johnson)8月宣布將以最高17億美元收購心血管微創醫療設備製造商V-Wave;以及從事醫療用品物流的百年企業Owens & Minor於7月份宣布以近14億美元收購呼吸醫療設備開發商Rotech Healthcare。

首次公開發行(IPO)在2024年第三季僅72件,佔整體出場件數比重約3.3%,較前一季的83件減少約13.3%。其中,企業財務與績效管理軟體開發公司OneStream於7月24日在那斯達克(Nasdaq)掛牌上市,IPO市值46億美元;美國藥房服務公司Guardian Pharmacy在9月於紐約證交所(NYSE)掛牌,IPO市值約8.52億美元。此外,致力於企業人才培訓的中國雲學堂(Yunxuetang)8月16日在那斯達克(Nasdaq)掛牌上市;從事消費電子與周邊產品銷售的綠聯科技(UGREEN)與先進陶瓷材料與零部件生產的蘇州珂瑪材料科技,分別在7月與8月在深圳證交所掛牌。

四、結語

全球創投市場尚未脫離低谷,在這段期間,不同地區的創投市場卻出現不少有趣的變化。首先是隨著亞洲與歐洲地區鉅額交易的消長,儘管亞洲地區的交易件數仍僅次於美國,但以交易規模來看,歐洲地區已連續三季超越亞洲。其次在亞洲地區,中國在2024年第二季交易規模大幅縮水,印度迎頭趕上;日本則是持續在交易件數與金額上先後超越印度與新加坡,成為亞洲創投市場表現相對穩健的國家。

整體而言,雖然AI題材依舊吸引著一眾投資者的目光,但要讓AI創造新一波的典範轉移(paradigm shift),並且帶來整體市場的系統性翻轉,恐怕仍需要不少時間。相信投資者仍會持續投入,然而AI市場的供需都需要有更多的玩家投入。此外,隨著時間過去,投資者將越來越懂得如何正確評價AI項目,溢價過高的現象也將逐漸消失。投入的資金終究是要轉換成公司業績。新東西來得太快,舊東西也很快被取代,給AI軟體新創的時間不會太長。最後,美國進入降息循環,確實有可能帶動資金浪潮。但現階段,國際政經情勢還存在著高度不確定性的情況下,資本市場反應不大。要看到如同疫情期間的大規模資本板塊位移,帶動私募市場的活躍,短期內可能並不容易。

參考資料:

1. CB Insights, 2024/10/03, “State of Venture Q3’24 Report.”

2. CB Insights, “The Complete List of Unicorn Companies.”