【新興領域/2024.06焦點】金融科技投資道阻且長,行則將至

4月中旬,CB Insights發布2024年第1季全球金融科技現狀報告,不意外地,獲投件數與金額仍在低谷徘迴,不僅未隨著人工智慧熱潮扭轉下跌趨勢,也沒有跟著全球股市頻頻向上攻頂而獲得更多資金青睞,顯示整體元氣仍有待時間恢復。不過,儘管整體獲投狀態低迷,但個別項目、領域及地區表現似乎已經產生一些細微變化。這會對接下來全球金融科技獲投帶來什麼改變?背後有何深刻意涵?能否重新吸引投資人目光?顯然都值得深入探究一番。以下茲將觀察重點摘要說明。

4月中旬,CB Insights發布2024年第1季全球金融科技現狀報告,不意外地,獲投件數與金額仍在低谷徘迴,不僅未隨著人工智慧熱潮扭轉下跌趨勢,也沒有跟著全球股市頻頻向上攻頂而獲得更多資金青睞,顯示整體元氣仍有待時間恢復。不過,儘管整體獲投狀態低迷,但個別項目、領域及地區表現似乎已經產生一些細微變化。這會對接下來全球金融科技獲投帶來什麼改變?背後有何深刻意涵?能否重新吸引投資人目光?顯然都值得深入探究一番。以下茲將觀察重點摘要說明。

一、整體狀態雖低迷,但投資者並未沉寂,只是保守以對

從圖一可以清楚看出,2024年第1季全球金融科技總獲投金額雖創下2017年第1季以來的七年新低73億美元,也較2023年同期160億美元衰退54.4% (季減16.1%),但獲投件數904件卻較上季786件成長15%,年減幅度28.9%也明顯較金額衰退來得小,顯示投資者依舊關注著這塊市場,只是出手不像過去那麼大氣,相對偏好規模較小的投資。

當然,這或許也與這一輪金融科技公司因疫後成長不如預期,導致估值嚴重下滑有關。譬如,支付巨頭Stripe在最近一輪的獲投金額雖超過65億美元,但估值卻續降至500億美元,足足比2021年950億美元的估值,少掉將近一半。同樣地,根據36氪報導,身為年營收15億美元、信用卡客戶700萬戶、每月交易額80億美元的美國最大純數位銀行Chime,目前估值也大幅降至80億美元,相較2021年8月估值巔峰250億美元,甚至連三分之一都不到。凡此種種,都讓投資者在投資決策上,變得相對保守,出手金額自然也會更為謹慎。

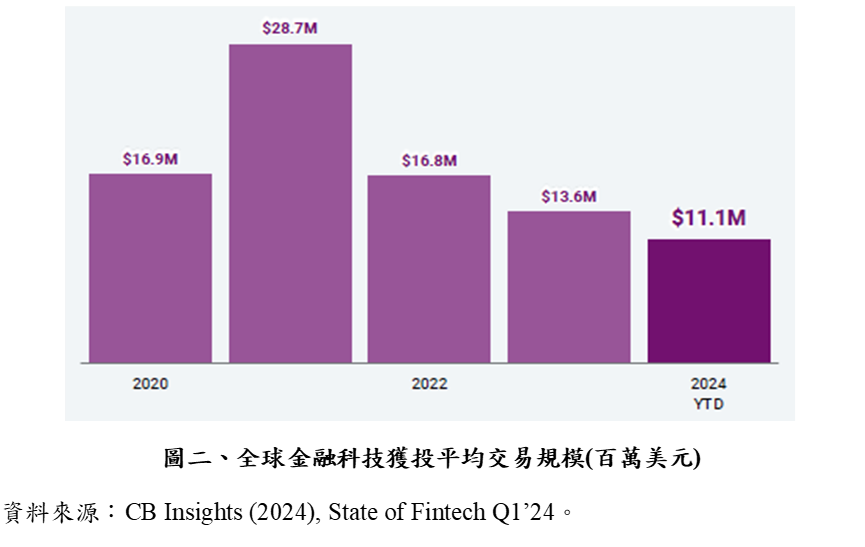

另一方面,從平均及中位數交易規模(參見圖二及圖三),也可看出這樣的事實。2024年第1季,全球金融科技獲投平均交易規模1,110萬美元,相較2023年1,360萬美元,減少18.4%,同時創下近五年新低;而中位數交易規模則為370萬美元,雖較2023年成長15.6%,但仍低於2021年及2022年的450萬美元及390萬美元。這無非都意味著,投資人在金融科技投資上的保守心態,恐怕並未隨著全球主要股市熱絡表現與資金大肆流竄,而有明顯改變。

二、保守心態下鉅額交易比重縮水、投資人也愈投愈晚

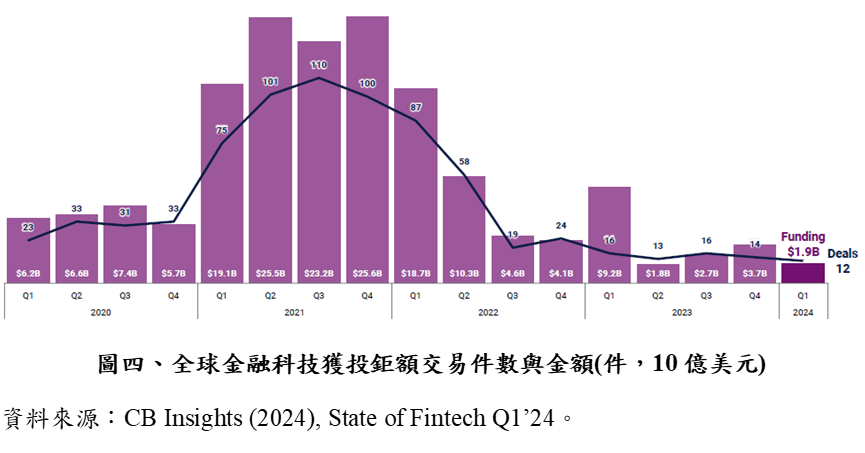

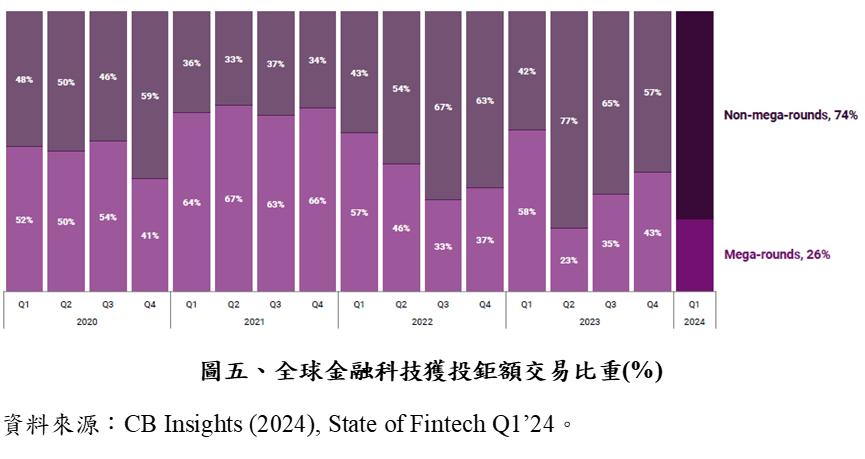

在投資人心態偏向保守下,鉅額交易(1億美元以上)件數跟金額也跟著大幅縮水。從圖四可以清楚看出,2024年第1季全球金融科技獲投鉅額交易件數持續滑落到僅剩12件,是新冠疫情以來的新低,而金額則是同步遞減至19億美元,雖仍高於2023年第2季的18億美元,但也是疫情以來的次低水準。若以比重來看(參見圖五),2024年第1季全球金融科技獲投鉅額交易比重26%,同樣也是疫情以來次低(僅略高於2023年第2季的23%)。種種數據,都隱約可見市場信心仍未恢復。

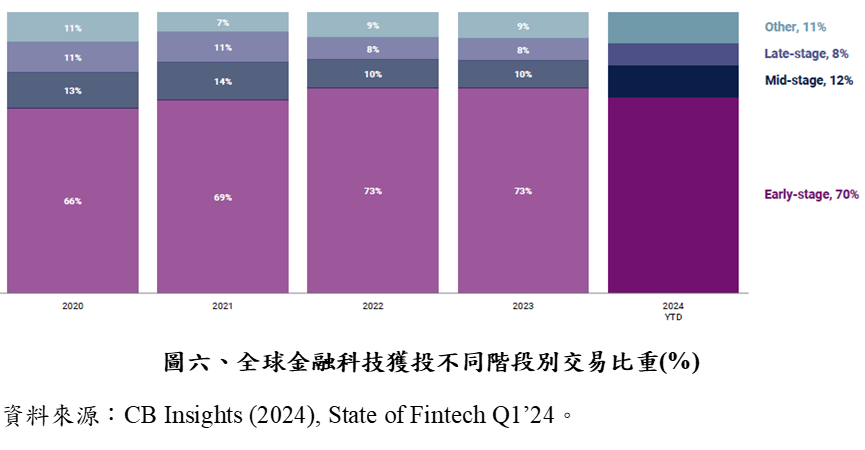

進一步細看不同階段別的獲投比重,可以發現,鑒於穩健及保守考量,投資人雖仍將焦點集中於早期階段(Early-stage)的投資項目,但中晚期階段(Mid-stage加上Late-stage)的投資項目交易比重似乎也在攀升。圖六顯示,2024年第1季中晚期階段獲投的交易比重繼2021年後再度回升至20%,高於2022年及2023年的18%,意味著相較早期階段的投資,投資人也開始慢慢轉向更為成熟、更能及早出場的中晚期項目。從另一個角度來解讀,或許也是高度不確定性下投資人刻意拉高風險意識的行為,而不再單純只是想到早期階段的豐厚獲利與回報。

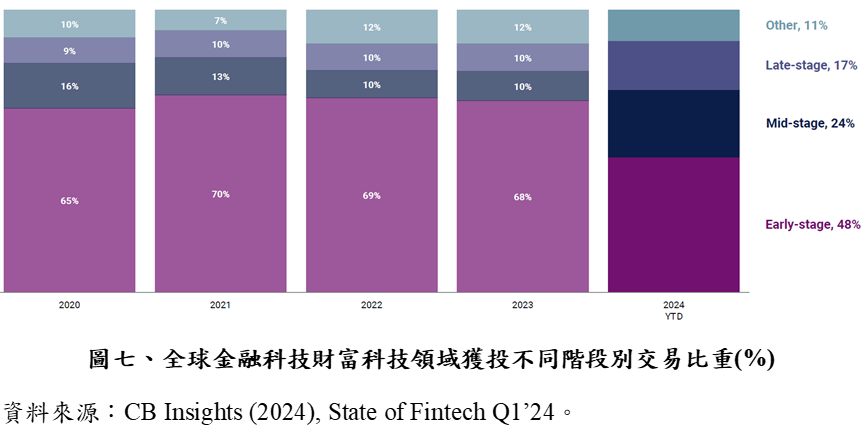

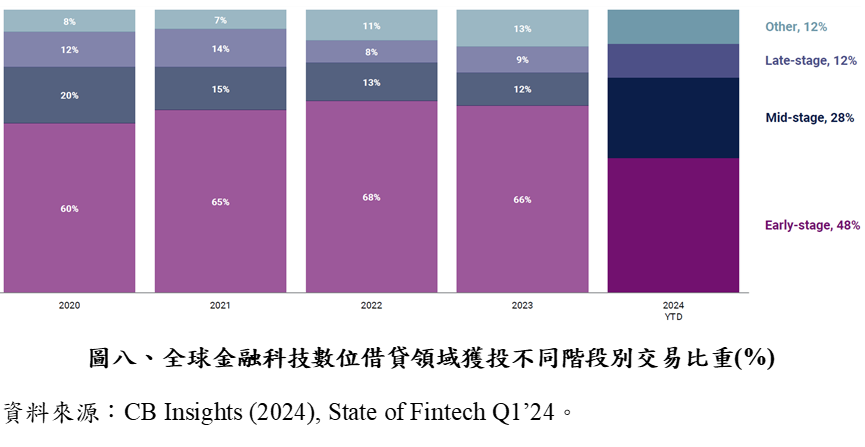

在此之中,又以財富科技及數位借貸這兩項子領域,最為明顯。從圖七可以看出,財富科技領域中晚期階段交易比重在2023年只有20%,但到了2024年第1季即快速攀升至41%,足足多了一倍有餘。而數位借貸領域也是類似情況(參見圖八),2024年第1季中晚期階段交易比重40%,幾近是2023年21%的兩倍之多。箇中原由,雖然難以明確釐清是何種因素使然,但若與支付、銀行及保險科技等次領域只有個位數比重差距的情況相比較,或許財富科技及數位借貸這兩項子領域的風險,更為投資人所在乎。也因如此,才會形成落差如此之大的情況。不過,無論如何,大多數子領域的中晚期階段交易比重,確實都在2024年第1季出現明顯攀升,充分呼應整體金融科技的情況。

三、歐洲金融科技獲投表現明顯優於其他地區

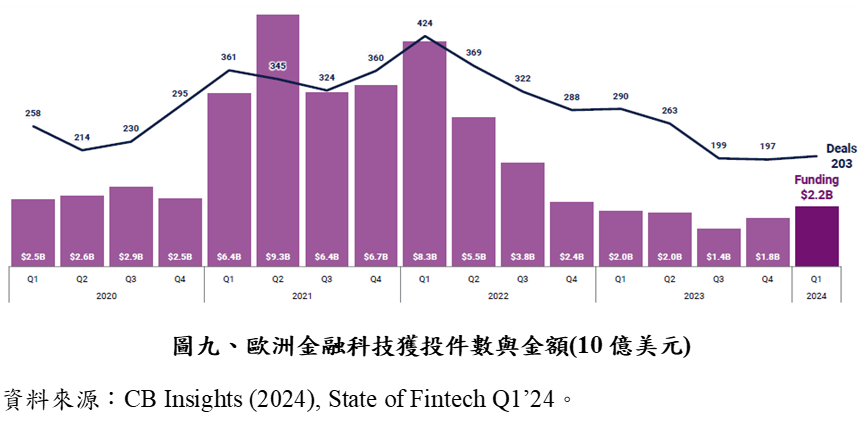

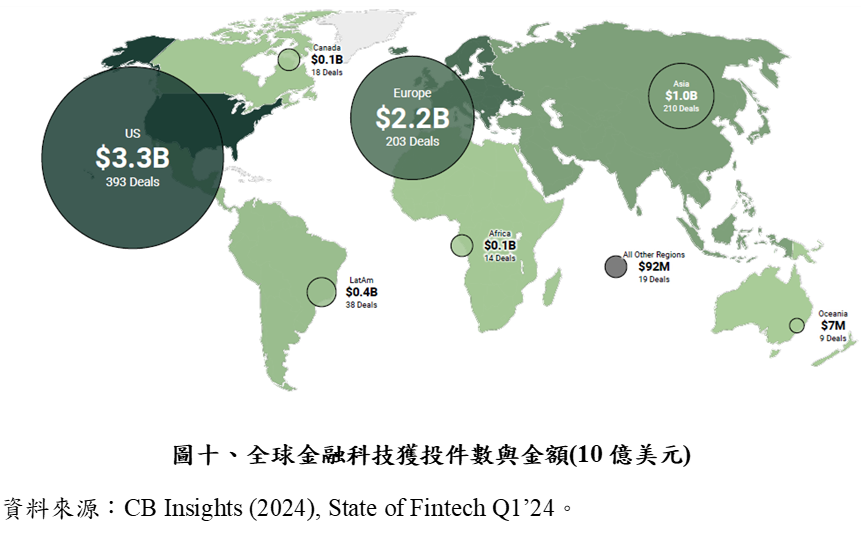

儘管整體投資人心態保守,但不同地區卻有一番不同風味。圖九列出歐洲金融科技獲投件數與金額,從圖中可以發現,2024年第1季歐洲金融科技獲投金額來到220億美元,不僅較上一季成長22.2%,也較去年同期增加一成;而在件數部分,則是較上一季增加6件。顯然地,無論是在件數或金額方面,歐洲金融科技獲投都較上一季明顯成長,而金額甚至還呈現年增狀態,與全球獲投狀況截然不同。值得注意的是,歐洲的獲投金額,在全球僅次於美國的330億美元(參見圖十),遙遙領先其他地區。甚至以成長率來看,表現還比美國季減10.8%及年減70%,來得更為優異。其中主要是受益於英國數位銀行Monzo 4.31億美元的鉅額獲投,另外超過1億美元獲投,則有以現金存款平台業務為主的英國Flagstone (1.39億美元)、來自荷蘭的飯店管理系統開發公司Mews (1.1億美元)、鎖定嵌入式金融業務的德國銀行即服務(Banking-as-a-Service,BaaS)新創Solaris (1.04億美元)、以及把金融審計及財會業務結合AI技術使其自動化的荷蘭軟體設計公司DataSnipper (1億美元),共同編織出2024年第1季歐洲金融科技的亮眼獲投。

四、金融科技獨角獸生成也在趨緩

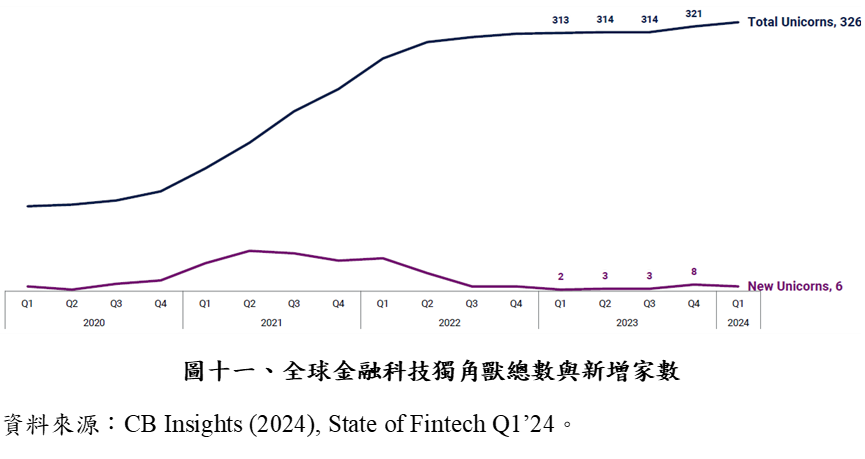

在過去,金融科技往往是估值超過10億美元的獨角獸孕育最主要領域。就以CB Insights 的統計數據來看,近幾季金融科技獨角獸占整體比重約落在26%上下,將近三成。而且不只總量,新增速度也相當驚人,在2020年底到2022年上半年這段期間,幾乎呈現爆炸性倍數增長,平均每季新增家數都在雙位數以上。只是,隨著大環境的變化,近期金融科技獨角獸生成速度明顯趨緩,近5季平均新增家數僅有4.4家(參見圖十一)。

這樣的現象,映射出來的不只資金縮手與估值下滑,可能也與前述提及的投資人偏好轉換有關。亦即,基於穩健保守原則,投資人除了更偏好中晚期投資外,在孕育獨角獸過程中,可能更喜歡將資金挹注在早已是獨角獸的金融科技公司上面,而非重新培養塑造新的獨角獸。背後邏輯,不難理解。畢竟能成為獨角獸,除了技術能力或商業模式具有領先性與獨特性外,出場速度可能也會明顯高過同類型公司。這無疑都是投資人在投與不投過程中,非常重要的考量。特別是當資金大環境不像之前那麼友善時,偏好移轉更是再自然不過的一件事。

然而,即便如此,2024年第1季還是有6家跨越10億美元估值門檻,成為新生金融科技獨角獸,或許也值得留意。在這6家裡面,除了前面已經提過荷蘭的飯店管理系統開發公司Mews (估值約12億美元)及軟體設計公司DataSnipper (估值約10億美元)外,還有香港端對端虛擬資產金融服務公司HashKey (估值約13億美元),以及三家估值分別落在10億美元的金融科技公司,分別為從事數位服務的烏茲別克第一家獨角獸Uzum、印度的個人金融管理服務平台Perfios、美國的區塊鏈公司Polyhedra Network,領域涵蓋企業服務、個人金融及區塊鏈等。

五、結論

整體來看,現時全球金融科技投資仍未擺脫低迷態勢。雖然2024年第1季獲投件數出現小幅反彈,但交易規模卻持續下探並寫下七年來新低,加上投資人心態轉趨保守,項目愈投愈晚,且鉅額交易件數、金額及比重也持續下探,似乎都意味著,昔日金融科技投資榮景的恢復,可能還需要一段為時不短的日子。

不過,正所謂,道阻且長,行則將至。儘管現階段金融科技投資還在谷底,但大環境資金面可能已在慢慢轉向,主要國家貨幣政策不再緊縮下,未來可能有機會看到更多資金投入,讓投資人偏好重新調整與轉換。就如同2024年第1季歐洲地區獲投表現一樣,微光已漸漸照進,接下來就是期待黑暗過去。看待全球金融科技投資,的確不需過度悲觀。