【M&A動向觀測】2023年全球M&A交易第四季回溫,2024年能否谷底翻升仍充滿變數

許多專家與投資機構在2023年初一致預期2023年下半年全球併購交易有反彈回升的潛力,這個預測終於在第四季實現。在能源領域兩筆合計1,130億美元的大型收購案拉抬下,全球併購市場吹起反攻號角,交易金額來到近六季的高峰。唯2023年全年併購交易延續2022年衰退的走勢,更是自2021峰值後連兩年下降。究竟2023年全球併購交易有何變化?各地區、各領域的併購交易消長如何?有哪些亮點收購案?展望2024年全球併購市場能否自谷底回升?哪些是影響的因素?企業如何因應?相信都是重要的關注議題,本文將帶領大家掌握最新的併購風向與焦點案件。

一、全球併購交易趨勢總覽

《重點1》全球併購交易在2023年第四季出現回溫反彈,但全年仍持續下探

2023年全球面臨經濟衰退、利率上升、股票估值下降、烏俄戰爭等地緣政治緊張帶來的負面因素衝擊外,第一季又遭逢美國矽谷銀行、瑞信危機接連爆雷,美國債務上限談判一波三折,雖最後都順利解決,但過程中不確定性的情緒,抑制投資機構與企業對併購交易的興趣。

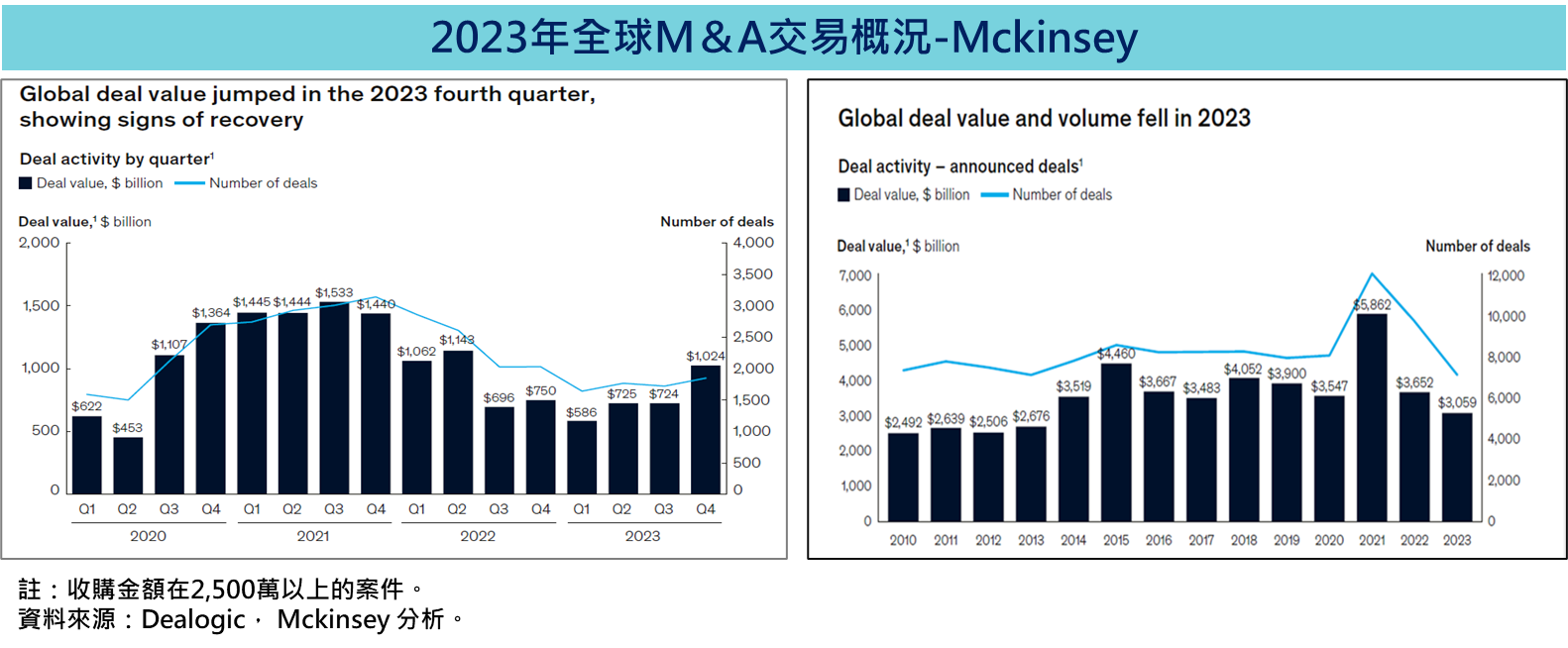

根據Dealogic的統計,2023年全球M&A交易延續2022年衰退的走勢,前三季因大型交易案減少使得整體M&A市場欲振乏力,所幸第四季出現石油業兩筆超大鉅額的收購案件,才將第四季併購交易反彈回升。這兩筆鉅額交易都出現在2023年10月,包括埃克森美孚擬以約600億美元收購先鋒公司,以及雪佛龍擬以530億美元收購赫斯公司,在這兩筆超大額交易推升下,2023年收購金額為2.96兆美元,但仍較2022年減少17%,為近四年來最低。

同樣地,根據PwC的統計,全球併購交易金額在短短兩年內從2021年超過5兆美元的峰值減半,至2023年的2.5兆美元。全球併購交易件數也同樣下降,從2021年的65,000多筆交易下降到2023年約55,000件交易,下降了17%。大型交易案件(金額超過50億美元的交易)從 2021年近150 筆交易的峰值下降 60%,降至2023年的不足60 筆。若與上年(2022年)相比,2023年全球併購交易件數減少6%,金額跌幅則達25%,顯示雖然併購交易活動仍持續萎縮,但跌幅已經在縮小中。

另外,麥肯錫《Top M&A trends in 2024》報告也指出2023年全球併購金額較去年下降16%,至3.1兆美元,這項數據甚至比疫情爆發的2020年還要疲弱。由於總體經濟、地緣政治和監管壓力抑制投資人交易的意願,該報告也提出監管機構對交易進行更嚴格審查影響併購速度的數據,截至2022年的十年間,每年全球前10大的併購交易案審查流程平均延長了約35%。此外,從2017年到2022年,在歐洲和美國接受長期調查的公司增加約50%,是導致這兩年大型交易案大幅減少的重要因素。2023年全球大型併購交易(超過100億美元)下降了17%至7,050億美元,但仍保持在全球交易活動中23%的比重。不過,因第四季兩筆超大型交易案件,使得全年平均併購交易規模增加了14%。報告也指出2023年第四季全球併購交易金額較第三季成長41%,亦較上年同期成長37%,達到1兆美元。併購交易的公司數量也比第三季增加了7%,意味著連續跌跌不休的全球併購交易已接近谷底,未來有望翻轉回升。

最後,Bain & Company報告也指出2023年M&A交易金額減少15%至3.2兆美元,交易最大的阻力是買賣雙方估值差距,其他阻力因素包括:高利率、總體經濟不確定性、監管審查加強以及新的地緣政治壓力。升息政策增加併購成本,對全球經濟衰退的憂慮,讓併購投資乘數也隨之回落,加上2023年大部分地區股市升多跌少,資金流向股市,抑制了許多公司透過收購進行擴張的興趣,或是私募股權基金財務性併購活動意願。企業高管或私募股權基金經理人對於在充滿不確定性的時局下做出昂貴的收購賭注,都持謹慎、保守的態度,也嚴重打擊了併購活動。另外,受到國家安全議題與反壟斷監管收緊因素,全球大型併購交易減少,轉向中小型的投資案件。

綜觀各家權威投資機構報告,儘管收錄的資料統計數據有所差異,但對於2023年全球併購交易持續第二年下滑、跌幅明顯縮小的看法是一致,尤其對於第四季出現反彈回升的跡象,究竟是短暫回升,還是已經確認谷底,是否2024年即將回溫復甦的看法,存在不同的看法,顯示仍有不少不確定的影響變數。

《重點2》財務型投資人更易受升息與融資額度影響,2023年併購金額比重下滑,企業間策略性併購金額比重由原先的2/3上升至3/4

根據Bain & Company報告,2023年策略性併購超過 27,000 筆交易,總交易金額約2.4兆美元,雖較前一年下降6%,但小於整體跌幅(-15%)。因此,企業間策略性併購金額的占比上升至75%,明顯高於前一年的67%。相對地,PE與VC併購金額衰退幅度高達37%,主要這些財務型槓桿併購交易更容易受到利率上升和融資可用度問題的影響。相較之下,企業買家通常擁有更強勁的資產負債表,手邊有較多的現金可以進行交易,例如2023年能源與健康醫療領域的前幾大併購案件都是屬於企業間策略性收購。

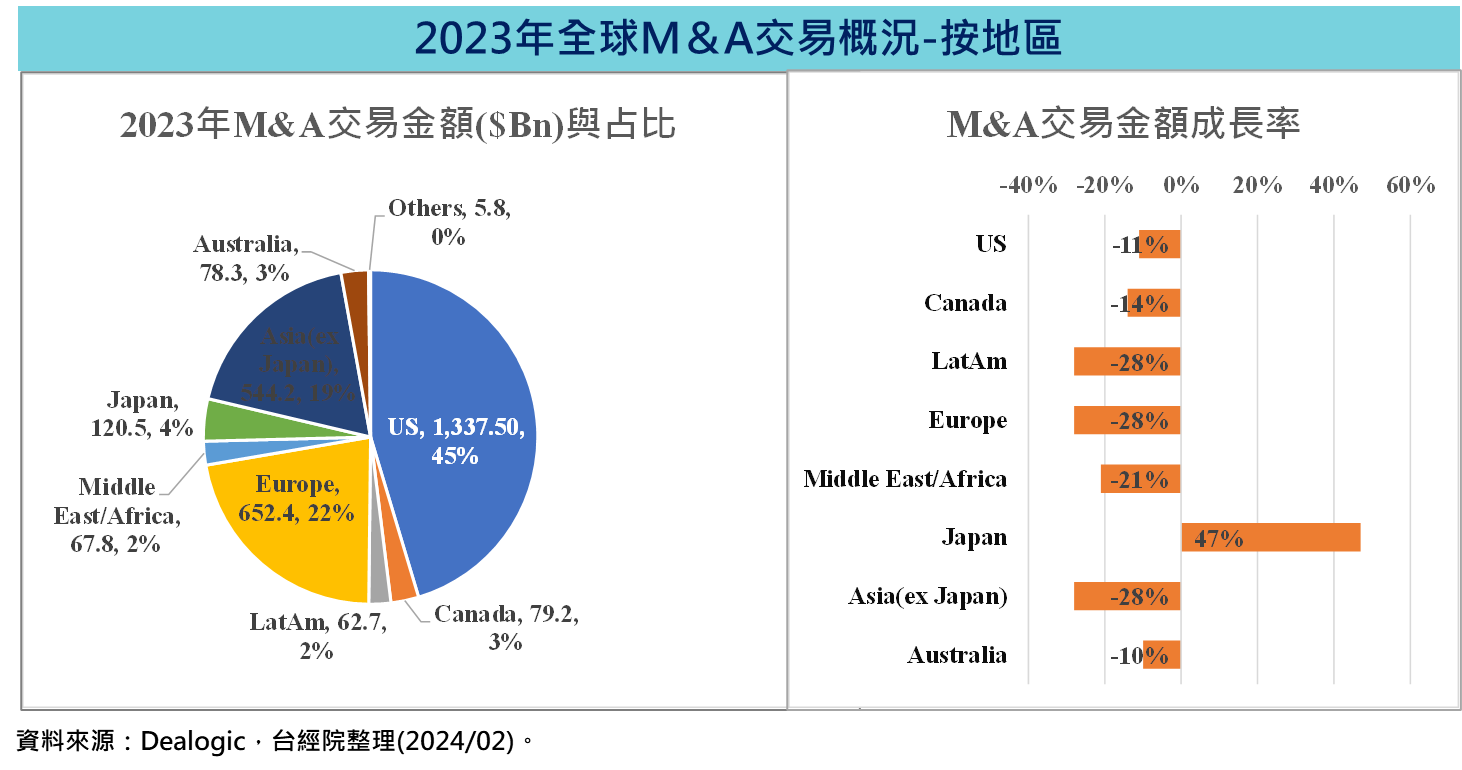

《重點3》2023年併購交易金額表現,美洲(50%)、亞太(25%)、歐洲(22%)分占前三大,其中美國占比約44.55%,跌幅也小於整體,而日本則逆勢成長47%

根據Dealogic的統計,2023年全球併購交易金額下降17%,美洲地區(美國+加拿大+拉丁美洲)仍位居全球併購交易金額的主導地位,約1.5兆美元,較2022年減少12%,跌幅小於整體,占比由47%上升至50%。美洲地區以美國併購交易金額1.3兆美元最高,年減11%,比重由2022年42%上升至45%。其次是亞太地區(日本+非日本的亞洲地區+澳洲)7,430億美元,年減20%,占比略降1個百分點至25%。其中值得關注的是,日本因有東芝被JIP以150億美元收購以及日本光阻劑大廠JSR被JIC以70億美元收購兩筆重大收購案件,使得日本2023年併購金額較2022年上升47%,占比由2%倍增至4%。第三大為歐洲6,524億美元,成長率下跌28%,是跌幅最高的地區,占比由25%下降為22%。整體來說,2023年主要地區併購交易力道均呈現下滑,表現較出色的為日本,逆勢成長。美國拜2023年10月兩筆合計破千億的能源收購案之賜,讓2023年併購金額跌幅縮小。

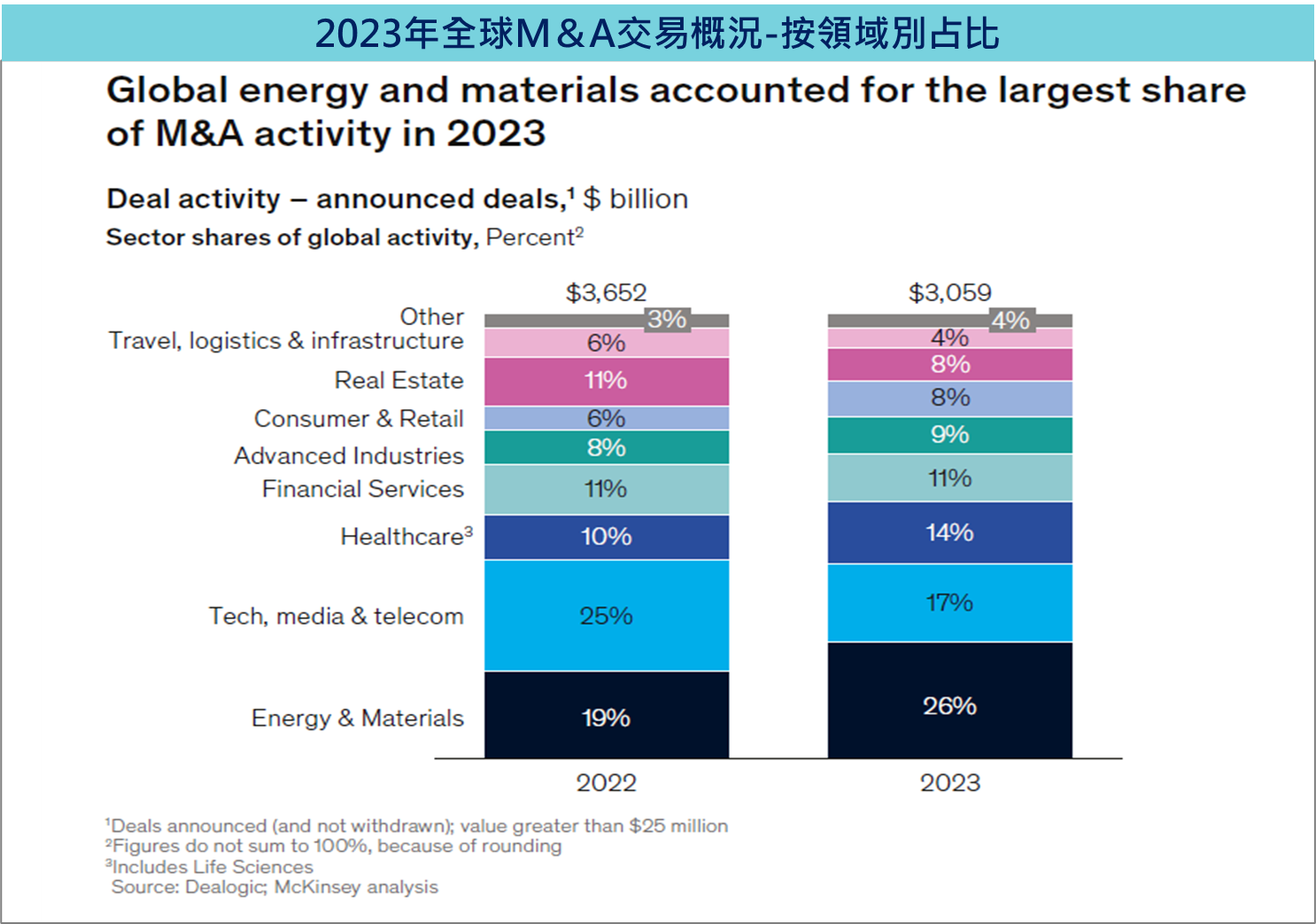

《重點4》2023年以能源、健康醫療產業併購交易最為強勁,TMT領域併購衰退

根據麥肯錫《Top M&A trends in 2024》報告,指出過去科技、媒體和電信(TMT) 產業長期保持著最為活躍的併購交易榜首之位,但2023年「能源和材料」產業以7,953億美元接棒成為全球併購活動的支點,主要因2023年前兩大交易案件,埃克森美孚以595 億美元收購先鋒公司,以及雪佛龍以530億美元收購赫斯公司,墊高了「能源與材料」產業併購基底,占比一舉由2022年19%衝至26%。相對地,TMT產業的併購金額占比則由25%下滑至17%,落居第二。第三為健康醫療產業,也因多筆大型交易案,占比上升四個百分點至14%。

另外,Bain & Company報告指出,2023年企業間策略性併購交易金額的變化,以「能源與材料」產業與「健康醫療與生命科學」增量最多,但仍不足以彌補TMT產業所減少的金額。2022年TMT產業有微軟收購美國遊戲開發商動視暴雪(687億美元)與博通Broadcom收購雲端運算公司VMware(610億美元)兩筆科技類的超大收購案,合計併購金額就近1,300億美元,但這類超大型收購案在2023年科技類收購活動中已不復見。

健康醫療和生命科學領域的企業繼續透過收購追求「範疇」經濟,以尋求成長,以艾伯維(AbbVie)在2023年12月連續收購ImmunoGen和Cerevel Therapeutics的交易案以及默沙東(Merck)在2023年4月收購Prometheus為代表。另外,該領域也透過垂直併購方式,作出因應整合醫療服務大趨勢的調適策略,如美國健康醫療支付者正在利用併購來建立醫療服務網絡,如美國最大連鎖藥局體系CVS將出資105億美元(包含債權)的高價,併購初級醫療服務商Oak Street Healt就是一個例子。分拆仍然是投資組合轉型的重要工具,例如,丹納赫(Danaher) 在9月30日宣布已完成了其環境與應用解決方案部門的拆分,透過以230億美元剝離其水業務 Veralto成為獨立上市公司,繼續其向生命科學的重新定位,同時以57億美元收購以抗體產品聞名的英國蛋白質試劑與耗材大廠Abcam。

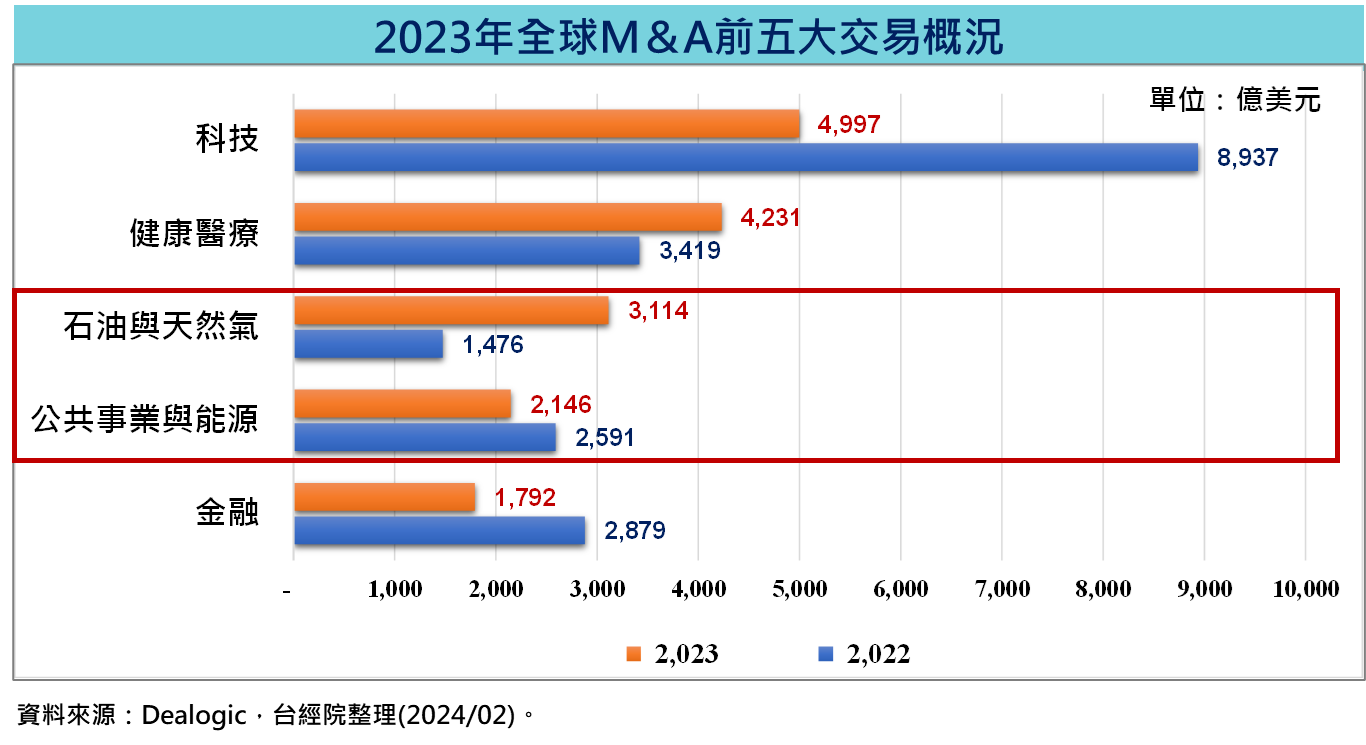

最後是本文擷取Dealogic官網資料(2024.2.25),進行2023年併購前五大領域分析,「科技」與「健康醫療」分別併購金額第一與第二;能源相關的「石油與天然氣」與「公共事業與能源」領域分列第三、第四,金融則排名第五。若將第三大「石油與天然氣」領域與第四大「公共事業與能源」合計為「泛能源」領域,將超越科技、健康醫療領域,上升為首位,此與其他機構統計結果相同。值得注意的是,在前五大領域中,「健康醫療」、「石油與天然氣」因多筆百億以上的大型交易案,在2023年展現強勁成長氣勢,分別較2022年成長24%、110%。反之,「科技」與「金融」領域2023年併購金額大減44%、38%。

- 科技領域併購交易金額大縮水,最大收購案為思科斥資280億美元收購大數據資安業者Splunk

由於高利率使收購成本上升,受到國家安全議題與反壟斷監管收緊因素,使得科技領域跨境併購交易與大型收購案件減少。2023年科技領域較大型併購案件涵蓋第三季末思科斥資280億美元重金買下大數據資安業者Splunk、日本產業合作夥伴公司(JIP)以約150億美元收購東芝,以及銀湖資本夥同其他投資者以125億美元收購企業雲端軟體Qualtrics等大型收購案件。相對於2022年,微軟收購美國遊戲開發商動視暴雪(687億美元)與博通Broadcom收購雲端運算公司VMware(610億美元)兩筆科技類的超大收購案,合計併購金額就近1,300億美元,就高過於2023年科技領域前五大收購案總和。

- 「健康醫療」領域擺脫2022年疲軟的收購表現,2023年藥企大手筆收購金母雞企業

「健康醫療」領域以4,231億美元屈居2023年收購交易金額第二,在四筆破百億美元的併購案件拉抬下,逆風中成長44%。其中輝瑞(Pfizer)在3月宣布以430億美元收購ADC癌症藥物開發商Seagen,也是2023年第三大手筆的併購案。其次是美國製藥巨頭必治妥施貴寶(Bristol Myers Squibb)在12月宣布,與神經科學藥物開發商Karuna Therapeutics,達成140億美元收購協議。第三大為美國製藥巨頭默沙東(Merck & Co.)在4月宣布,斥資108億美元收購以開發免疫疾病藥物為主的生醫公司Prometheus Biosciences,藉此將前景看好的免疫疾病治療納入麾下。第四筆百億美元以上的收購案件是美國藥房龍頭CVS以105億美元收購初級醫療服務提供商Oak Street。

- 「石油與天然氣」領域在石油巨擘接連收購下,油氣業再掀併購潮

第三大併購領域為「石油與天然氣」領域,2023年收購金額達3,114億美元,較2022年交易金額成長111%。其中連兩大收購案件就破兆千億元,分別是埃克森美孚以600億美元收購先鋒公司,以及雪佛龍以530億美元收購赫斯公司。第三大為多元化能源商ONEOK同意以188億美元(現金加股票)收購美國油氣管道運營商Magellan Midstream Partners,使專注於天然氣的ONEOK進入精煉產品管道和石油運輸領域。第四大美國西方石油公司(Occidental Petroleum,Oxy)同意以價值約120億美元的現金和股票交易收購美國德州頁岩油開採公司CrownRock LP。第五大為美國大型能源公司雪佛龍(Chevron)宣布以76億美元收購頁岩油生產商PDC Energy。有鑑於二疊紀盆地的優質頁岩油儲量不斷下滑,且規模可觀的目標數量有限,這使石油巨擘收購行動接連不斷,想藉以擴大版圖,搶得先機。

- 「公共事業與能源」領域收購金額下降17%,ESG目標持續驅動能源轉型的收購風潮

第四大熱門併購領域為「公共事業與能源」,2023年M&A金額為2,146億美元,較去年同期減少17%。在公共事業收購方面,加拿大能源公用事業公司Hydro-Québec子公司HQI US Holding以20億美元收購魁北克的水力發電公司Great River Hydro。另外,值得關注的是兩筆為有關淨零排放目標的能源轉型策略性收購,一是埃克森美孚公司在2023年7月同意以49億美元的價格收購Denbury Resources,這是一家在墨西哥灣沿岸和洛磯山脈附近進行石油天然氣開採和二氧化碳捕捉、利用和封存業務的公司,此次收購為埃克森美孚提供美國最大的碳捕集與封存(CCS)的CO2輸送管線與地下封存網絡,實踐新時期追求油氣業務與轉型發展再平衡的新策略,並有效支撑其對低碳價值鏈的承諾,包括强化公司CCS、氫氣、氨、生物燃料和直接空氣壓縮等業務鏈,並繼續保持領先地位。另一筆是美國石油和天然氣生產商Occidental Petroleum以11億美元收購碳捕捉、利用與封存技術供應商Carbon Engineering,幫助其開發一系列碳捕獲站點(計畫建造100座工廠),希望能從應對氣候變遷中獲利。自2019年以來Occidental Petroleum持續與Carbon Engineering合作直接空氣捕獲(DAC)部署的工作。DAC技術可以從大氣中捕捉二氧化碳(CO2),然後將其封存於地下或利用來製造如混凝土和航空燃料等產品。因應氣候變遷議題的急迫性,將驅動ESG議題發燒,預計能源轉型收購行動仍將持續進行下去。

- 金融市場盪引發避險風潮,2023年金融領域併購衰退逾四成

第五大熱門併購領域為「金融」,2023年總併購金額為1,792億美元,大幅衰退44%。共有四筆百億美元以上的收購案件,包含私募股權公司GTCR在7月時同意以185億美元的估值,從Fidelity National Information Services(FIS)手中收購支付公司Worldpay的55%股權。第二大為美國第一公民銀行(First Citizens BancShares)165億美元收購專門為科技新創產業提供融資的矽谷銀行(Silicon Valley Bank),這宗交易係因矽谷銀行的母公司SVB Financial Group爆出現金流通危機,迅速引發市場恐慌,導致該家銀行倒閉,被美國聯邦存款保險公司(FDIC)接管,最後協調由總部位於北卡羅萊納州的美國第一公民銀行收購,接手矽谷銀行的所有存款與貸款。第三大為全球第二大保險經紀公司怡安集團 (Aon)將斥資134億美元收購美國保險經紀公司NFP,其中70億美元為現金,64億美元為怡安保險的股票,預計交易將於2024年中期完成。第四大為那斯達克(NASDAQ)同意以105億美元現金加股票的方式收購資本市場、投資管理、風險管理和清算等金融業務的軟體供應商Adenza。

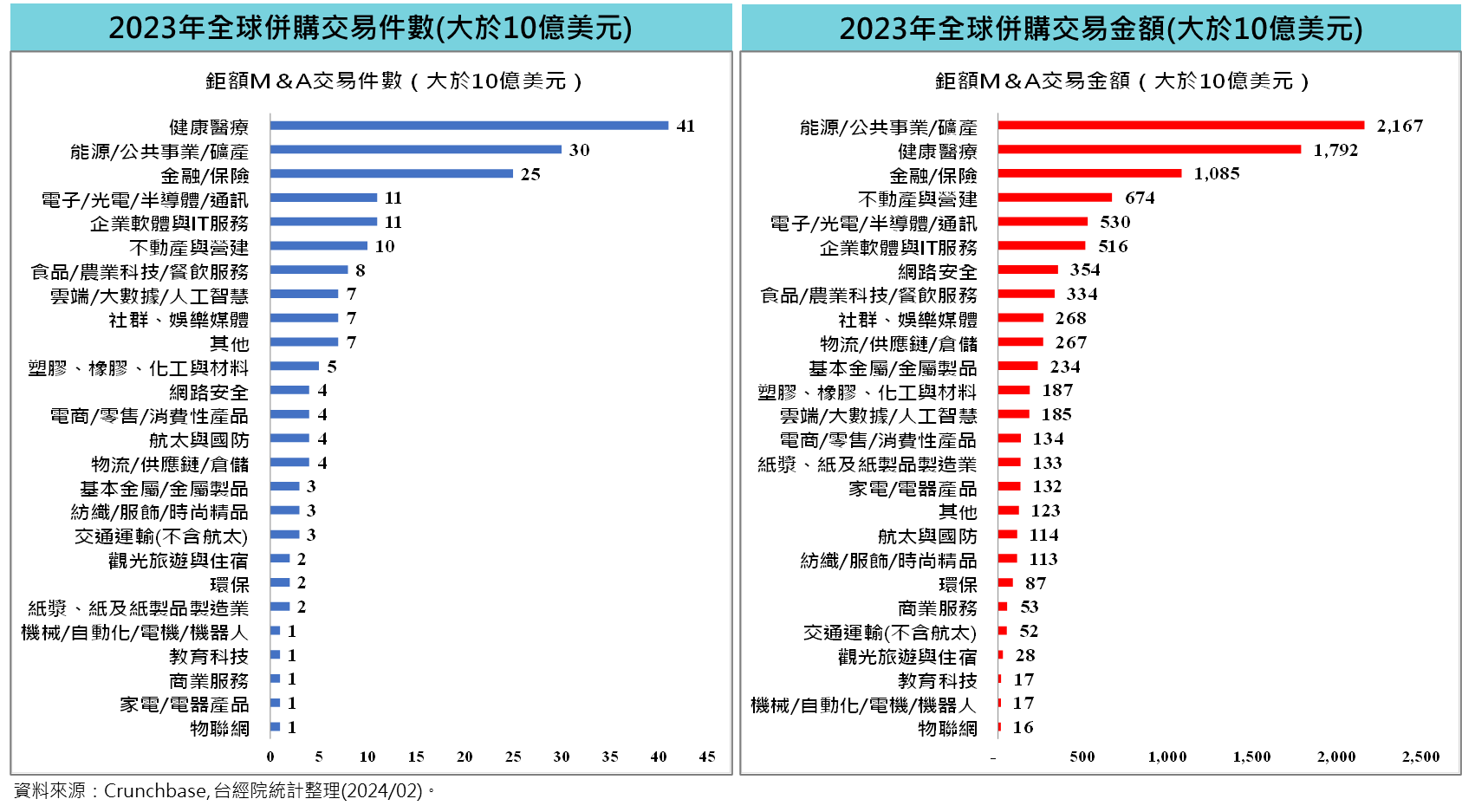

《重點5》2023年中大型併購案件明顯減少,僅有能源/公共事業/礦產、健康醫療、金融/保險兩領域中大型併購金額總和破千億美元

本文以Crunchbase的資料庫,盤點2023年全球併購交易金額十億美元以上的中大型案件,共有22件破百億美元的案件,主要涵蓋石油與天然氣、能源/公共事業/礦產、健康醫療、金融/保險、企業軟體與IT服務、半導體、貨櫃出租、暖氣與家電設備製造、不動產、環保紙張和包裝紙箱等領域。由於升息不利於融資槓桿操作,加上對經濟衰退的擔憂引發避險效應,使得買家趨向關注小額交易,而非大額交易。

至於2023年併購件數前五大領域分別為健康醫療(41件)、能源/公共事業/礦產(30件)、金融/保險(25件)、電子/光電/半導體/通訊(11件)、企業軟體與IT服務(11件)。若就併購交易金額來看,2023年併購金額在500億美元以上的領域共有六個大領域,其中能源/公共事業/礦產(2,167億美元)、健康醫療(1,792億美元)、金融/保險(1,085億美元)三大領域併購金額突破千億美元,其次是不動產/營建(674億美元)、電子/光電/半導體/通訊(530億美元)、企業軟體與IT服務(516億美元)。

從中大型併購交易前五大領域,可歸納2023年驅動重大收購的原因,包括:透過範疇擴大增加核心業務(如健康醫療)、藉由規模放大驅動成長(如金融/保險、企業軟體與IT服務)、政府策略性介入主導避免引發金融風暴或是避免本土關鍵企業被外國收購(如金融/保險、電子/光電/半導體/通訊)以及追求規模經濟(如頁岩油)以及持續推動ESG轉型,達成淨零碳排目的(如能源/公共事業/礦產)。

《重點6》KPMG指出臺灣企業在2023年積極跨國併購,出現不少指標性案件

根據安永發布「2023國際投資白皮書」,針對臺灣併購市場,科技媒體與通訊產業仍為臺灣國內市場併購產業重心,占2022年國內整體併購案47.3%;消費品產業因大型量販店交易案挹注,整併金額上升至17.4億美元,為2022年國內第二大併購產業。至於2022年海外併購金額較2021年減少6.4%,交易件數自11件減少至10件;2023上半年併購金額相較前一年同期減少52.8%,件數增加2件,顯示企業海外併購策略逐漸調整。2023年下半年已有數件大型跨國併購案件宣布,透露反轉回溫跡象。

另外,KPMG《2024 投資併購發展重點》也指出臺灣企業於2023年依舊交出不錯的成績單,其中不乏產業中之指標性案件,如:文曄宣布以38億美元現金收購加拿大同業Future Electronics全部股權、鴻海宣布以5.6億歐元收購ZF Chassis Modules GmbH 50%股份、面板大廠友達以6億歐元收購德商Behr-Hella Thermocontrol GmbH 100%股權等。KPMG觀察,臺灣企業近年來從事跨國併購,主要透過併購補強技術、取得關鍵資源或市場通路,甚至為全球化布局為策略目標。而由多件交易金額皆超過百億元臺幣的情形來看,更顯示臺灣企業已將併購視為企業經營重要的一環,勇於大膽透過併購達成策略目標,更帶動我國金融業對於併購融資的能力及企圖心。

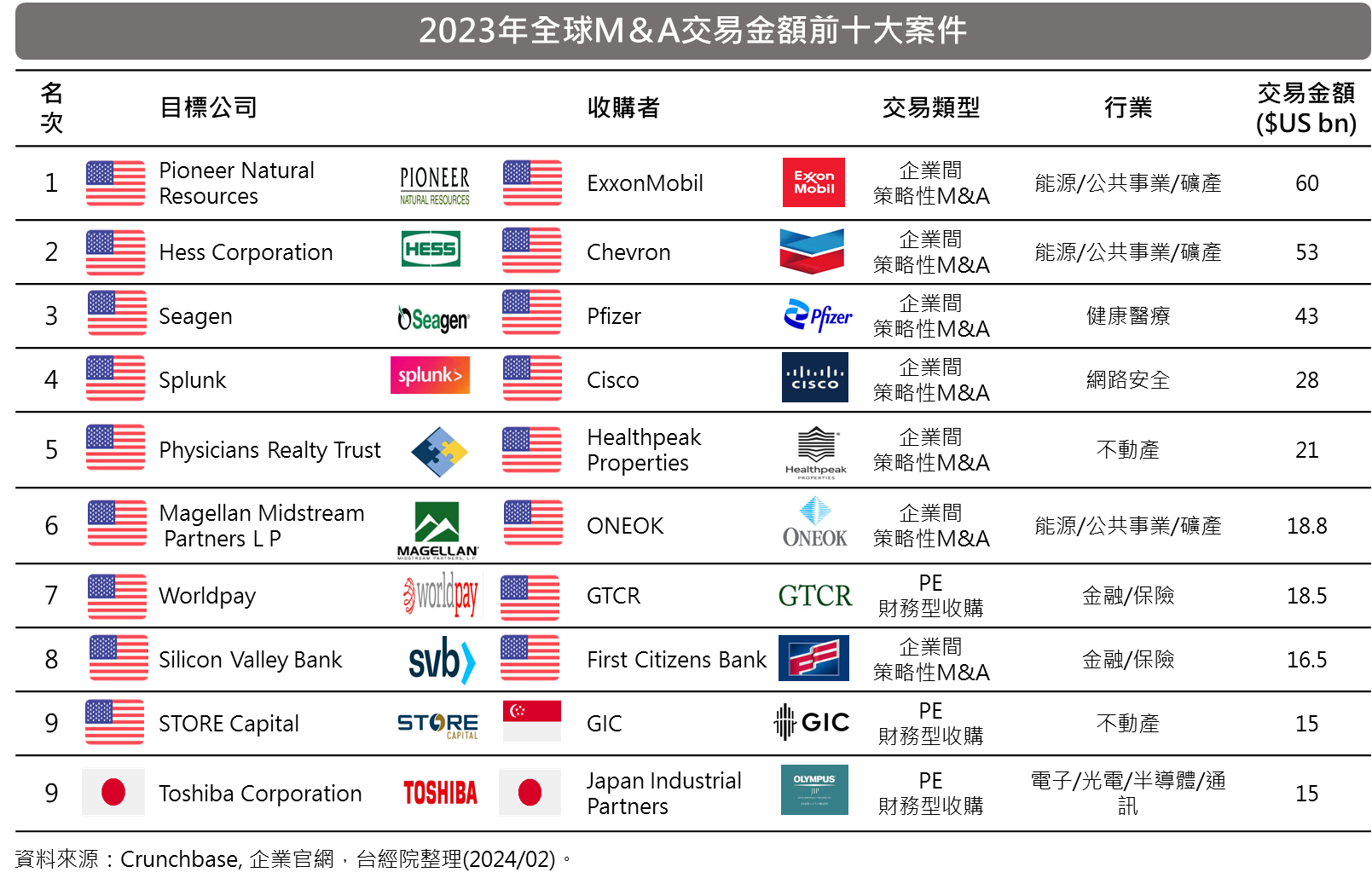

二、2023年全球M&A交易金額前十大案件

根據FINDIT研究團隊盤點的2023年全球M&A交易金額前十大案件,入榜門檻為150億美元,較2022前十大的入榜門檻232億美元低,同時2022年有四筆高於500億美元的大型併購案件,2023年僅有兩件,反映出2023年全球併購市場仍處於相對保守謹慎的狀態。前十大交易中有七件是企業間策略性併購的模式,僅有三件是私募股權業者的併購案件,企業間策略性併購比重略高於幾年整體併購市場的模式比重。

第一大併購案件為美國石油巨頭埃克森美孚(Exxon Mobil)於2023年10月11日公布以每股超過250美元的價格收購能源生產商Pioneer Natural Resources,合計收購價約600億美元,此交易將使其成為全美最大頁岩油商。此交易一旦拍板,可能會面臨反托拉斯監管機關的調查,因為這會使埃克森成為美國最大頁岩油生產商,也會讓二疊紀盆地頁岩油田以及範圍廣泛的油田基礎設施,幾乎被4家美國最大石油公司掌握。

第二大為美國雪佛龍在2023年10月23日宣布,同意以530億美元全股票收購競爭對手Hess,為繼埃克森美孚在10月初以600億美元收購先鋒自然資源公司(PXD.US)之後,美國最大石油公司之間的第二次大型合併。雪佛龍是僅次於埃克森美孚的美國第二大石油和天然氣生產商,是次收購將加劇雪佛龍與埃克森美孚在新興生產商圭亞那開發鑽探業務的競爭。

第三大收購案為輝瑞(Pfizer)於2023年3月13日宣布以430億美元收購癌症藥物開發Seagen,Seagen是抗癌抗體藥物複合體(ADC)藥物的開發先驅,其最著名的藥物是Anti-CD30單株抗體的ADC藥物Adcetris,該藥先前已被批准用於外周T細胞淋巴瘤(PTCL)、先前未治療的全身性退化分化型大細胞淋巴瘤(sALCL)和至少一次多種化療治療失敗的sALCL等。目前Seagen擁有24種獲批准癌症藥物、還有33項正在臨床開發的計畫,此收購案將可擴增輝瑞癌症治療的產品組合。

第四大為思科以280億美元收購網路安全和全端數據可視性領導者Splunk,創下思科有史以來規模最大的交易,目的在加強其軟體業務並充分利用人工智慧的優勢與機會,並有助於減少思科對其龐大網路設備業務的依賴。

第五大收購是美國專門投資和管理高品質醫療相關房地產的房地產投資信託(REIT)Healthpeak Properties以210億美元收購同業Physicians Realty Trust,後者是一家專門收購、開發,並管理醫療保健性質的地產,再將這些地產出租給醫師、醫院,與醫療保健服務供應單位等族群做使用。Healthpeak Properties此收購案將使 Healthpeak 於美國增加大量的醫療物業,其中包括醫院、醫生診所、實驗室和門診醫療服務中心,總面積高達5,200萬平方英尺,提高了他們在醫療地產市場的競爭地位。同時,市場認為此舉將對醫療物業營運商產生影響,可能引發產業內的合併與收購潮。

第六大收購是美國天然氣管線營運商ONEOK以188億美元收購石油管線營運商Magellan Midstream Partners,此為第二季中全球最大的收購案,透過此一收購ONEOK獲得Magellan精煉產品和原油運輸業務。

第七大收購是私募股權公司GTCR同意以185億美元收購FIS旗下支付營運商Worldpay 55%股權,未來Worldpay和FIS將繼續在商業基礎上緊密合作,為客戶提供最佳服務並向市場提供創新解決方案。

第八大收購主角為第一季差點引爆歐美銀行風暴的美國矽谷銀行(SVB),在美國聯邦存款保險公司(FDIC)接管,並緊急因應措施後,協調第一公民銀行以165億美元收購矽谷銀行的存款和貸款。

第九大收購案件有兩筆,一是GIC和Oak Street以150億美元收購美國房地產投資信託基金Store Capital,此為今年美國房地產市場最大的併購交易。二是日本產業合作夥伴公司(JIP)提出規模達2兆日圓(約合150億美元)的收購日本東芝,東芝橫跨電力開發、工業生產、環境保護、商業辦公、半導體等領域提供裝置製造和解決方案。

三、2023年M&A總結與2024年展望

「利率上升」與「全球經濟放緩」的負面因素持續,又遭逢矽谷銀行、瑞信銀行倒閉差點引發金融危機的小亂流,在不確定性升高與市場前景未明情況下,避險情緒升溫,買家刻意避開以龐大資金進行豪賭的收購行動,使得2023前三季的全球M&A交易相對低迷,直到第四季能源領域兩筆超大型投資才為疲軟的併購市場注入新活水,讓併購金額反彈回升至近六季的最高,全年M&A金額的跌幅也縮小,專家預期2023年將為這一波M&A交易的谷底。

近幾年各國央行升息,除了推升企業的營運成本外,也導致融資成本大增進而衝擊企業併購意願。展望2024年,對美國聯準會(Fed)降息預期有望助力M&A交易市場回溫,另外,ESG預期持續成為推動因素,再生能源交易或碳捕捉、利用與封存技術的收購動能預期將持續。再者,隨著所有產業加速向數位化轉型,以及近期生成式人工智慧浪潮,讓AI和機器學習市場出現一波波新的收購潮;最後,充滿挑戰的經營環境也將促使企業出售非核心資產,以創造更多交易的機會。

不過,全球併購市場是否能回溫復甦,還是充滿各種變數。KPMG執行董事張維夫認為,雖然通膨已於2023年間見頂回落且全球央行升息比例逐漸降低,然而若通膨未明顯持續放緩,預計聯準會及各國央行將延後降息,高利率環境亦將持續,使全球經濟表現弱化。此外,未來全球經濟市場仍因日益升高的地緣政治風險而充滿不確定性,中東衝突若持續擴大,預計將推升油價,而紅海緊張局勢升高,則將衝擊全球供應鏈,使各國再度面臨通膨升溫風險。再者,2024年將約有50個國家舉行選舉,其中尤以美國總統大選為關注重點。若由前美國總統川普當選,其已表示預計將對所有進口美國產品課徵10%關稅,此舉將嚴重衝擊全球經貿。而政治及區域衝突之發展亦將對通膨產生影響,進而對經濟成展造成衝擊,也將影響全球併購市場。

不管2024年併購市場是否能復甦,麥肯錫呼籲企業應該為2024年可能出現的交易浪潮做好準備,現在可以採取重要步驟如下:

- 重新評估併購主題並更新策略,投資於能夠有效發展投資組合的能力和資產,並像收購一樣積極考慮剝離。

- 改變併購主題以減輕日益增加的地緣政治風險,例如,透過強調在地化而非地理擴張、瞄準市場前景較好的產業、投資垂直整合以及增強供應鏈彈性。

- 建立更高的價值創造標準,以抵銷更高的資本成本,並廣泛思考不同類型的綜效——不僅是成本或收入約束,還包括資本支出; 不僅是組合,而且是變革性的綜效。

- 尋求合作夥伴關係和替代交易結構(例如合資企業、聯盟和公開市場收購),以抵消債務融資的減少。

- 使用替代結構來降低交易風險,例如里程碑付款。

另外,對於新創而言,近幾年美國IPO牛步化,加上面臨募資環境愈來愈艱辛,許多新創逐漸尋求透過併購方式尋求生存與追求進一步成長。多份創投報告指出2023年新創在後期募資階段的估值有下修的趨勢,此將有助於刺激買家的收購意願。另外,面對生成式AI將顛覆現有許多產業與應用場景的商業模式,引發企業因應與轉型的焦慮,在缺乏人才、技術以及擔憂來不及上車而錯失生成式AI龐大的商機情況下,投資機構預測未來勢必掀起了一股企業收購生成式AI的熱潮。如大數據科技巨頭Databrick以13億美元收購生成式AI新創MosaicML。

儘管1 月通常是併購交易較安靜的月份,但2024年已經宣布了幾筆大型交易,包括惠普企業(Hewlett Packard Enterprise) 擬以140億美元收購瞻博網路(Juniper Networks)、貝萊德(Blackrock )擬以125 億美元收購全球基礎設施合作夥伴(Global Infrastructure Partners)、切薩皮克能源(Chesapeake Energy) 和西南航空(Southwestern) 擬以74 億美元進行合併。顯示2024年有望迎來新的併購風潮,讓我們拭目以待。

參考資料

- Bain & Company, “M&A Report 2024-Gaining an edge in a market reset”, , February 20, 2024, https://reurl.cc/krb7p9

- CASSIDY CAVANAGH “Healthpeak Merges with Physicians Realty Trust”, October 30, 2023, https://to.findit.org.tw/5muhcg

- Chevron, “chevron announces agreement to acquire PDC energy” 2023-05-22, https://reurl.cc/o7moKl

- ExxonMobil, “ExxonMobil announces merger with Pioneer Natural Resources in an all-stock transaction”, News releases, Oct. 11, 2023, https://reurl.cc/7M4KND

- GTCR, “GTCR to Acquire Majority Stake in Worldpay”, 2023-07-06, https://reurl.cc/p53GEQ

- Investing.com, “US pipeline operator ONEOK moves into oil, products with $18.8 billion Magellan deal”2023-05-14, https://reurl.cc/01kDyb

- McKinsey & Company , “Top M&A trends in 2024: Blueprint for success in the next wave of deals”, February 20, 2024, https://reurl.cc/Xqr45g

- oxy.com, “ Occidental to Acquire CrownRock, Strengthening its U.S. Onshore Portfolio with Premier Permian Basin Assets”, Dec 11, 2023, https://reurl.cc/XqrkDE

- PR Newswire, “ONEOK Announces Completion of Magellan Midstream Partners Acquisition”, Sep 25, 2023, https://reurl.cc/YV561X

- PwC, “Global M&A industry trends: 2024 outlook”, January 23, 2024, https://reurl.cc/OGapjX

- Reuters, “Cisco to buy cybersecurity firm Splunk for $28 billion”, Milana Vinn, Yuvraj Malik and Aditya Soni, 2023-09-22, https://reurl.cc/7M01XN

- Sabrina Valle and Mrinalika Roy, “Chevron to buy Hess Corp for $53 billion in all-stock deal”, Reuters, October 24, 2023, https://to.findit.org.tw/5muh5m

- Scott Baltic, “Why the $15B STORE Capital Deal Has Changed in Value”, Commercial Property Executive, February 6, 2023, https://reurl.cc/pLox4a

- 「日經:東芝董事會同意4500億收購案 股票料下市」,中央社東京綜合外電報導,2023-03-23,https://reurl.cc/b7qn3r

- 吳慧珍,「140億美元 必治妥施貴寶收購Karuna」,工商時報,2023-12-23,https://reurl.cc/VNZ6yQ

- 吳慧珍,「瞄準免疫治療商機 默沙東收購Prometheus Biosciences」,工商時報,2023-04-17,https://reurl.cc/j3455Z

- 季晶晶、林聰毅編譯,「危機暫解 美銀行收購矽谷銀」,經濟日報,2023-03-28,https://reurl.cc/vkog7N

- 張維夫,「2024 投資併購發展重點」,2024 KPMG insight,https://reurl.cc/v04xQ1

- 陳曉莉,「強化雲端安全產品線,思科重金收購該公司合作商Splunk」,2023-09-22,https://www.ithome.com.tw/news/158878

- 傅沁怡,「台灣併購市場 下半年現回溫-安永:歐洲的分拆交易案增加、企業估值乘數下降,提供台企跨國併購新選擇」,工商時報,2023-10-20,https://reurl.cc/2zA09X

- 黃淑玲編譯,「430億美元 輝瑞收購癌藥廠」,經濟日報2023-03-15,https://reurl.cc/jla8MD