【美國創投風向掃描】2023年第三季美國創投市場冷中帶希望

美國知名私募股權與創投資料庫及數據分析服務提供商Pitchbook與美國創投協會(National Venture Capital Association,NVCA)10月公布的2023年第三季美國創投觀測報告(Venture Monitor 3Q2032),該報告收集美國創投截至2023年9月30日相關資料。FINDIT執行團隊利用此一數據,進行2023年第三季美國創投市場募資、投資與退場的動向趨勢分析。

一、美國VC基金募資趨勢

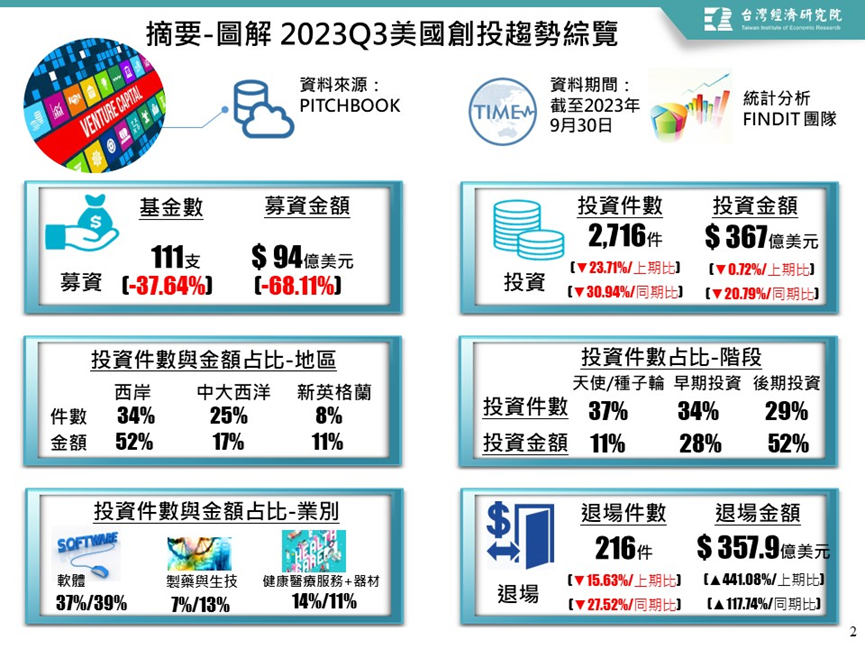

1. 美國2023年第三季VC已完成募資的基金共111支,募資基金數與金額均較去年減少

美國2023年第三季VC完成111支基金94億美元的募資,募資基金數相較去年同期減少,成長率為-37.64%;募資金額亦減少,成長率為-68.11%。PitchBook指出,在利率持續上升的環境下,致使投資人選擇性地放緩將資金布局在創投市場,讓募資呈現低迷的狀態。

2. 美國VC基金朝中大型化移動,第三季基金募資的平均值減少,但中位數增加

美國VC基金結構由過去倚重小型基金,近年來中大型基金的比重持續增加,而2023年第三季超過一億美元的基金數比重,已由2013年的24.6%增加至35.3%,顯示VC基金募資結構有朝中大型規模發展的趨勢。

若進一步觀察VC基金募資的平均值和中位數時,2023年第三季美國VC基金募資的平均值和中位數分別為1.32億美元和3,000萬美元,平均值較2022年減少19.78%,但中位數增加20%。

檢視首次募資表現時,則2023年第三季首次募資,累計完成募資金額為60.6億美元,較去年同期92.4億美元差,成長率為-34.45%。PitchBook指出,知名且具績效的基金的占比高達73.3%,顯見,在大環境不佳的情形下,缺乏經驗和續效紀錄的新基金,相對較難募集資金。

二、美國VC投資趨勢

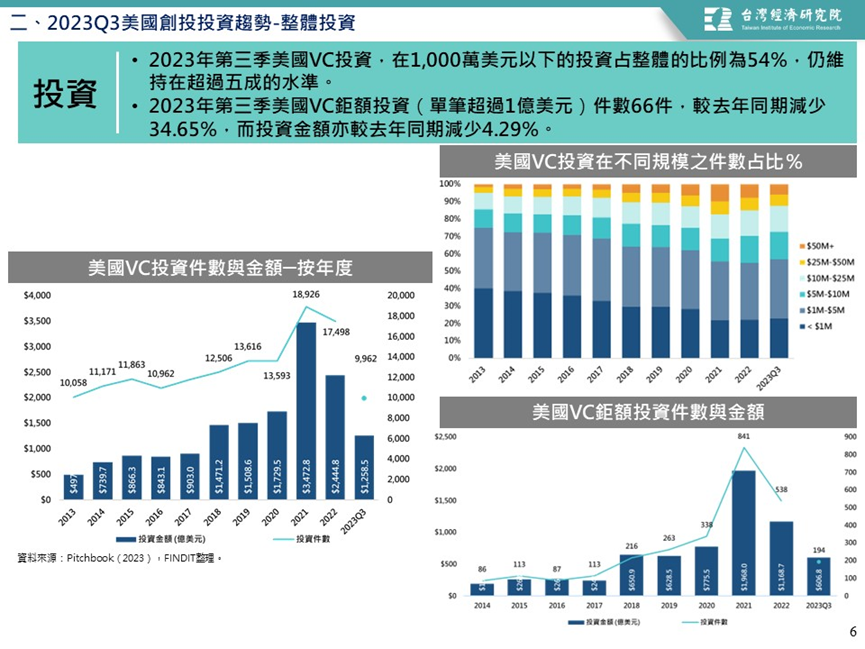

(一)VC整體投資:2023年第三季美國VC投資持續降溫,件數與金額均較去年減少

2023年第三季美國VC投資件數為2,716件,較上季減少23.71%,與去年同期比減少30.94%;而投資金額為367.2億美元,較上季減少0.72%,與去年同期比減少20.79%。在全球升息措施的影響下,投資人放緩了部署在風險投資的資本;但投資金額較前一季僅微幅下跌的狀態,似乎存在反彈的趨勢。

儘管如此,2023年第三季仍有鉅額交易事件,如人工智慧新創公司Anthropic,該企業於2023年9月25日獲12億美元的公司輪投資;電池回收新創公司Redwood Materials,該企業於2023年8月29日獲10億美元的D輪投資;自動駕駛貨車新創Stack AV,該企業於2023年9月7日獲10億美元的A輪投資;整合通訊解决方案提供商altafiber,該企業於2023年8月29日獲6億美元未揭露輪次的投資;資料分析與人工智慧公司Databricks,該企業於2023年9月14日獲5.04億美元的I輪投資。於此,前述鉅額的交易事件,讓低迷市場保有一些樂觀的跡象。

(二)VC投資階段:2023年第二季美國VC首次投資、各階段別投資、鉅額投資與獨角獸的交易件數減少,但鉅額投資與獨角獸投資金額較前一季略有增長

1. 首次投資

2023年第三季美國VC進行首次投資的件數為799件,較去年同期比減少了29.91%;而投資金額則為25.9億美元,亦較去年同期比減少了53.4%。

2023年第三季首次投資件數占比下降至28.6%,追加投資件數占比增加至71.4%,受整體環境不佳的影響,首次投資的投資人會謹慎地審查案件,步調趨於謹慎。

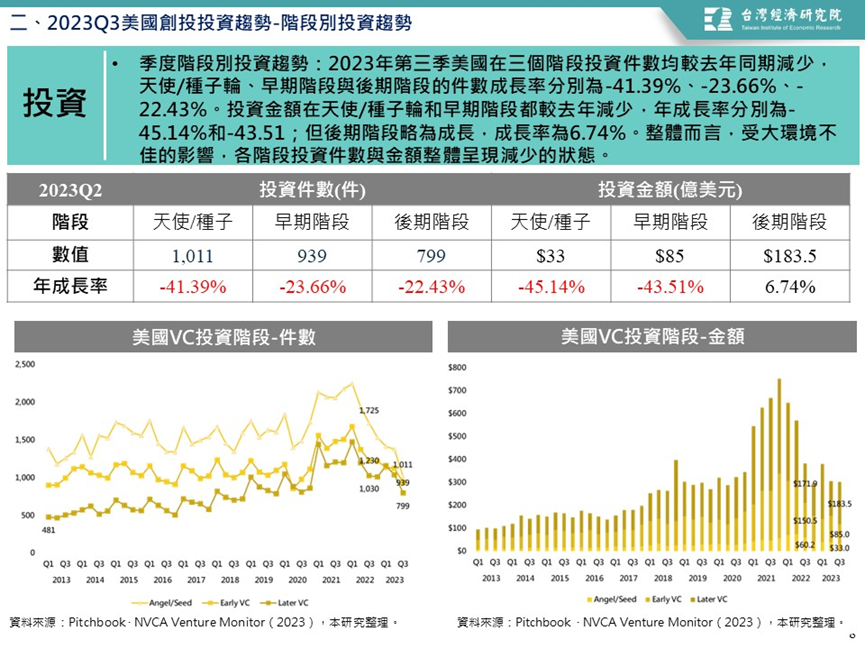

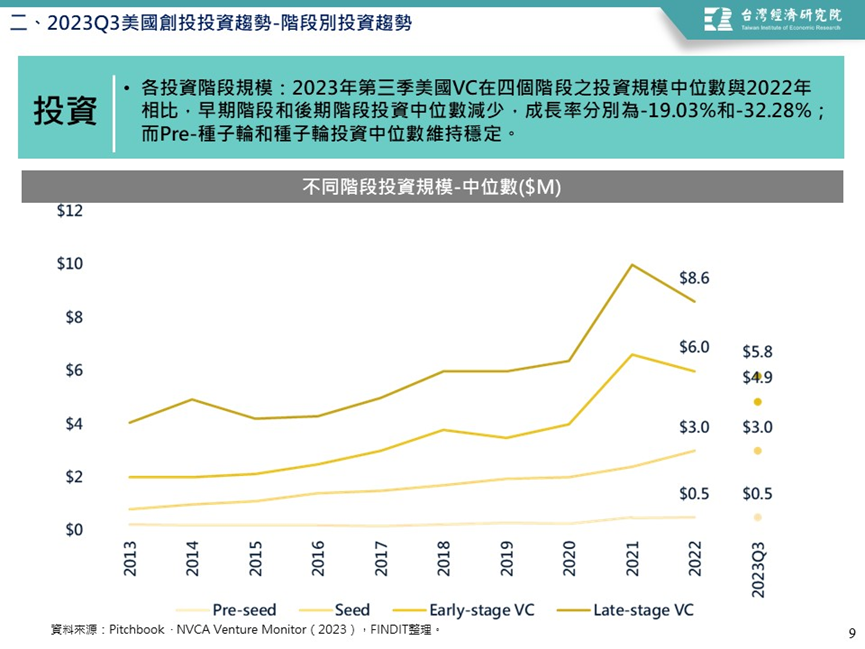

2. 階段別投資

2023年第三季美國在三個階段投資件數均較去年同期減少,天使/種子輪、早期階段與後期階段的件數成長率分別為-41.39%、-23.66%、-22.43%。投資金額在天使/種子輪和早期階段都較去年減少,年成長率分別為-45.14%和-43.51;但後期階段略為成長,成長率為6.74%。整體而言,受大環境不佳的影響,各階段投資件數與金額整體呈現減少的狀態。

2023年第三季美國VC在四個階段之投資規模中位數與2022年相比,早期階段和後期階段投資中位數減少,成長率分別為-19.03%和-32.28%;而Pre-種子輪和種子輪投資中位數維持穩定,顯示投資人不再追高後期階段的標的。

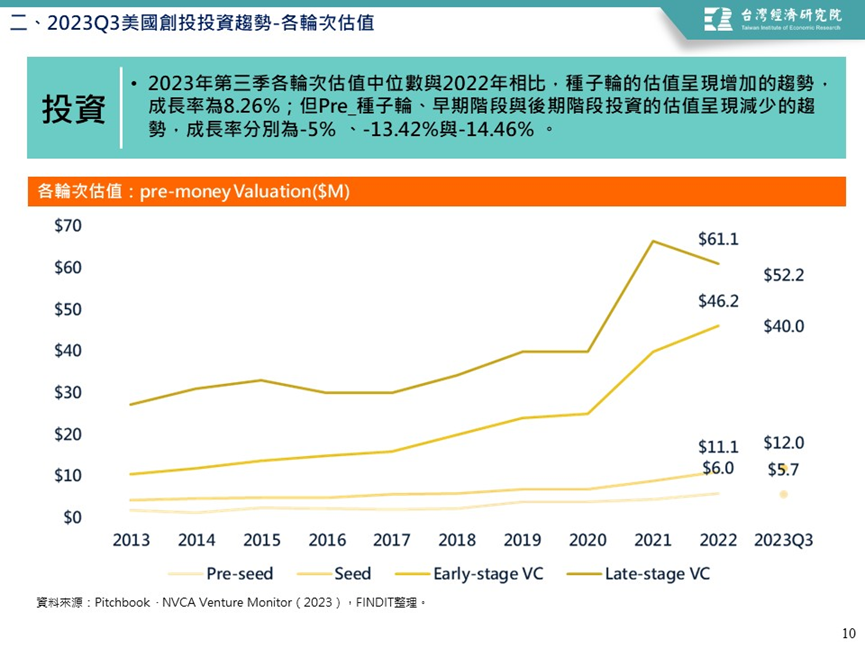

在估值方面,2023年第三季各輪次估值中位數與2022年相比,種子輪的估值呈現增加的趨勢,成長率為8.26%;但Pre_種子輪、早期階段與後期階段投資的估值呈現減少的趨勢,成長率分別為-5%、-13.42%與-14.46%。此現象說明,雖然部分階段的投資件數減少,但對於好的投資標的,投資人仍願意用高價投資。

3. 鉅額投資:2023年第三季美國VC鉅額投資件數與金額均較去年減少

2023年第三季美國VC鉅額投資(單筆超過1億美元)件數與去年同期比減少,投資案件共66件,成長率為-34.65%;金額與去年同期比減少,投資金額為177.5億美元,成長率為-4.29%。若與2023年第二季成長率相比時,則本季投資案件減少幅度趨緩,而金額呈現正成長,這意味著投資人對於少數優質案例有加碼投資的跡象。

4.獨角獸的投資交易:獨角獸交易件數較去年同期下降,但金額增加

2023第三季美國獨角獸獲投件數為52件(較去年同期減少,成長率為-17.46 %),投資金額116.6億美元(較去年同期增加,成長率為67%)。此件數的下降與鉅額交易件數下滑的影響有關。另外,2023年第三季美國VC投資的獨角獸企業件數占比為1.9%;投資金額占比為31.7%,已連續26季高於15%。上述數字突顯出獨角獸交易仍是影響美國VC投資的關鍵。

而於2023年第三季的新生獨角獸包括:數字資產託管提供商BitGo,估值18億美元;銷售策略服務商Apollo.io,估值16億美元;協助開發鋰硫電動車電池、輕質複合材料和車載感應解決方案的Lyten,估值13億美元;建立大型語言模型以支援AI工具的新創公司Imbue,估值達10億美元;美國房屋保險科技平臺Kin Insurance,估值10億美元。

(三)投資業別:2023年第三季美國VC投資標的集中在軟體、健康醫療相關領域

2023年第三季美國VC投資件數集中在軟體37.3%,其次為泛健康醫療合計20.9%,其中健康醫療服務8.6%、製藥與生技7.1%、健康醫療器材5.1%;至於投資金額亦集中在軟體39.3%,其次泛健康醫療合計23.7%,其中製藥與生技13%、健康醫療服務6.7%、健康醫療器材4%。

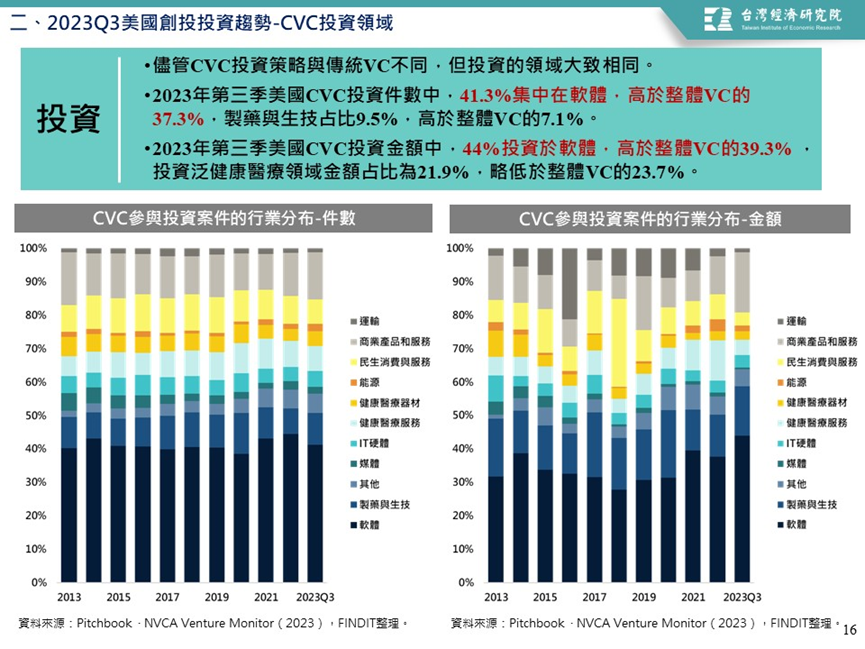

(四)公司創投(CVC)投資趨勢:2023年第三季公司創投參與VC的投資件數與金額較去年減少,但投資領域仍著眼在軟體與健康醫療相關領域

2023年第三季CVC參與美國VC投資件數共441件,投資金額為200.7億美元,與去年同期相比,件數減少47.37%,金額減少6.97%。呈現降溫的狀態。

若檢視2023年第三季CVC參與美國VC投資活動的占比時,則投資活動件數占比為17.37%,而投資金額占比超過五成,顯示CVC仍在VC圈中具一定程度的重要性。

儘管CVC投資策略與傳統VC不同,但投資的領域大致相同。2023年第三季美國CVC投資件數中,41.3%集中在軟體,高於整體VC的37.3%,製藥與生技占比9.5%,高於整體VC的7.1%。2023年第三季美國CVC投資金額中,44%投資於軟體,高於整體VC的39.3% ,投資泛健康醫療領域金額占比為21.9%,略低於整體VC的23.7%。

(五)投資熱點:加州、紐約、麻州名列2023年第三季獲投件數與金額最高的三州

2023年第三季美國VC熱門投資地區大致維持不變,仍以美國西岸、中大西洋地區、新英格蘭地區為投資熱點。西岸約占34%的交易件數與52%的投資金額。

2023年第三季VC投資件數前三州分別為加州(1,019件,占30%)、紐約(510件,占15%)、麻州(212件,占6%)。若依金額來看,矽谷所在的加州以193億美元穩居冠軍,吸引美國VC共48%的投資,次是紐約(43億美元,占10.8%)、麻州(42億美元,占10.5%)。

三、美國VC退場趨勢

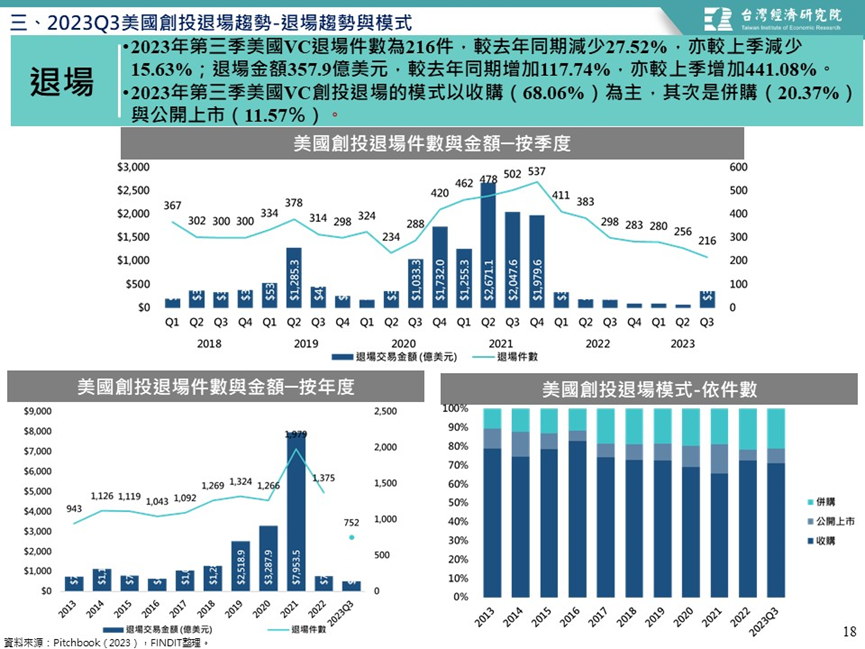

2023年第三季創投退場模式以收購為主,退場交易件數較去年減少

最後為退場表現,2023年第三季美國VC退場件數為216件,較去年同期減少27.52%;退場金額357.9億美元,較去年同期增加117.74%。至於2023年第三季美國VC創投退場的模式,仍是以收購(71.01%)為主,其次是併購(21.01%)與公開上市(7.98%)。

值得留意的地方是,投場金額的三分之一集中於兩家科技獨角獸,一為生鮮外送服務業者Instacart於9月19日掛牌上市,一為行銷自動化業者Klaviyo於9月20日掛牌上市。而這看似乎為退埸市場帶來一線希望的兩家科技獨角獸,若細看其上市前後的估值變化時,則兩家企業上市的估值均比未上市前來得低。因此,Pitchbook指出,Instacart和Klaviyo在上市前均屬於有獲利能力的企業,如今上市後下修估值的狀態,對於目前仍處在虧損狀態的企業,未來恐面臨更大的挑戰。

四、結語

根據市場研究機構PitchBook近日發布的報告顯示,2023年第三季美國創投趨勢仍呈現退燒的狀態。然而,在諸多的趨勢中發現,僅管投資件數持續下降,但在鉅額投資趨勢、獨角獸投資趨勢、CVC投資趨勢的投資金額,均出現較上季增加的現象。這是短暫的火花,讓是長期的驅動力,仍需持續追蹤。

另外,在美國的政策措施方面,美國司法部 (Department of Justice, DOJ)與聯邦貿易委員會(The Federal Trade Commission, FTC)正在制定新的合併指南,只是該指南在「支配者」標準的認定上,可能會將未具壟斷力的新企業也算進去,該法案是否影響創投市場的退場管道,值得關注;最後,拜登政府公布了關於人工智慧的新措施,而集中投資人工智慧研發是目標之一。因此,是否能在低迷的創投市場,帶來一股驅動力,需持續留意。

參考資料

- PITCHBOOK & NVCA(2023), VENTURE MONITOR Q3 2023, https://pse.is/5d5dvc.