【2023年臺灣早期投資趨勢年報-健康醫療篇】2022年逆風穩健,2023年順風可期

健康醫療產業是必須結合人才、技術與資金的產業,具有高技術、高風險、高報酬的特性,使得健康醫療一向是全球風險投資偏好的標的。在2021年全球迎來投資狂潮,健康醫療早期投資創下歷史新高。但2022年受到俄烏戰爭爆發、疫情未歇、通膨與升息持續等因素的影響,投資狂歡派結束,大批資金撤離高風險性資產市場。2022年全球健康醫療領域無論是公開或私募資金市場遭受空前衝擊,投資一路跌跌不休,2023年上半年早期投資仍持續疲軟。在全球投資逆風下,臺灣健康醫療領域投資是否也同樣驟降,還是展現抗跌韌性呢?本文目的在盤點與分析最新的臺灣健康醫療領域早期投資輪廓、趨勢與亮點獲投以及登板概況。

一、前言

健康醫療攸關國家安全及全民福祉,各國政府無不投入經費積極發展。臺灣歷年來在醫療與健保體系國際評比與國人滿意程度上,都名列前茅,而「生醫產業」便是其中重要的支持力量。因此,生醫產業為政府長期積極推動之重點產業之一,被行政院列入「5+2產業創新計畫方案」和「六大核心戰略產業」,希望將生醫產業打造成為另一座護國神山,並期望邁向「2030年全齡健康、智慧國家」之願景。

近年來經由政府政策法規導引,包含生技醫藥產業發展條例、產學研醫各界協力推動,國內生醫產業正逐漸茁壯,2022年我國生技醫藥產業營業額為新臺幣7,009 億元,2022年底上市櫃(含興櫃)家數共有214家、總市值已經飆上1.48兆元,較2011年新臺幣2,824億元大幅成長逾5倍。

進入2023年後, 3月爆發美國矽谷銀行(SVB)爆發倒閉的事件,拖累2023年上半年NASDAQ生技醫療類股NBI指數下跌20.7%,相對於NASDAQ大盤指數成長31.73%,生技醫療類股的投資表現不濟。相對地,臺灣2023年上半年台股加權指數上漲2,777.85點,為歷年同期第三大漲點,較去年封關日成長20%;同期間上市生技醫療指數(發行量加權股價指數)上漲8%,雖落後於大盤表現,但與美國NASDAQ生技醫療類股NBI指數下跌20.7%相比,臺灣生技醫療類股明顯相對抗跌。

早期創投市場也同樣受到通膨、升息、戰爭、經濟前景不容樂觀的不利因素疊加衝擊,不僅2022年全球健康醫療早期投資大幅下滑,2023年上半年逆風依舊不散。臺灣健康醫療早期投資市場是否也能像公開上市櫃企業一樣展現抗跌韌性呢,相當值得觀察。本文目的在盤點與分析近年來臺灣健康醫療領域早期投資輪廓、趨勢與亮點獲投與成功登板概況。

二、全球健康醫療領域早期投資趨勢分析

《2022年全球健康醫療早期投資掃描》多項利空因素疊加,投資從火燙轉向跌跌不休

在歷經2021年投資狂歡派對後,2022年受到俄烏戰爭、疫情、能源、通膨、升息等因素的影響,資金撤離高風險性資產市場,全球股市與早期的私募市場遭受重大衝擊,主要地區股市表現為2008年金融風暴以來最差的年度,一級私募市場的投資更是毫無懸念一路下滑。同樣地,健康醫療領域早期私募投資亦難置身其外,根據中國動脈橙產業智庫與蛋殼研究院發布《2022年全球醫療健康產業資本報告》指出,2022年全球健康醫療産業IPO前的股權投資減少15%至3,057件,投資金額更是重挫43%至729億美元,甚至低於2020年的水準,顯示受到多重利空因素疊加的影響,加上全球經濟與市場前景並不樂觀,使得投資氛圍轉趨冷靜和審慎,2021年瘋狂搶投的情況已不復見,投資力道重回疫情發生前的水準。

2022年健康醫療產業三大次領域投資件數與金額均下滑,生物醫藥領域仍以1,094件交易、346億美元穩坐投資榜首之位,投資人朝早期階段移動,具明確定義及解決方案的醫藥新創最受青睞。唯各適應症的投資出現變化,過去大熱門的腫瘤、神經疾病藥物投資減少,而眼科、自體免疫、呼吸、心血管和代謝的投資力度加大。其次是數位醫療領域和醫療器材領域同以879件同列件數第二,但數位醫療投資金額以183億美元領先醫療器材141億美元。值得關注的是,數位醫療存在估值過高問題,在2022年募資環境艱辛後,鉅額投資金額萎縮高達53%,是三大次領域中跌幅最深的,也讓其2022年投資占比下降最為明顯。

《2023年上半年全球健康醫療早期投資掃描》投資持續疲軟,復甦之路仍舊蹣跚難行

2023年上半年生技醫療產業持續逆風,3月美國矽谷銀行(SVB)爆發倒閉的事件,讓生技醫療領域的投資環境雪上加霜,主要因SVB是美國生命科學及健康醫療企業為非常重要的投資銀行,雖最後危機化解,仍對該領域投資造成重大衝擊。根據中國動脈橙產業智庫與蛋殼研究院2023年7月發布的《2023年H1全球醫療健康產業資本報告》指出,2022年不利因素持續存在,投資人態度仍舊謹慎保守,放緩投資的節奏,2023年H1健康醫療投資件數為1,570件,較去年同期減少2%,投資金額為302億美元,跌幅則高達29%,平均規模降至1,924萬美元,為2018年上半年以來最低的半年度。

2023年上半年全球健康醫療產業三大次領域中,生物醫藥次領域仍穩居投資件數與金額的冠軍寶座。三大次領域中,生物醫藥與醫療器材的投資件數較去年同期成長近6%,而數位醫療則下滑2%。但在投資金額方面,三大次領域均呈現同步衰退,僅「生物醫藥」跌幅(25%)優於整體跌幅(29%);「醫療器材」次領域萎縮38%,而「數位醫療」次領域投資金額幾近腰斬,因難抹估值過高的疑慮,仍深陷投資乏力的泥沼中,復甦之路依舊蹣跚難行。從生物醫藥與醫療器材投資件數回升,但投資規模偏小導致投資金額衰退的情況來看,反映出投資人「既期待又怕受傷害」的心情。

2023年上半年健康醫療投資偏向早期,生物製藥、醫療資訊化、醫療耗材、CDMO為投資熱度較高的領域,若就單筆超過一億美元的鉅額投資來觀察,仍以生物製藥掛帥,其中細胞基因治療(CGT)與核酸藥物進入快速成長期,最受投資人支持,為2023年上半年熱門的投資賽道。

圖1 全球健康醫療領域早期投資趨勢

三、臺灣健康醫療領域獲投趨勢九大重點

根據我國的「生技醫藥產業發展條例」,將生技醫藥產業定義為用於人類與動植物用之新藥、新劑型製劑、高風險醫療器材、再生醫療、精準醫療、數位醫療、專用於生技醫藥產業之創新技術平臺及其他策略生技醫藥產品之產業。本研究將健康醫療領域綜合簡化為(1)醫藥品(含新藥、新劑型製劑開發與製造、再生醫療、創新技術平臺);(2)數位醫療(含遠距醫療、醫療大數據與軟體、虛擬監控、照護與復健、基因檢測、診斷與分析工具、醫療AI等);(3)醫療器材(含醫療器材與一般耗材);(4)其他(保健食品、醫療服務、健檢服務、其他)等四個次領域,至於四個次領域的項目,請見下圖所示。

圖2 臺灣健康醫療領域範圍

《重點1》2022年投資人既期待又怕受傷害

2022年全球健康醫療領域的投資風雲變色,由2021年峰點反轉急墜。反觀2022年臺灣健康醫療領域收錄的投資件數卻逆勢成長2.56%至80件,為近年第二高,唯投資總金額較2021年減少逾四成至3.92億美元(約合新臺幣117億元),主要是千萬美元以上大型投資案件的平均投資規模幾近腰斬,使得2022年健康醫療領域整體投資金額相對失色。整體來說,2022年臺灣健康醫療投資活動仍活絡,唯投資規模縮小,反映出投資人「既期待又怕受傷害」的心態。

《重點2》2023年迎來投資好兆頭

2023年上半年收錄到交易已達30件,由於育世博完成D輪1億美元的鉅額投資,將臺灣健康領域總投資金額拉升至2.27億美元,已達2022年投資水準的58%。由於尚未納入2023年第二季的上市櫃轉投資資料,因此,以目前的投資水準來看,表現不俗,預期2023年全年健康醫療領域投資件數與金額有望超過2022年水準。

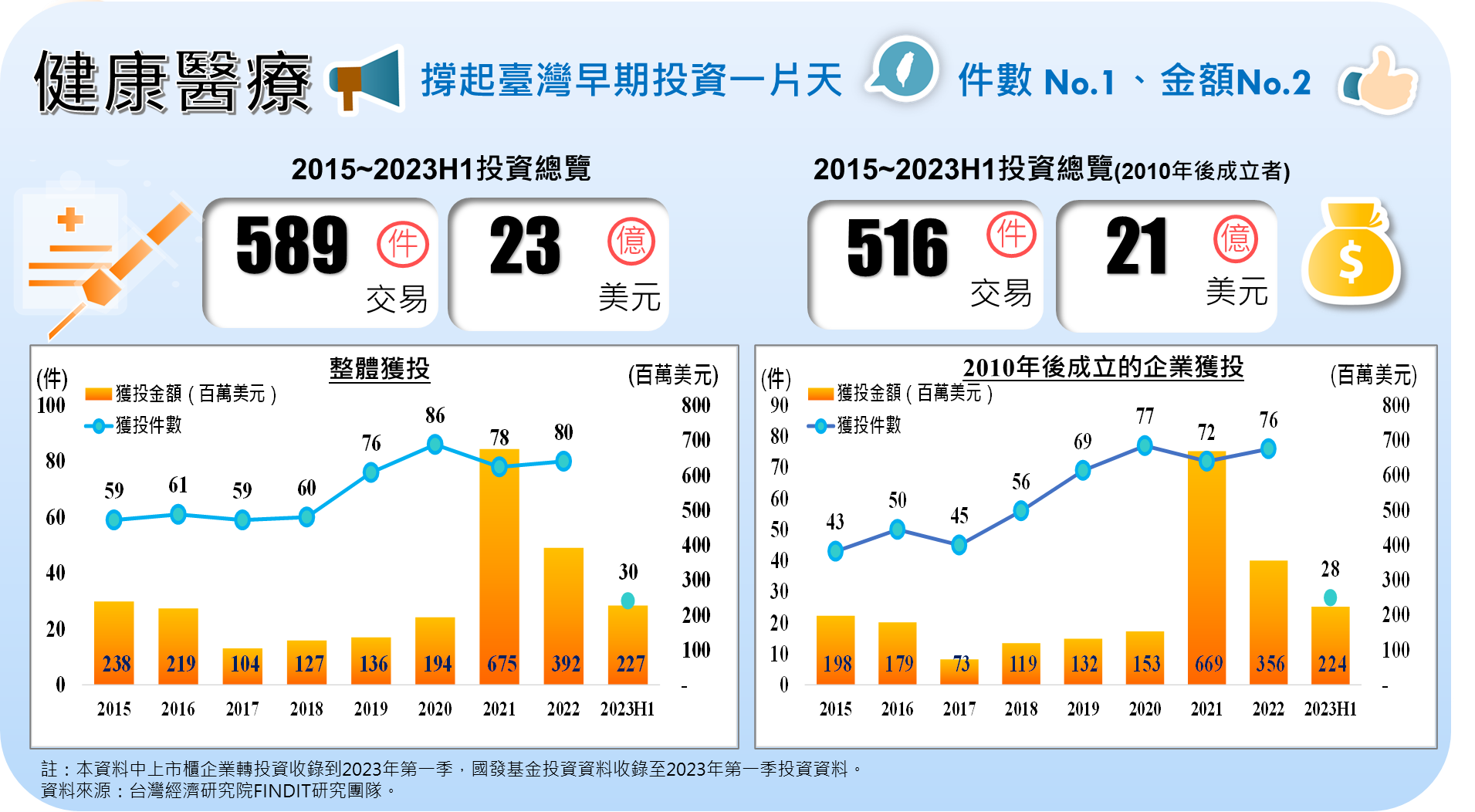

《重點3》健康醫療領域撐起臺灣早期投資一片天

健康醫療領域發展攸關人體健康,具有不可或缺的長期剛性需求,相對比較不受景氣循環影響,兼具防禦性與成長性特質,一向是投資人偏愛的目標。累計2015年至2023年上半年臺灣健康醫療早期獲投件數合計589件,約占同期間整體臺灣整體早期獲投件數的20%,領先其他領域;已揭露的獲投金額為23.13億美元(約合新臺幣692億),占整體臺灣早期獲投金額的21%,排名第二,僅次於能源領域。若將鎖定在2010年後成立的企業,2015年至2023年上半年健康醫療領域共有516件獲投交易,約占同期間臺灣整體早期獲投件數的21%,已揭露獲投金額為21.03億美元,則占整體臺灣整體早期獲投金額的24%。無論是從整體獲投或僅限2010年後成立的企業,健康醫療投資件數排名第一、投資金額第二,顯示健康醫療領域在臺灣早期資金市場舉足輕重的地位。

圖3 2015~2023H1 臺灣健康醫療領域獲投-件數與金額

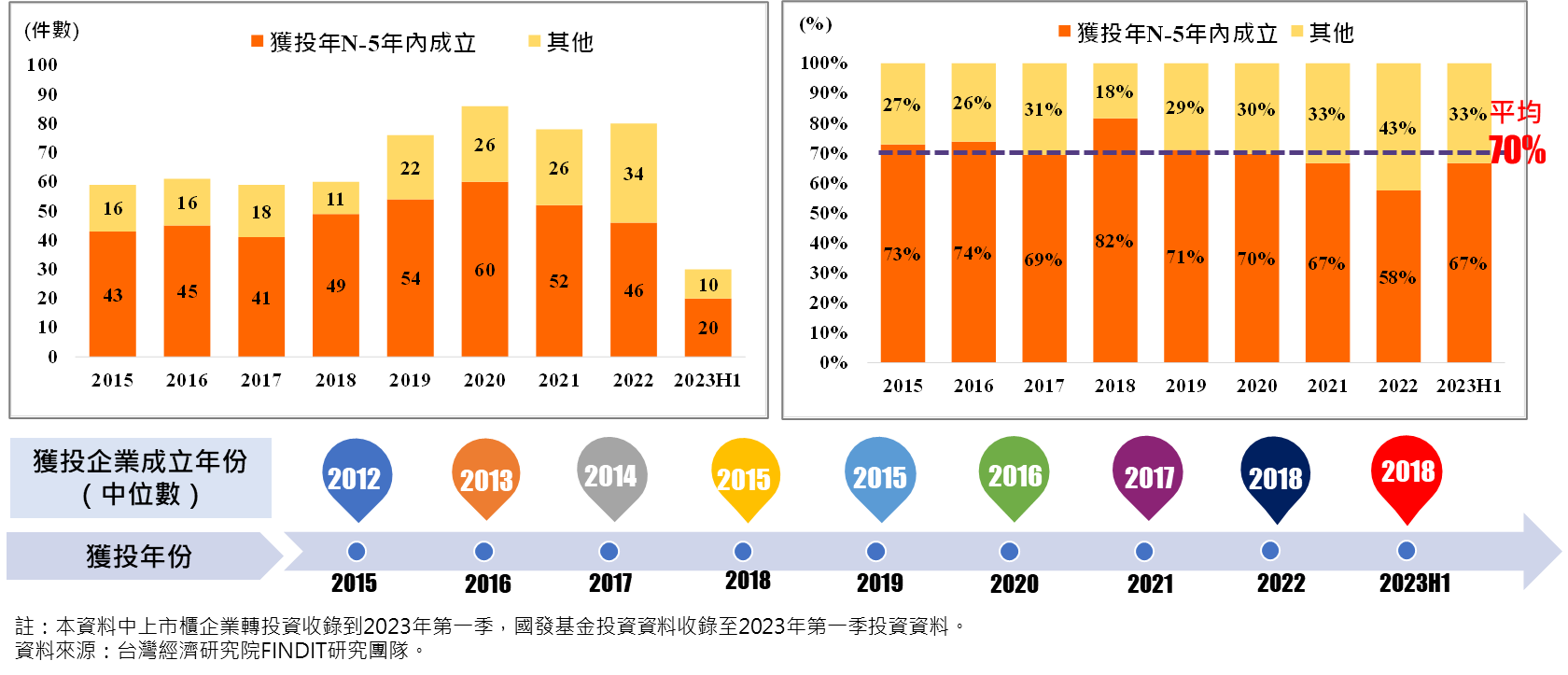

《重點4》年輕新創成為早期投資新勢力

2015至2023年上半年期間臺灣健康醫療領域的早期投資案件中,發現獲投企業中約有七成是在五年內成立,顯示這群年輕的新創透過技術與商業模式創新,吸引投資人的關注。此一平均比重也略高於同期間整體臺灣早期獲投交易活動的67.68%,反映出投資人對健康醫療領域不斷湧出的新勢力重視程度。若依各投資年份,計算獲投企業成立年份的中位數,亦可以看出2015至2023年上半年,獲投企業成立年份中位數與獲投年份中位數之間差距都在五年之內。

圖4 2015-2023H1 臺灣健康醫療獲投統計-各年獲投企業成立年份之中位數

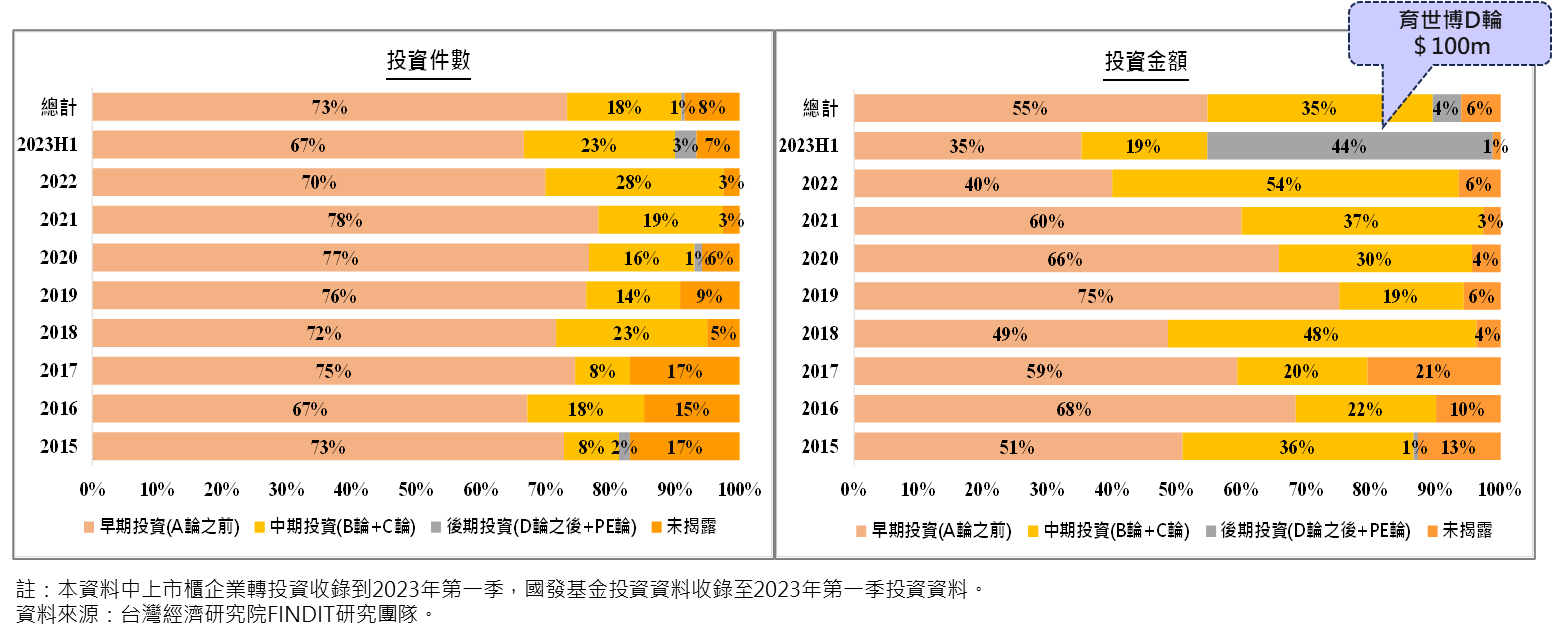

《重點5》拔尖新創邁向中、後期募資階段

2015至2023年上半年間收錄的健康醫療整體獲投資料,若依投資階段的件數占比來觀察,各年均以A輪(含)以前的早期階段交易件數為大宗,占比從67%~78%,平均約為73%;中期階段占比在8%~28%,平均約為18%;後期階段獲投的件數較少,平均比重僅有1%。未揭露件數平均占比為8%。至於金額占比波動較大,主要受該年大型投資件數的多寡左右。隨著幾家先鋒新創邁入B、C、D輪募資, 2022到2023年上半年中後期階段的件數占比明顯增加,尤其是2023年上半年因育世博完成D輪1億美元募資,2023H1後期階段募資占比大增為44%。

圖5 2015-2023H1 臺灣健康醫療獲投統計-投資階段

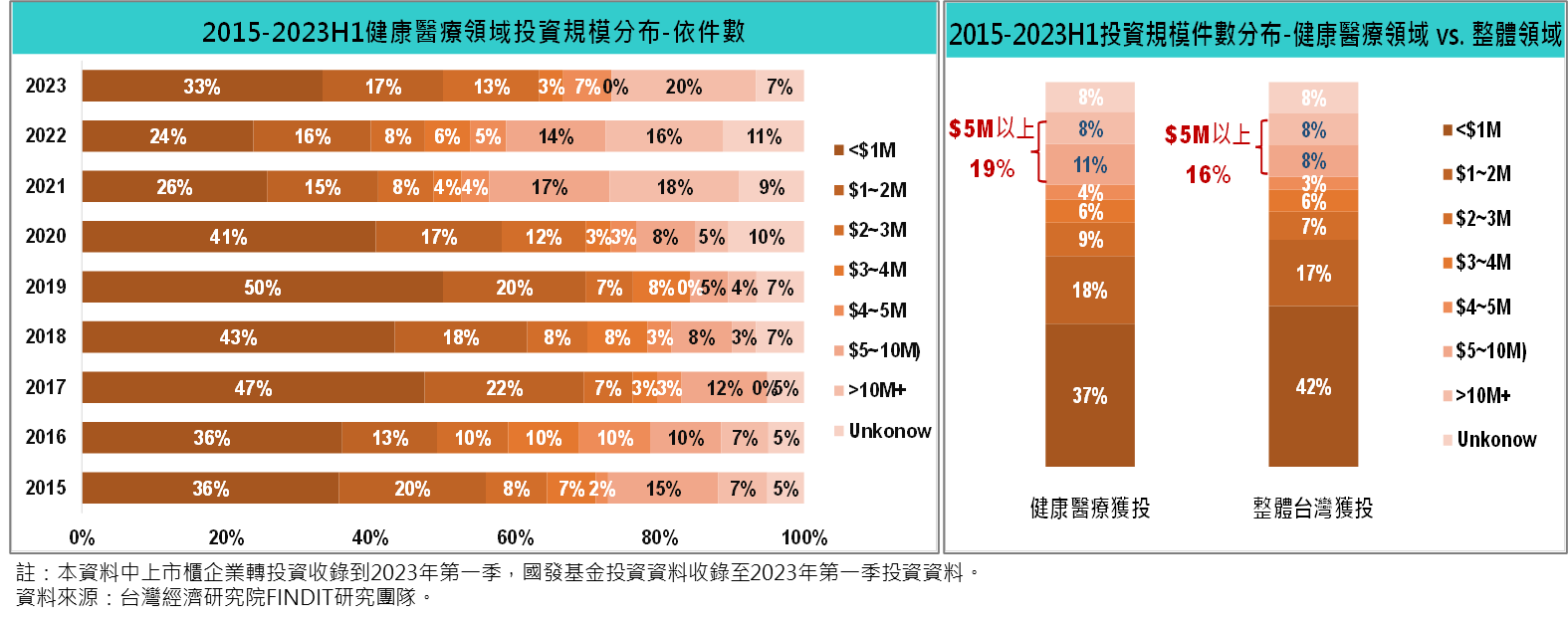

《重點6》健康醫療大額投資支票相對多

由於部分健康醫療新創進入B、C輪募資,加上重資本的細胞療法與CDMO風潮興起,吸引投資人興趣,國內從2021年起,連續兩年投資規模在「300萬美元以上」件數各有33件,幾乎是2020年二倍,占比也成倍增,顯示國內健康醫療新創的發展朝向重點領域穩步發展。

2015至2023年上半年期間,臺灣健康醫療在不同獲投規模的交易件數中,以100萬美元以下的件數最多,約占37%,100~200萬美元約占18%,200~300萬美元約占9%,300~400萬美元占比為6%;400~500萬美元占比為4%,而獲投規模在500~1,000萬美元的件數比重則達10%,而1,000萬美元以上的交易件數也上升至9%。相較於同期間臺灣整體早期投資的規模件數分佈,健康醫療在400~500萬美元、500~1,000萬美元與1,000萬美元以上的件數占比都明顯較高,顯示健康醫療因研發週期長所需投資金額也較高,投資人也相對願意開出大額投資支票。

圖6 2015-2023H1 臺灣健康醫療獲投統計-投資規模

《重點7》2021年起單筆投資交易規模明顯墊高

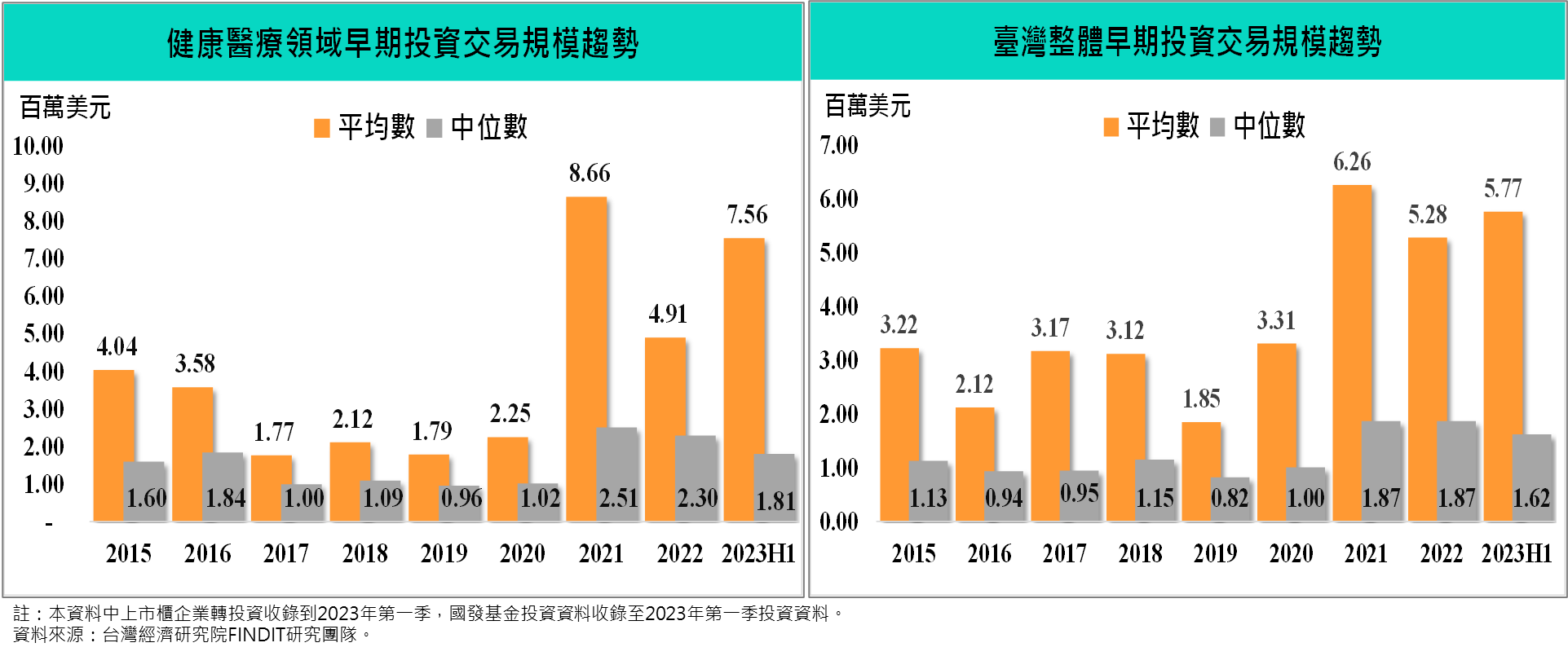

在平均投資規模或中位數表現上,深受當年有無大型獲投案件的影響,特別是千萬美元等級的案件,因此,健康醫療領域平均獲投金額波動頗大。如2021年平均投資金額為866萬美元,創下歷史新高,主要有來自臺灣的美國全心醫藥生技,以及育世博、安立璽榮生醫、新旭生技、鼎晉生技與樂迦再生科技等多筆獲投超過千萬美元以上的投資。2022年雖千萬美元以上等級的案件僅較少2021年少1件,但因金額相對較小,平均規模下滑至491萬美元。至於2023年上半年收錄的件數雖尚未齊全,平均投資規模回升至756萬美元,主要拜因育世博D輪1億美元的募資案拉升所賜。

若就近年來健康醫療領域獲投金額的中位數來看,2015~2020年約在96~184萬美元之間, 而2021年為分水嶺,投資中位數飆升至251萬美元,2022年亦達230億美元,雖2023上半年下滑至181萬美元,但整體來說,2021年後健康醫療投資中位數規模有墊高的現象。此外,相對整體臺灣早期投資的平均投資規模或投資中位數,健康醫療投資規模明顯高於整體水準。

圖7 2015-2023H1臺灣健康醫療獲投統計-投資金額平均數與中位數

《重點8》三大健康醫療次領域在逆風中展現投資韌性

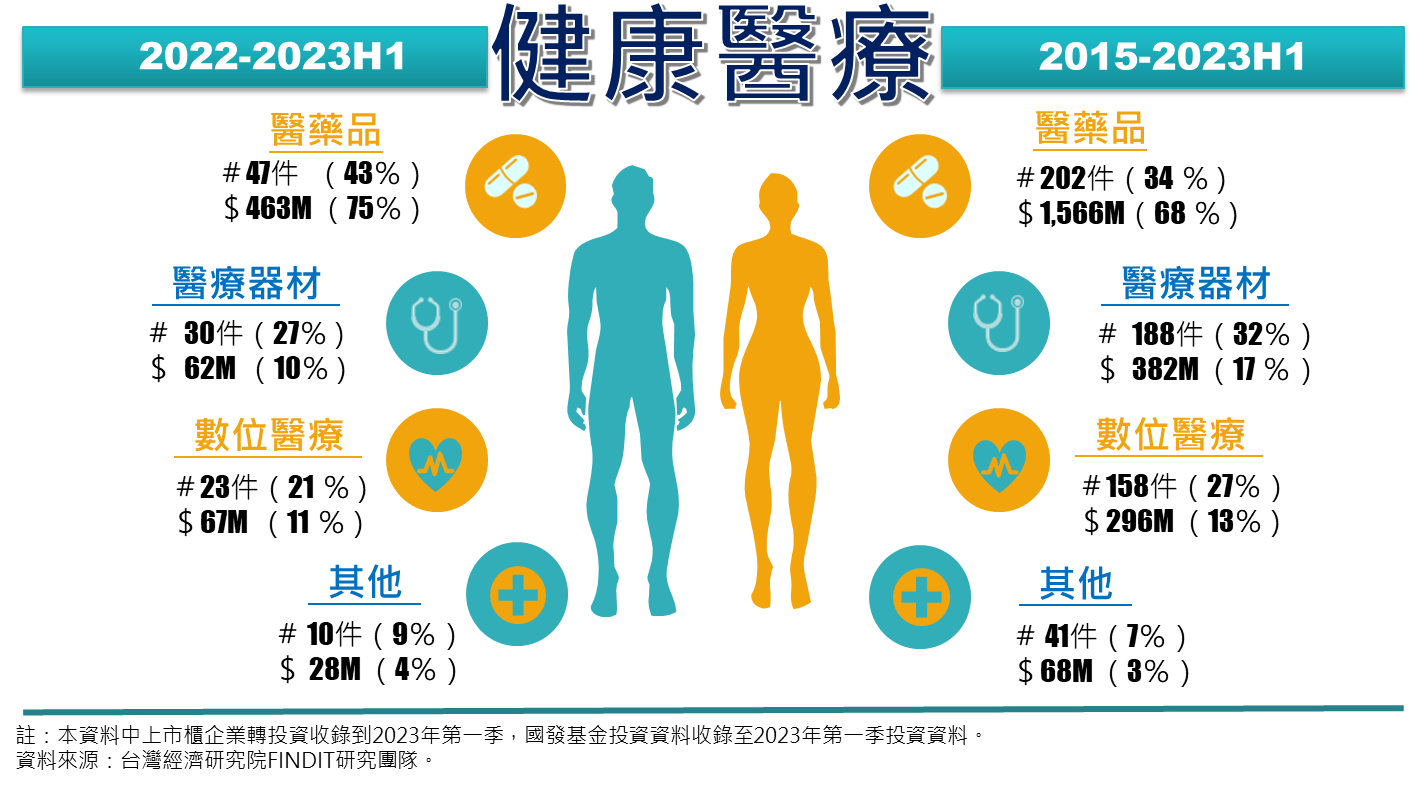

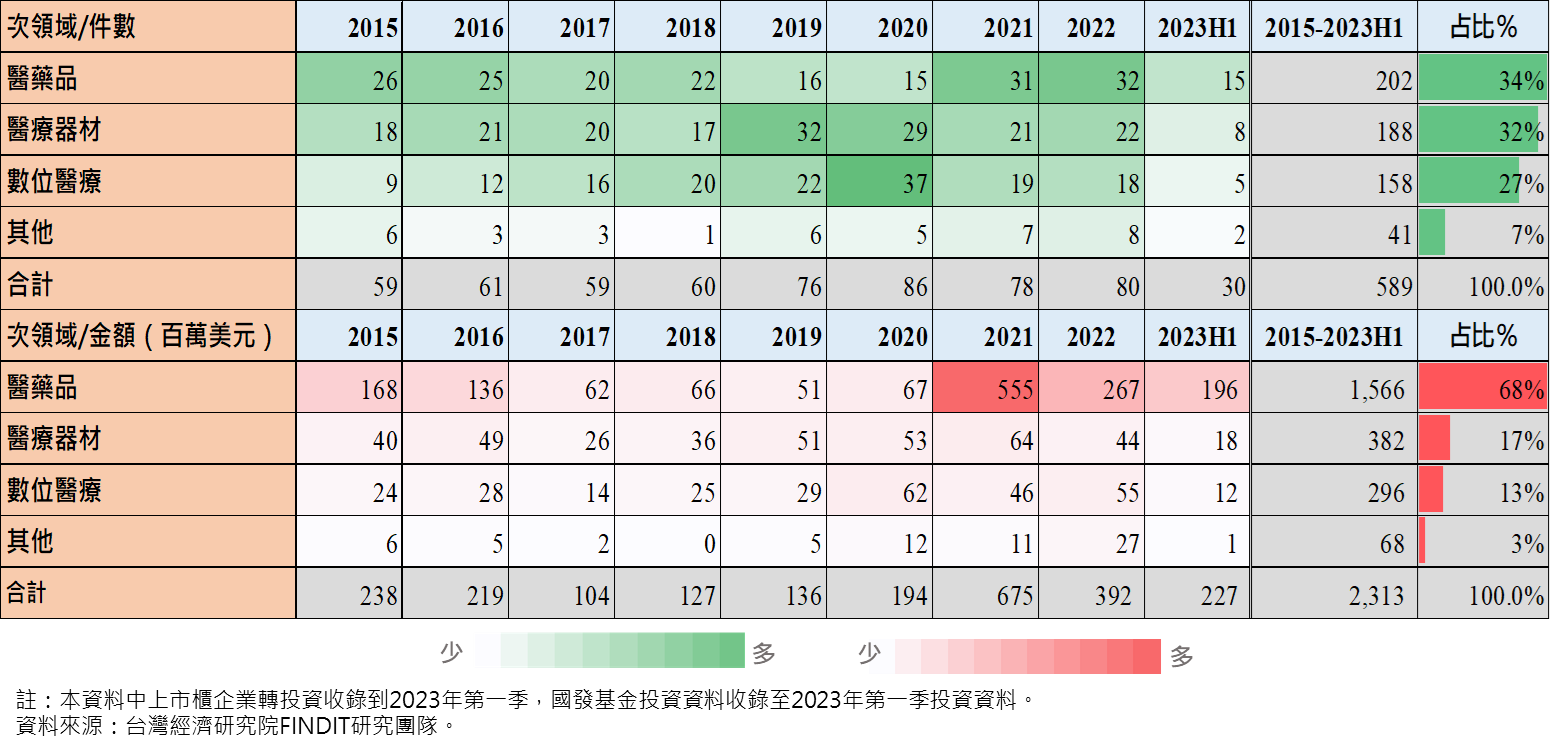

- 醫藥品、醫療器材與數位醫療投資件數三分天下,但醫藥品最吸金

2015~2023H1臺灣健康醫療次領域的合計投資件數占比,依序為醫藥品(34%)、醫療器材(32%)、數位醫療(27%),接近三分天下的格局。若僅觀察近期2022~2023H1的投資件數,可發現醫療品領域占比上升至43%,領先醫療器材27%與數位醫療21%。不過,2015~2023H1期間投資金額占比則出現高度傾斜的現象,醫藥品占比高達68%,遙遙領先醫療器材(17%)、數位醫療(13%)與其他(3%)。醫藥品投資金額傲視其他次領域,反映出其研發到上市週期長、資金需求水位高的特質。若限縮在近期2022~2023H1的投資金額占比排序則出現變化,醫藥品仍以75%高居第一,醫療器材與數位醫療在2022年投資金額呈現消長格局,使得數位醫療以11%超車醫療器材10%。

圖8 2015-2023H1臺灣健康醫療獲投統計-按次領域

圖8 2015-2023H1臺灣健康醫療獲投統計-按次領域

- 細胞療法帶動新一波投資風潮,2022年醫藥品投資交易活動仍相對活絡,後勢不看淡

「醫藥品」次領域在2015~2018年間投資件數都高於20件,2019~2020年驟減至15-16件。不過,從2021年起醫藥品領域在「細胞療法」成為新顯學後,帶動國內「醫藥品」新一波投資風潮,2021起醫藥品投資件數(31件)回升並突破30件大關,即便全球生物醫藥領域2022年投資件數減少,國內2022年醫藥品投資件數(32件)逆勢成長,即便2022投資金額無法與2021年峰頂水準相抗衡,但也展現出逆風中投資不看淡的韌性。至於2023年上半年,不完全統計已收錄15件投資,由於育世博獲得D輪一億美元的投資,國內藥品類上半年投資金額已達2022年的73%,預期全年將可超越2022年水準。

- 2021年醫療器材投資件數回落,但投資金額創新高,2022年投資件數回升,逆風中展現韌性

臺灣醫療器材產業已有完整的上、中、下游產業供應鏈及醫療器材產業聚落,是目前健康醫療中重要的次領域之一。在2015~2018年間醫療器材投資件數約在17到21件之間,2019~2020年投資活動進入活躍期,投資件數上升至29到32件。不過,到2021年醫療器材投資交易回落至21件,但投資金額則創下6,407萬歷史新高,主要近年來政府極力推動國內發展高值化醫材產業發展,不少新創企業投入具市場潛力的創新高值醫材研發行列,也吸引投資人目光。2022年醫療器材投資金額雖下滑,但投資件數持續上升,顯示投資活動仍相對活絡。

- 2021年起數位醫療投資呈現「量縮價升」趨勢,2022年投資金額逆勢成長,表現相對突出

在ICT科技快速發展與醫療界數位轉型需求的驅動下,近年來政府積極推動醫療智慧化與數位化,調適前瞻性法規以加速AI、IoT等數位科技應用於數位療法,期望透過醫療與資通訊科技跨域合作,布局創新數位醫療科技發展,使其成為臺灣的強項之一。近年來吸引愈來愈多新創投入精準檢測、精準預防、AI輔助精準診斷,「數位醫療」獲投的件數由2015年的9件增加到2019年的22件,2020年獲投成績達峰頂,件數達37件、金額接近6,200萬美元,表現突出。。不過,2021~2022年投資件數回落至18~19件,但相對地平均投資規模上升,尤其是2022年平均投資規模突破300萬美元,使得2022年數位醫療投資金額逆勢成長20%至近5,500萬美元,超越醫療器材,全球數位醫療2022年「投資斷崖式下跌」現象並未發生在臺灣。

圖9 2015-2023H1臺灣健康醫療獲投熱力圖-按次領域

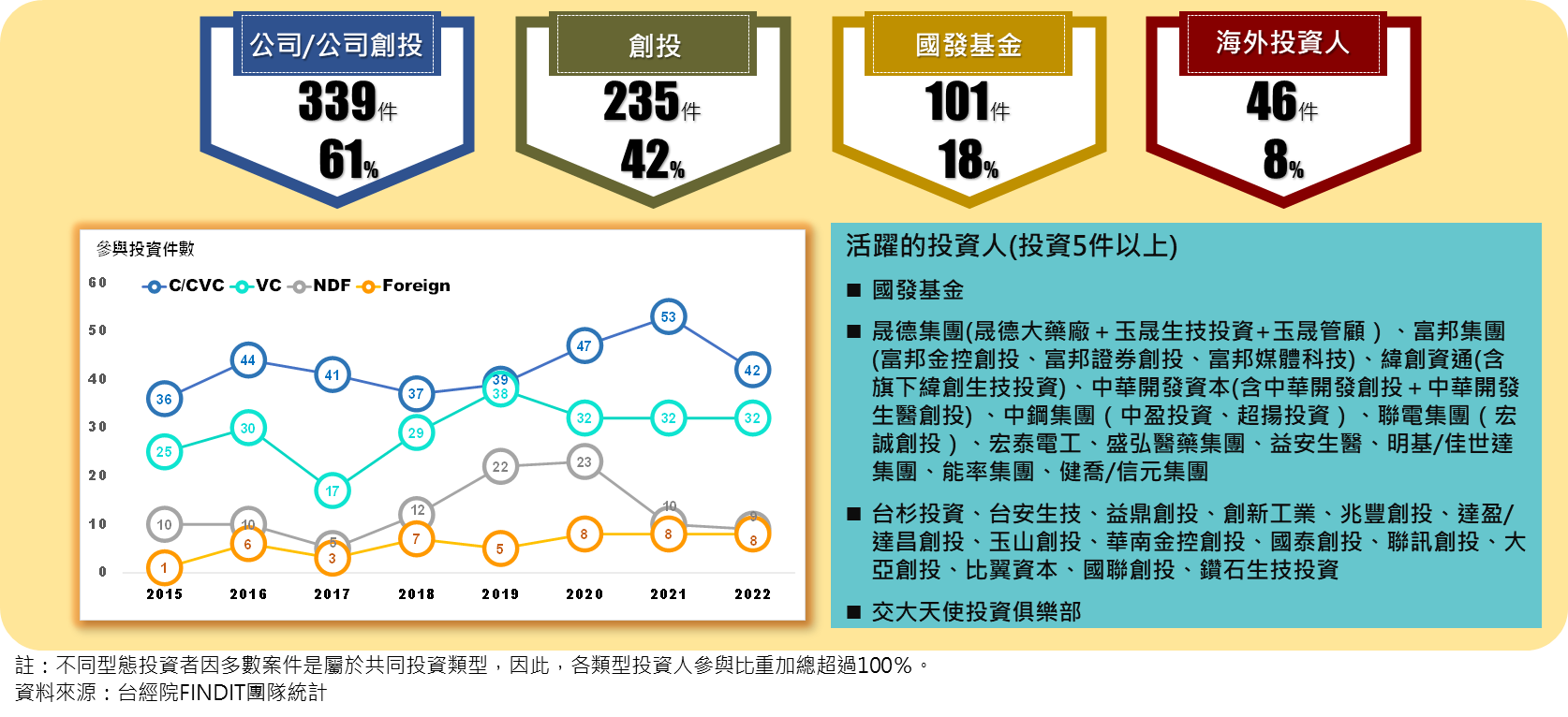

《重點9》C/VC、VC為健康醫療領域活躍的投資人,海外投資人參與度偏低

在投資者的觀察上,本文鎖定2015-2022年期間臺灣健康醫療559件股權投資交易,以國內公司或公司創投(CVC)參與投資339件交易最多,約占61%,為最為活絡的投資人類型。其次是創投(VC)機構的235件,共參與42%健康醫療領域投資案件。另外,具有領頭意義的國發基金確實承擔起扶植新創的角色,透過專案投資或搭配投資等方式,共參與101件投資,參與18%的健康醫療領域的投資。至於來自海外投資交易件數僅45件,參與了8%的投資案。

若將健康醫療與整體臺灣早期投資的投資人參與比重相比,2015~2022年間兩者公司/公司創投參與比重分別為61%與62%,顯示參與投資比重大致相當;然而創投機構與國發基金參與健康醫療投資案件的占比42%、18%,則明顯高過整體早期投資的38%、15%;至於同期間健康醫療海外投資人參與投資件數占比為8%,遠低於整體(不分領域)海外投資人參與投資件數占比13%,凸顯出如何搭建資金與推介橋梁,將國內具潛力的健康醫療新創介紹給海外投資機構,或是建立國內新創與海外建立合作管道,依舊是強化臺灣健康醫療領域早期資金強度的重要挑戰。

若依時間序列來看,「公司/公司創投」近年參與投資健康醫療件數持續上升,但2022年則呈現下降趨勢,部分原因是2022年未揭露「投資人」的案件數增加,因此可能低估公司/公司創投參與投資的比重。相對地,近三年創投參與投資的狀況則相對穩定,唯2021~2022年國發基金參與健康醫療領域的投資案件則有明顯減少的趨勢,此可能與國發基金支持新興領域與策略性領域更多元化有關。另外,除上述成立直投或國發基金搭配投資辦公室的模式外,國發基金近年來也透過參與國內幾家專業生技創投基金(如台杉投資)的募資,間接投資健康醫療企業,這部分的投資不能算入國發基金搭配投資的統計中。

圖10 2015-2022各類投資人參與臺灣健康醫療投資交易件數統計

四、健康醫療早期投資亮點案件分析

(一)醫藥品次領域早期投資亮點

- 醫藥品次領域獲投企業輪廓圖

在「醫藥品」方面,2015~2023上半年獲投的企業包含生技製藥企業、原料藥/藥劑生產企業、影像醫學/核醫放射藥物、醫美用藥、植物新藥、動物用藥、創新藥品/療法等次領域。特別值得注意的是近年來驅動全球製藥市場成長的創新藥品/療法(如細胞療法、免疫療法)與CDMO相關族群新創也成為近期臺灣健康醫療早期投資市場的當紅炸子雞。

- 細胞療法、免疫療法與CDMO群族崛起中

根據 Precedence Research 報告指出,2022年全球細胞及基因治療市場約186.1億美元,2023 年可達937.8億美元,2022-2030年複合年成長率為22.4%。高成長潛力吸引全球投資人關注,不光是臺灣,在2023年上半年全球健康醫療領域鉅額交易中,細胞/基因療法新創亦為最大族群。另外,臺灣這波細胞療法投資風潮背後趨動力,主要是國內細胞治療相關法令(細胞治療特管辦法)的開放實施,加上立法院於2021年12月21日三讀通過「生技醫藥產業發展條例修正案」,將租稅優惠延長10年至2031年,並將再生醫療、精準醫療、數位醫療、新劑型製劑、創新技術平臺,以及受託開發製造(CDMO)生技代工業均納入適用範圍。此外,簡稱「再生醫療雙法」的《再生醫療管理條例》與《再生醫療製劑管理條例》也有望在今年底通過,諸多利多因素,可望對臺灣再生醫療產業發展與商機帶來助力。

目前細胞治療多數仍用在癌症整治上,但可應用的疾病治療也逐步增多,例如利用幹細胞藥品可用治療急性心肌梗塞、腦中風,或用來修復受損的脊髓細胞、肺部細胞等,近來細胞治療的修復功用亦被運用在新冠疫情患者的治療上,目前已有初步的成效。近年來投入細胞療法的新創包括仲恩生醫、瑞寶生醫、台寶生醫、承寶生醫、沛爾生技、艾沛生醫、長聖國際(登錄上櫃掛牌)、富禾生醫、育世博(登錄興櫃)等;另外,投入免疫療法(如創新抗體新藥開發)的新創包括安立璽榮、聖安(登錄興櫃)、圓祥生技(登錄興櫃)、碩準生技、全心醫藥、免疫功坊等。

隨著細胞治療、基因治療市場的發光發熱,促使「委託設計製造」模式(CDMO)的生醫公司也跟著受到市場關注,臺灣近期進行CDMO廠投資、合資或募資的案件增多,顯示有愈來愈多的國內藥廠商投入CDMO產業或是投資CDMO新創(如樂迦、啟弘),值得關注是,由經濟部規劃,工研院與生技中心共同籌組的台灣生物醫藥製造公司(TBMC)也在2023年5月成立,未來將以「生技台積電」模式,專注生產傳訊核醣核酸(mRNA)藥物、蛋白質藥物及細胞治療藥物等,7月起開始對民間募資,後勢動向值得觀察。

圖11 2015-2023H1臺灣醫藥品早期獲投企業輪廓

- 2022-2023H1醫藥品次領域獲投金額前十大

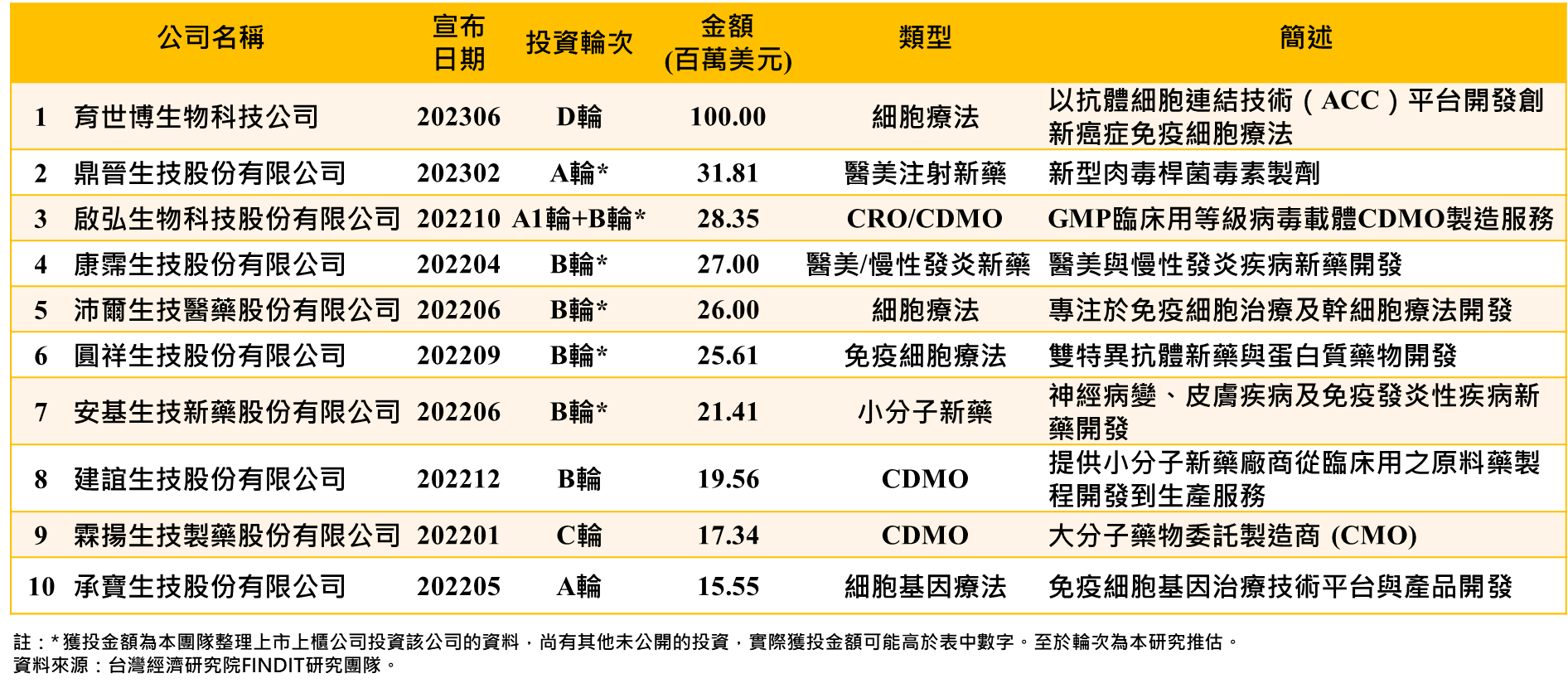

近期2022-2023H1醫藥品次領域獲投金額前十大交易中,包括:抗體細胞連結技術(ACC)平臺開發商育世博生技、醫美注射新藥開發商鼎晉生技、CRO/CDMO服務商啟弘生技、醫美/慢性發炎新藥開發商康霈生技、雙特異抗體新藥與蛋白質藥物開發商圓祥生技、細胞療法開發商沛爾生技、小分子新藥開發商安基生技、小分子藥物CDMO服務商建誼生技、大分子藥物CDMO服務商霖揚生技與細胞療法開發商承寶生技。從醫藥品次領域的前十大交易中,可看到細胞療法、免疫療法、CDMO為最大群族。

圖12 2021-2023H1臺灣健康醫療「醫藥品」次領域獲投企業前十大交易

- 育世博生技/抗體-細胞連結技術ACC平臺/1億美元/D輪

育世博生技(Acepodia)成立於2016年,是由前羅氏(Roche)全球技術營運總裁楊育民與執行長蕭世嘉在2016年所共同創立,總部設於美國加州,在臺灣設有分部。其專有的抗體-細胞連結技術(Antibody-Cell Conjugation,ACC)平臺,可將CD20抗體連結於獨家開發的現成、有治療潛力的gamma delta T細胞上,大大克服現今既有的T細胞結合型雙特異性抗體(T cell engager)的限制,在動物試驗中顯示能提高免疫細胞辨識腫瘤的專一性,增強毒殺腫瘤能力。育世博生技在2023年6月6日宣布,已完成1億美元(約新臺幣30億元)的D輪募資,是由Digital Mobile Venture領投,育世博原股東及公司員工也積極參與。次募集資金將用於推進公司的異體現成型細胞新藥產品的發展,針對實體腫瘤和血液腫瘤,包括ACE1831和ACE2016。育世博已於2023年8月8日在國內興櫃登錄掛牌。

- 鼎晉生技/新型肉毒桿菌毒素製劑/3,181萬美元/A輪

台灣浩鼎生技克服高產毒菌種篩選、發酵與純化等技術高門檻,研發出臺灣第一支肉毒桿菌素OBI-858,於2020年9月開展一期臨床試驗,已證實安全性無虞,並符合初步療效,2021年11月展開二期臨床試驗。鑑於OBI-858之開發已趨成熟,中後期的臨床開展與藥品生產、上市,需要引入更多資源,於2020年12月將OBI-858從母公司分出,另成立鼎晉生技,授權該計畫獨立募資、運作與發展。面對肉毒桿菌素需求快速成長,鼎晉團隊展開募資,以準備開展中後期臨床試驗計畫與建廠計畫。根據FINDIT研究團隊盤點上市上櫃公司轉投資的資料以及公司登記的實收資本變化,彙整出鼎晉生技在2021年第一季募得新臺幣5.72億元 (約合2,015萬美元)的投資後,在2023年2月鼎晉生技又完成新一輪現金增資,共募得新臺幣9.6億元 (約合3,181萬美元),投資人包含兆豐創業投資股份有限公司、玉山創業投資股份有限公司、台灣工銀顧問股份有限公司、潤泰興股份有限公司、益鼎創業投資股份有限公司、其他未揭露投資人,鼎晉生技將利用此筆資金,將其肉毒桿菌素品牌推向國際,搶占千億美元的醫美市場。

- 啟弘生技/CRO/病毒載體CDMO製造服務/2,835萬美元/A1輪+B輪

啟弘生物科技成立於2016年,前身為財團法人生物技術開發中心之生技藥品檢驗中心,為獲得衛福部食藥署優良實驗室認證(TFDA GLP)及OECD GLP 實驗室認證、國內唯一、亞洲少有能提供完整生物藥物測試暨安全性檢測的機構,已協助多家細胞及基因治療公司產品送審。此外,啟弘生技2019年設立病毒載體製造代工與檢測(CDMO)、GMP 細胞庫生產,臨床(前)試驗樣品分析,以一站式的服務滿足基因與細胞治療客戶的需求,為臺灣唯一亦為亞洲領先具備國際級標準生物製藥檢測(CRO)和病毒載體製造技術的公司。2023年3月啟弘生技與日本帝人株式會社集團簽約合作,進軍日本細胞與基因治療CDMO市場。根據FINDIT研究團隊盤點,啟弘生技分別在2022年1月與10月順利完成合計8.28億臺幣超額增資認購(約合2,835萬美元),參與投資人包括台康生技、台杉資本、致茂電子、崇盛集團等。啟弘生技已於2023年5月15日登錄國內興櫃掛牌。

- 康霈生技/醫美與慢性發炎新藥開發/2,700萬美元/B輪

康霈生技成立於2012年10月,主要從事醫學美容及慢性發炎相關疾病領域的新藥開發,針對現有治療方式或藥物療效不佳、副作用明顯或無核准治療藥物的適應症來開發藥物。公司的核心新藥產品CBL-514,是全球首創運用誘導脂肪細胞凋亡來減少注射部位皮下脂肪的小分子新藥,目前已進入臨床二期,未來上市將搶攻千億局部減脂市場。康霈另有三個新藥在臨床前階段,CBA-539適應症為色素沉著、美白及抗衰老,CBO-012適應症為退化性關節炎,CBF-520適應症為治療中心型肥胖與非酒精性脂肪肝等相關疾病。根據FINDIT研究團隊盤點,康霈生技在2022年4月完成新臺幣7.87億元(約合2,700萬美元)新一輪現金增資,該公司已於2022年12月26日登錄為興櫃股票。

- 沛爾生技/CAR-T細胞治療及幹細胞療法開發/2,600萬美元/ B輪

沛爾生技成立於2017年3月,為臺灣少數專營細胞培養之技術研發、細胞治療之臨床應用的生技公司,初期著重於自體免疫細胞及自體脂肪幹細胞之生產。沛爾生技積極開發各式基因改造工具,包含慢病毒(Lentivector)、電穿孔(Electroporation)等,搭配已有的CAR-T、NK、γδT等,期許技術完全自主。目前沛爾生技已成功開發出3.5代慢病毒(Lentivector)的生產技術平臺,應用在現有的短天期CAR-T製程上。另外,電穿孔(Electroporation)是主要的非病毒(Non-viral)基因改造工具,目前沛爾正在進行早期測試中。再者,沛爾生技正投入開發全新的CAR平臺與對抗新的癌症標靶靶心,預計搭載在次世代CAR-T、CAR-NK上,期許早日攻克實體癌。也希望脂肪幹細胞(ADSC)在基因修飾後能夠提供更寬廣的應用,對於實體癌、罕見疾病提供治療新選擇。看好免疫細胞療法前景,沛爾生技吸引緯創資通、宏碁等大廠相繼投資,根據FINDIT研究團隊盤點,沛爾生技在2022年第二季新一輪募資中,獲得緯創資通與等其他未揭露投資人新臺幣7.7億元(約合2,600萬美元)的挹注。

- 圓祥生技/雙特異抗體新藥與蛋白質藥物開發/2,561萬美元/B輪

圓祥生技成立於2013年,為國內少數有能力研發雙特異性抗體的新藥公司,除了團隊本身有著強大的研發能力外,並擁有兩個關鍵的技術平臺:抗體噬菌體庫與T-cube雙特異性抗體平臺,可針對有潛力的靶點、作用機轉與疾病特性各別發展出不同的單株或雙特異性抗體藥物。除了自主研發之外,圓祥的技術能力也受到國際生技廠商青睞,如主要產品之一的IBI302,為針對濕性老年黃斑部病變所設計之雙功能重組蛋白類全球首創型新藥,可抑制血管增生和減輕炎性反應,達到控制和治療的目標,目前已授權予香港聯交所掛牌之信達生物製藥,現已取得第一階段臨床二期實驗結果,並預計於2024年完成二期臨床。而另一產品AP505,其雙特異性抗體可提升治療癌症的效果,目前已授權天士力醫藥,預計2024年初完成臨床ㄧ期。此外除了AP203也在2023年進入人體臨床一期,另有多項產品持續研發中,未來成長可期。根據FINDIT研究團隊盤點,圓祥生技在2022年9月完成新臺幣8億元(約合2,561萬美元)新一輪現金增資,投資人包含兆豐創投、台安生技、玉山創投等。該公司已於2023年7月14日登錄為興櫃股票。

- 安基生技/神經病變、皮膚及免疫發炎性疾病新藥開發/2,441萬美元/ B輪

安基生技於2014年成立,鎖定神經病變、皮膚疾病及免疫發炎性相關疾病領域,開發具有高度醫藥未滿足需求且為市場首見(First-in-Class)的創新小分子新藥。除了AJ303以治療罕見疾病-「特發性肺纖維化疾病」的轉譯研究得到百靈佳殷格翰-生醫新創獨角獸獎外,更以「AJ201-治療甘迺迪氏症之創新 Nrf2 活化劑」,榮獲第19屆國家新創獎 (生技製藥與精準醫療類) 殊榮,2023年3月3日宣布與美國那斯達克上市生技新藥公司Avenue Therapeutics Inc.簽訂 AJ201罕見疾病-甘迺迪氏症小分子新藥歐美專屬授權合約,總授權金額高達2.5億美元。安基生技於2023年6月30日完成新臺幣6.6億元的增資募款。本次增資除了獲得台杉、富邦、合庫、國泰、和通、益鼎等原股東的支持,同時也吸引了中盈、彰銀、臺企銀、台源等官股創投機構的參與。此外,安基更迎來了大樹醫藥、萬豐資本、黑木創投、碩聯創業、長悅資本、準勝創新等知名投資機構加入公司股東陣容,為未來新藥開發和精進營運注入寶貴的資金,並期能達2024年興櫃和2025年上市的目標。

- 建誼生技/小分子新藥CDMO/1,956萬美元/B輪

建誼生技創立於2015年,主要提供小分子新藥廠商從臨床用之原料藥製程開發到生產服務,致力於提供世界級的CDMO專業服務。主要經營項目包括製程研發服務、分析技術服務、cGMP原料藥生產服務、CMC撰寫服務和法規諮詢服務等。同時也從事高技術屏障原料藥之開發與製造,提供全球藥界的客製化服務,包含學名藥製程發展、新藥分子客製化研發、製程開發與GMP製造。建誼生技迄今已累積超過45個國內外客戶,包含美國、歐洲、日本、中東、新加坡及臺灣等地。同時已完成90個以上專案,技術涵蓋核酸藥物、胜肽藥物、複雜性偶聯藥物、小分子藥物等。2022年9月建誼與永昕生物醫藥公司簽訂了合作備忘錄,共同推動ADC藥物的設計、製程開發與放大,聯手將臺灣發展為全球ADC藥物的重要生產基地。根據FINDIT研究團隊盤點,建誼在2022年第四季完成新臺幣6億元增資,投資人包含晟德大藥廠、永昕、元富創投、怡蓉投資等。

- 霖揚生技/大分子藥物CDMO/1,734億美元/C輪

霖揚生技製藥股份有限公司成立於2015年4月,為一專業的無菌針劑藥品CDMO受託研發製造大廠,在符合國際PIC/S GMP (cGMP, EU GMP)的標準規範下,致力為遍及全球的藥廠客戶提供精進製程開發、放大、劑型開發等相關技術並協助製程優化與提高產率。霖揚生技的CDMO垂直整合受託製造服務,可提供服務範圍包括:(a)高效能抗癌原料藥與無菌凍晶針劑之製程開發;(b)以微生物發酵或人類細胞製程所生產的胜肽/蛋白質與單株抗體等原料藥的製程開發;(c)各式無菌生物注射劑之劑型開發;(d)提供生物原料藥、凍晶注射劑、預灌注針筒及注射筆等劑型,數量從臨床前、臨床研究到商業化量產之生產製造服務。根據知情人士消息,霖揚生技製藥在2022年1月完成新臺幣4.8億元C輪特別股募資,投資人為國內知名生技創投公司。另外,根據2023年8月22日新聞,北極星在8月21日董事會通過,投資霖揚生技製藥(從部分原股東手中取得持股,非新增募資),預計交易總金額不超過18億元,主要著眼CDMO產能的互補,醫方面看好生物製劑CDMO商機,近年積極擴大CDMO產能;另一方面是北極星的治肺間皮癌新藥ADI-PEG 20申請藥證在即,但北美廠規模較小,且轉投資公司也有產能需求,未來產能恐不敷所需。

- 承寶生技/細胞療法/15.55億美元/A輪

承寶生技成立於2020年,為仁寶集團相關企業,是一家免疫細胞基因治療藥物技術平臺與產品開發的生技公司,專精於重大基因工程細胞免疫治療領域之新世代候選藥物的開發和商業化,例如新世代嵌合抗原受體T(CAR-T)細胞治療及其他免疫細胞工程。承寶生技藉由在免疫學領域的革新,開發能識別特定標靶的抗原特異性T細胞候選產品,可應用於血液腫瘤和實體腫瘤的治療,用以消除癌細胞或其他疾病來改善病患生活。根據FINDIT研究團隊盤點,承寶生技在2023年第二季完成新臺幣4.78億元增資,投資人包含仁寶集團與益鼎創投等。

(二)醫療器材次領域早期投資亮點

- 醫療器材次領域獲投企業輪廓圖

在「醫療器材」方面,臺灣醫療器材的發展品項相當多元,以體外生理資訊量測器材、體外檢測醫材(IVD)獲投的企業最多;另外,還包括各醫療專業科別所需的醫療器材,如牙科、骨科/輔具、耳鼻喉/胸腔醫學、眼科、外科/腦部/神經、骨科/復健輔具、醫療影像顯示/超音波與內視鏡、皮膚/醫美、生殖醫學/泌尿科、癌症放射治療/熱消融治療設備,到新興醫療3D列印、寵物醫療器材、先進材料與細胞培養3D支架材料、藥物傳遞裝置、光標靶儀、智慧顯微鏡系統、血液細胞分離儀器等。

圖13 2015-2023H1臺灣醫療器材領域獲投企業輪廓

- 2022-2023H1醫療器材次領域獲投金額前五大

近期2022-2023H1醫療器材次領域獲投金額前五大交易中,包括:攝護腺肥大微創治療醫材開發商意能生技、經皮微針藥物傳輸系統開發商怡定興科技(兩筆)、醫療級泡棉生產商碩晨生醫、呼吸藥物遞送器械開發商心誠鎂行動醫電等,如下圖所示。

圖14 2022-2023H1臺灣「醫療器材」次領域獲投企業前五大交易

- 意能生技/治療良性攝護腺肥大疾病之微創醫材/1,388萬美元/A輪

意能生技股份有限公司成立於2016年,目前開發的XFLO(TM) Expander System用以解決良性攝護腺肥大所致下泌尿道症狀之重大未被滿足的臨床需求。XFLO(TM)是一種創新、可於門診執行的微創治療方案,與傳統手術或藥物相比,可提供簡單且侵入性低的方式,緩解良性攝護腺肥大引起的下泌尿道症狀。2021年1月意能生技「治療因良性攝護腺肥大所致下泌尿道症狀之微創醫材」(URO-T01)人體臨床試驗收案逾三十人,結果呈現安全性及有效性。由於意能生技股份有限公司以一種創新、可於門診執行的微創治療方案,與傳統手術或藥物相比,可提供簡單且侵入性低的方式,緩解良性攝護腺肥大引起的下泌尿道症狀。益安生技從2016年起開始轉投資意能生技股份有限公司,根據FINDIT研究團隊從益安財報轉投資盤點顯示,2019年第二季財報加碼投資1.2億新臺幣(約合400萬美元),2021年第三季投資2.8億新臺幣(約合1,010萬美元)、2022年第一季參與乙種特別股新股投資,投資新臺幣3.948億元(約合1,388萬美元)。根據最新的公告,2023年5月益安再度參與丙種特別股新股投資,共投資新臺幣4.59億元(約合1,493萬美元),目前這筆尚未列入本次報告的統計中。

- 怡定興科技/藥物傳輸開發-經皮微針貼片/ A輪581萬美元、B輪1,374萬美元

怡定興科技成立於2016年,專注於微針貼片研發製造,是一間具量產能力的高科技生技研發公司,在國際上具有領先地位。怡定興的經皮微針系統(Transdermal Microneedle System)為新一代皮內藥物傳輸平臺,能達到降低疼痛及有效安全給藥之目標。此藥物傳遞方式有別於傳統經皮吸收,貼片上包含數百支微針可穿刺角質層於皮內釋放藥物。除了能解決塗抹劑型遇到角質層阻擋、皮內注射不易的問題之外,亦可提高藥物的生體可用率(BA),且所傳遞藥物不受限於脂溶性或水溶性。怡定興具有特殊之多層微針生產技術,以FDA核准之醫用高分子材料,規模量產微針貼片做為醫美保健、醫材、醫藥、疫苗產品,透過20道以上專業工序,良率維持95%以上。目前已陸續與國內外多家生技公司簽署生產量產線技轉及疫苗微針貼片開發;醫美微針貼片也分別於2020年2022年在臺灣正式上市,更與日系品牌商攜手進軍亞太市場,預計在2024年IPO。怡定興科技在2022年2月完成新臺幣1.62億元(約合581萬美元)的A輪募資,又在2023年4月完成新臺幣4.2億元的B輪募資,投資人包括中華開發貳生醫創投、中信創投、合庫創投、華南金創投以及健喬信元等法人。

- 碩晨生醫/聚乙烯縮醛醫療用相關耗材/782萬美元/B輪

碩晨生醫於2013年由一家擁有二十餘年超潔淨產品製造經驗的集團分割而成立的公司,專注於發展聚乙烯醇(PVA)泡棉產品的醫療應用。碩晨生醫具專業醫療級PVA發泡與控制整體生產過程中的超潔淨技術,可依客戶需求提供OEM、ODM服務。目前碩晨專業的醫療級PVA泡棉製品,能提供醫生最好的解決方案,滿足包含眼科、耳鼻喉科、負壓治療等領域於術中、術後傷口照護的許多需求。根據FINDIT研究團隊盤點,碩晨生醫在2022年10月完成新一輪現金增資,共募得新臺幣2.5億元(約合782萬美元),投資人包括明基材料股份有限公司等。

- 心誠鎂/吸入性藥械合一CDMO服務/600萬美元/B輪

心誠鎂行動醫電由一群經驗豐富的專業團隊於2014年成立,專注於高價值吸入性藥物的醫用霧化器開發,近年來更創造了吸入性藥械合一CDMO的商業模式,成為大舉投入呼吸道疾病新藥的各大國際藥廠都是不可或缺的重要夥伴。心誠鎂已與國際大型生物藥廠CSL達成授權與共同開發合作,可陸續為公司帶來授權金、里程碑金及銷售分潤的營收。台耀及台新藥也於2022月已與心誠鎂進行CDMO的業務結盟。2022年5月30日宣布完成B輪募資,超額認購200%,共取得資金600萬美元,由台耀攜手安瑞管顧領投,獲得原始股東維梧資本(Vivo Capital)與漢通創投加碼支持,並吸引台耀和安瑞投資成為新股東。心誠鎂已完成兩輪募資,總共募集超過1,300萬美元,A輪700萬美元在2019年12月完成。此次B輪募集的資金將運用於強化吸入性藥械合一CDMO服務之軟硬體核心能力,以增加競爭利基及提升營運動能。

- 數位醫療次領域獲投企業輪廓圖

由於數位醫療市場龐大,加上技術與商業模式不斷創新,愈來愈多新創企業投入此一領域,也吸引風險投資人的興趣。近年來臺灣數位醫療新創崛起,獲投的企業包括:遠距照護/醫療數據監測、智慧醫院/醫院用軟體供應商、健康促進/健康管理、線上媒合平臺、衛教平臺、醫療電商平臺、醫療照護媒合平臺等。另外,精準醫療也是泛數位醫療領域中重要的一環,基因檢測/癌症早篩獲投為熱門投資領域。最後是目前健康醫療明日之星的醫療AI,涵蓋AI輔助醫學影像分析診斷或AI輔助病理切片分析診斷、AI輔助呼吸音偵測、AI輔助藥物發現與開發分子、AI處方藥物優化解決方案等。

圖15 2015-2023H1臺灣數位醫療與其他次領域獲投企業輪廓

- 2022-2023H1數位醫療次領域獲投金額前五大

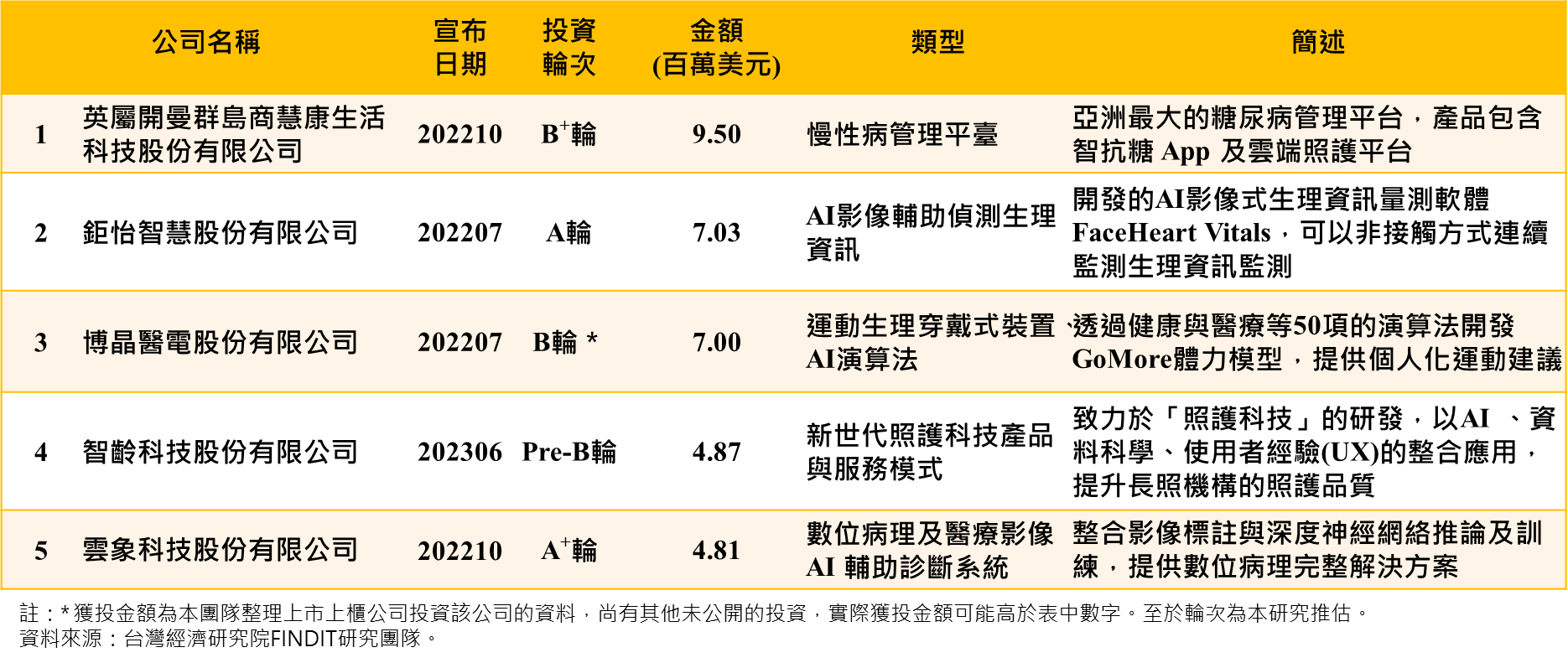

近期2022-2023H1數位醫療次領域獲投金額前五大交易中,包括:糖尿病/慢性病管理平臺智抗糖(慧康生活科技)、AI影像輔助偵測生理資訊開發商鉅怡智慧、運動生理穿戴式裝置與AI演算法開發商博晶醫電、新世代照護科技產品與服務模式提供商臺智齡科技、數位病理及醫療影像AI 輔助診斷系統開發商雲象科技等。

從名單中看得出人工智慧、數據科學與生技醫療結合,將健康醫療領域朝個人化、精準化、智慧化邁進的先鋒,在經過多年努力後,將「概念驗證(Proof of Concept,POC)」逐步推向「服務驗證(Proof of Service,POS)」與「商業驗證(Proof of Business,POB)」,在獲得用戶採用肯定後,吸引投資人持續加碼追投。

圖16 2022-2023H1臺灣「數位醫療」次領域獲投企業前五大交易

- 慧康生活科技/慢性病管理平臺/950萬美元/B+輪

慧康生活科技於2013年6月成立,亞洲最大的糖尿病管理平臺,產品包含Health2Sync智抗糖App及雲端照護平臺。全世界有將近 10%的人口有糖尿病,但由於醫療資源不足,只有少於30%的糖尿病患獲得適當照護。2014年推出Health2Sync智抗糖的血糖管理方案,糖友可透過簡易操作的數位工具,整合行動裝置、數位療法及雲端服務,串連糖友的關懷照護網路與血糖、飲食、藥物、運動等生活數據,協助糖友自我管理血糖,並讓家人與醫療單位適時給予關懷,解決糖尿病照護資源不足的問題。2020年7月慧康生活科技與臺灣阿斯特捷利康(Astra Zeneca)合作,啟動「慢性腎臟病智慧照護方案」,協助醫護人員及早發現糖腎共病的高風險族群,期盼透過早期治療,提升慢性腎臟病管理品質、減緩疾病人口增加,進一步舒緩龐大的健保支出負擔。慧康生活科技早在2017年12月完成600萬美元B輪募資,在2022年10月又完成950萬美元B+輪募資,投資人包括台杉投資、緯創資通旗下鼎創有限公司等。

- 鉅怡智慧/ AI影像輔助偵測生理資訊開發/703萬/A輪

鉅怡智慧是由國立陽明交通大學電機工程學系教授吳炳飛帶領學生從實驗室出發,在2018年正式成立。鉅怡智慧鑽研的「非接觸式量測技術」,主張以影像偵測面部微血管顏色的變化,並且將每張影像的變化以訊號放大的方式記錄下來,如此判讀出使用者的各種生理訊號,以及情緒與壓力指數。除此之外,檢測過程只需要花費40~60秒的時間。該團隊開發出AI影像式生理資訊量測軟體FaceHeart Vitals,使用者能夠單憑一臺平板、手機的攝影鏡頭,對準人臉拍攝,便可以連續性地量測心率、心律變異(HRV)度、血壓、血氧、壓力指數、呼吸頻率等6種生理訊號。在2019年6月完成由聯發科旗下翔發投資的7,500萬新臺幣(約239萬美元)種子輪募資後,2022年7月再次完成2.1億新臺幣(約703萬美元)A輪募資,投資人包括能率亞洲資本、台衫投資、聯發科、兆豐商銀與上海商銀。

- 博晶醫電/運動生理穿戴式裝置暨AI演算法/700萬美元/B輪

博晶醫電(Gomore)成立於2011年,為全球頂尖健康與運動相關人工智慧教練演算法供應商,提供全球穿戴裝置廠商運動生理學與人工智慧教練等演算法,以強化穿戴產品的功能,產品已獲 OPPO、vivo 等大廠採用,並持續在全球擴張業務。Gomore透過24小時有效活動監測、睡眠、壓力變化等狀態,了解一個人所處的生活方式是否健康,並進一步以AI教練提供改善建議,應用Gomore全球專利的體力模型,提供個人化運動建議,以運動調整代謝,強化體適能能力,燃燒卡路里最佳化,幫助運動者視覺化目前身體的效能。博晶醫電宣布在2022年7月獲得大和台日生技基金領投的新一輪700萬美元募資,因為日本是穿戴裝置應用大國,因此,Gomore將攜手大和投資,進軍日本健康照護與慢性病管理的市場。

- 智齡科技/新世代照護科技產品與服務模式/487萬美元/Pre-B輪

智齡科技於2018年8月成立新創,公司前身為國立臺灣大學康仕仲教授帶領的臺大研究團隊。2019年推出為住宿式機構設計的「住宿型照護管理解決方案」,其後二年時間分別推出為日照中心之「日照管理解決方案」,及居服單位的「居服管理解決方案」。截至2022年底,共取得27項設計及發明專利與商標,其中主力產品之一的「AI智慧量測推車(VitalTrolley)」,更通過台灣、美國、加拿大等多國專利。訂購式服務SaaS軟體平台以每床使用方式計費,智齡科技每年營業額年成長率均以300%高速成長,2022年4月智齡科技市場佔有率躍升逾30%,成為智慧照護領頭羊。同時也積極進入北美與日本高齡科技、智慧長照市場,預計2024年海外營收超過1億新台幣。智齡科技在2023年6月宣布完成新臺幣1.5億元(約合487萬美元)pre-B輪募資,投資人中嘉新水泥、緯創資通以及達盈管顧皆為第二次加碼投資,新投資人包括聯合報以及彰能資本。智齡科技的前一輪是在2021年7月1日完成650萬美元A輪募資。

- 雲象科技/數位病理及醫療影像AI 輔助診斷系統/481億美元/ A+輪

雲象科技成立於2015年,為一家數位病理及醫療影像AI輔助診斷系統的領先企業,透過深度學習及醫療影像等技術,開發軟體平臺台及高階軟體醫材。雲象科技將深度學習技術落實臨床,透過AI輔助判讀包含肺癌、胃癌、鼻咽癌、乳癌等癌症偵測及定量,讓AI技術能真正深入醫療院所,減輕醫療人員負擔,加速實現精準醫療。2020年推出全球首例骨髓抹片全自動AI分類計數系統,輔助醫師進行骨髓抹片分類計數,準確率高達九成。2021年發表「大腸鏡即時AI瘜肉偵測aetherAI Endo」和「低劑量電腦斷層肺結節AI偵測aetherAI LDCT」,前者在2022年獲得衛福部食藥署認證上市。雲象科技在2019年3月完成110萬美元種子輪募資、2020年5月完成600萬美元A輪募資,2022年10月1億5千萬新臺幣(約合481萬美元) A+ 輪募資到位,分別由日本 Ono Digital health Investment, GK、廣達電腦、臺企銀創投,以及鈦鎂投資所支持,對於雲象科技的海外拓展助益甚大。

- 五、2022-2023.8臺灣健康醫療領域新創登板概況

生技醫療產業是週期長、風險高、資本密集的產業,為了協助新創企業上市籌資,帶動新經濟產業及資本市場的正向循環,櫃買中心2021年7月在興櫃市場下新增「戰略新板」的掛牌類別,目標提供符合國家戰略產業資格的公司,取得較友善的募資管道,生技醫療是適用的對象之一。根據本研究針對櫃買中心公布2022年至2023年8月興櫃(含一般與戰略新板)新登錄的名單,鎖定生技醫療領域與登板時間在成立十年內的公司,亦即約在2012或2013年之後成立者。盤點發現生技醫療企業登板可在公開資本市場募資的家數共16家,12家為興櫃一般板,4家為興櫃戰略新板。

圖17 2022~2023.8健康醫療領域新創(2012年以後成立)登錄興櫃掛牌的概況

在2022~2023.8期間登錄興櫃戰略新板的四家新創,包括樂迦再生(2022/04/28上興櫃戰略新板、2022/07/12轉至興櫃一般板、2023/07/31申請創新板上市)、台寶生醫(2022/05/13上興櫃戰略新板、2022/09/07轉興櫃一般板)、通用幹細胞、永立榮生醫,14家登錄興櫃一般板,顯示政府提供更友善的募資管道,讓健康醫療新創得以快速進入公開資本市場進行募資。除了生醫領域的新創外,多年致力為健康醫療領域新創提供早期資金的鑽石生技也於2022年7月25登上興櫃,成為臺灣第一個大型永續型生技創投,相當具有指標意義。在2023年3月鑽石生技申請上市,預計9月19 日掛牌,成為第一家上市掛牌的創投公司。

結語

- 臺灣健康醫療早期投資-2022年逆風穩健,2023年順風可期:受到諸多利空因素疊加衝擊,投資人轉趨謹慎保守,資金大幅撤出風險性資產,2022年全球健康醫療投資從2021年峰頂呈現斷崖式下墜,2023年上半年雖跌幅縮小,但投資依舊疲軟。相對地,2022年臺灣健康醫療領域投資金額也大幅下滑,但投資活絡不看淡,件數仍逆勢成長,對比國際投資趨勢,國內健康醫療早期投資相對穩健與具韌性。2023年上半年掌握的投資數據頗為亮麗,預期有望超越2022年水準。

- 因具高成長潛力與政策推動,創新藥品/療法(如再生醫學、免疫療法)與CDMO成為近年投資熱點:面對人口老化、慢性疾病盛行等超高齡社會的挑戰,加上醫學科技一日千里,人們對於創新疾病治療需求逐漸多元。為因應此波浪潮,全球再生醫學、免疫細胞療法、核酸藥物的市場規模持續擴大,儘管在2022~2023年全球投資逆風環境中,仍為投資人青睞的熱門賽道。為追上國際發展腳步,政府公布細胞治療特管辦法的開放實施、通過「生技醫藥產業發展條例修正案」,將租稅優惠延長10年至2031年,並將再生醫療、精準醫療、數位醫療、新劑型製劑、創新技術平臺,以及受託開發製造(CDMO)生技代工業均納入適用範圍。在眾多利多政策消息加持下,從2021年起再生醫學、免疫細胞療法與CDMO成為臺灣早期資金市場的當紅炸子雞。另外,疫情期間,讓核酸藥物技術成功吸引了各界的目光,去年BTC會議結論將核酸藥物研發與其CDMO服務列為臺灣生醫產業未來的發展重點,預期在產官學研醫與國際研發合作的推動下,臺灣將可迎頭趕上,同時,也將吸引投資人的興趣。

- 逆風中數位醫療與精準醫療面臨的投資挑戰:全球數位醫療領域在2021年投資創下歷史新高後,2022年因疫情紅利稀釋、全球資本寒冬的外部環境衝擊,加上該產業存在估值過高、商業模式不成熟的問題,投資人對數位醫療領域的投資轉趨理性與謹慎,使得2022年起全球數位醫療的投資大幅度回落修正,投資金額呈現腰斬現象。國內數位醫療早期投資件數從2015~2020年一路上升,更提前在2021年就逐年下滑,所幸2022年在幾家大筆投資案件支撐下讓投資金額止跌回升。這些獲得大筆投資的新創是投入醫療個人化、精準化、智慧化的先鋒部隊,在經過多年努力後,積極將「概念驗證(POC)」逐步推向「服務驗證(POS)」與「商業驗證(POB)」,在獲得用戶採用肯定後,才能吸引投資人持續加碼追投。這幾年數位醫療或精準醫療叫好不叫座的主因為商業模式不清、使用者或願意付錢的用戶過少,無法通過市場檢驗,部分是國內環境問題,如尚有法規未克服的灰色地帶,給投資者與開發商帶來不確定因素,讓投資人採取觀望的態度。這種考驗仍將持續存在,國內數位醫療新創必須努力找出明確落地應用與盈利的路徑。另外,政府應該改善創造需求的環境,如增加預算加快國內醫學中心的數位轉型,加速醫資系統革新,以及在生醫個資使用的保護、管理、解釋權限取得共識,進行適度鬆綁等。

- 廣開新創資金取得管道,依舊是重要的政策課題:生技製藥研發的困難在於沒有足夠的資金與資源,即使是已上市的企業,想要將實驗室中基礎科學的反應,轉化為足以進入臨床試驗的特定藥物,不僅是週期長外,也非常燒錢,相當具挑戰性,更何況是資源缺乏的新創企業。證交所與櫃買中心積極放寬登板條件與增加新板塊,改善新創企業進入公開資本市場募資的做法,的確看到成效,2022年迄今生技醫療新創登板的家數增加不少。然而我們也發現海外投資人參與臺灣健康醫療早期投資的比例相對低,甚至低於整體領域平均占比,反映出如何為國內生技醫療新創搭建與全球資源/資金接軌的管道,將是新創與政策制定者需要努力突破的困境。最後,本研究也發現近兩年多以來國發基金參與國內生技醫療新創的投資件數明顯減少,究竟是缺乏好案源、審查趨於嚴格或是其他原因,建議進一步檢討,期能持續發揮引導基金的功能,支持國家戰略性產業的發展。

註釋:

資料說明:

- 本文收錄的「臺灣獲投企業」定義為:(1)公司註冊地點在臺灣或註冊地點在海外,但創辦人來自臺灣;(2)興櫃前或下市後的私募股權投資,不含債權、可轉換公司債、補助、ICO等;(3)不包含收購、母公司對子公司100%的投資。

- FINDIT研究團隊所收錄的臺灣獲投資料來源包括:(1)國際早期投資資料庫Crunchbase;(2)科技媒體或新聞媒體(數位時代、Inside硬塞的、工商時報、經濟日報等);(3)獲投企業提供(新聞稿、網站或臉書資訊、公開財報、主動提供給FINDIT);(4)國發基金季/年報、相關承辦的政府單位;(5)投資人(包括投資機構/投資公司新聞稿、網站、上市櫃公司財報轉投資資訊、投資人主動提供給FINDIT等);(6)經濟部商業司公司登記相關資訊。

參考資料

- 經濟部生技醫藥產業發展推動小組,中華民國2023-生技醫藥產業簡介,經濟部工業局,民國111年11月, https://www.biopharm.org.tw/images/2022/1123-C.pdf

- 謝柏宏,「育世博獲1億美元D輪融資 將成台灣前兩大新藥掛牌公司」,經濟日報,2023-06-06, https://reurl.cc/lDqnpY

- 沈筱禎,「生技中心旗下啟弘生技 攜手日商進軍細胞治療市場」,鉅亨網,2023-03-23,https://reurl.cc/Ovl5OD

- 何美如,「康霈全球首創脂肪標靶新藥吸睛,今登錄興櫃,股價一度飆三成衝160元」,財訊快報,2022-12-26,https://reurl.cc/dDEvy6

- 謝柏宏,「浩鼎金雞 圓祥登興櫃亮眼」,經濟日報,2023-07-14,https://reurl.cc/RzpQxr

- 謝柏宏,「安基生技完成6.6億現金增資 獲投資人超額認購達200%」,經濟日報,2023-07-04,https://reurl.cc/Eo3yn0

- 謝柏宏,「微針貼片平臺技術獲肯定 怡定興完成4.2億元B輪募資」,經濟日報,2023-06-14,https://reurl.cc/K0mYAg

- 陳君毅,「智抗糖與台灣阿斯特捷利康簽訂MOU,幫助更多腎臟病患治療與照護」,數位時代,2022-07-12,https://to.findit.org.tw/57tvun

- 林芷圓,「施振榮也力挺!鉅怡智慧完成2.1億元A輪募資,「非接觸式量測」有多厲害?」,數位時代,2022-10-27,https://to.findit.org.tw/58emed

- 姚惠茹,「大和台日生技基金領投!Gomore 完成 700 萬美元融增」,科技新報,2022-08-30,https://finance.technews.tw/2022/08/30/gomore/

- 孫震宇,「智齡科技完成1.5億pre-B輪募資 高齡照護科技及國際發展潛力備受肯定經濟日報」,2023-06-07,https://reurl.cc/eD1yWM

- 「永續型創投鑽石生技今登興櫃、掛牌參考價35元 拚明年申請上市」,ETtoday新聞雲,2022-07-25,https://to.findit.org.tw/4egsex

- 「肉毒桿菌素打出台灣品牌 鼎晉生技自主研發將進軍國際」,蘋果新聞網,2022/02/03,https://to.findit.org.tw/4eapff

- 杜蕙蓉,「台耀、安瑞加持 心誠鎂B輪募資超額200%」,工商時報,2022-05-30,https://reurl.cc/Ov2D87