【全球創投風向掃描】市場持續降溫,AI熱潮能否融冰化雪?

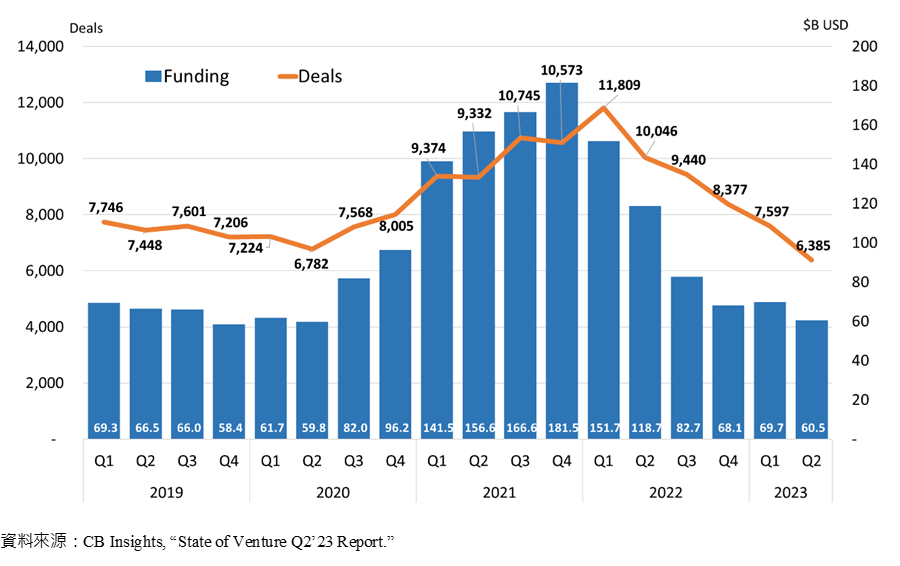

全球創投市場數據出爐,不意外地,衰退的趨勢持續。規模在第一季鉅額交易的支持下略有氣色,但第二季605億美元的金額仍較前一季下跌13.2%,與去年第一季相比減少49%。而第二季的交易量更是僅6,385件,較前一季衰退近16%,創下2017年第三季以來的新低紀錄。AI熱潮的再起帶動了一部分鉅額交易與收購案的發生,但在創投市場中似乎並未帶來全面性的影響。AI應用的普及化,或許能讓艱澀的技術不再那麼令人霧裡看花。然而,技術力與變現力的展現,依舊是AI新創們能否獲得資本市場青睞的關鍵。

全球創投市場數據出爐,不意外地,衰退的趨勢持續。規模在第一季鉅額交易的支持下略有氣色,但第二季605億美元的金額仍較前一季下跌13.2%,與去年第一季相比減少49%。而第二季的交易量更是僅6,385件,較前一季衰退近16%,創下2017年第三季以來的新低紀錄。AI熱潮的再起帶動了一部分鉅額交易與收購案的發生,但在創投市場中似乎並未帶來全面性的影響。AI應用的普及化,或許能讓艱澀的技術不再那麼令人霧裡看花。然而,技術力與變現力的展現,依舊是AI新創們能否獲得資本市場青睞的關鍵。

一、頂著寒風,美國仍是創投市場領頭羊

根據CB Insights的統計,2023年第二季全球創投市場交易金額為605億美元,與前一季相比減少13.2%,與去年同期相比則是衰退49%,逼近2020年第二季疫情爆發時期的數字。而在交易件數上,2023年第二季僅6,385件,與前一季相比減少近16%,與去年同期相比下降36%。如此低迷的交易熱度,不僅低於2020年第二季的6,782件,更創下2017年第三季以來的新低紀錄。

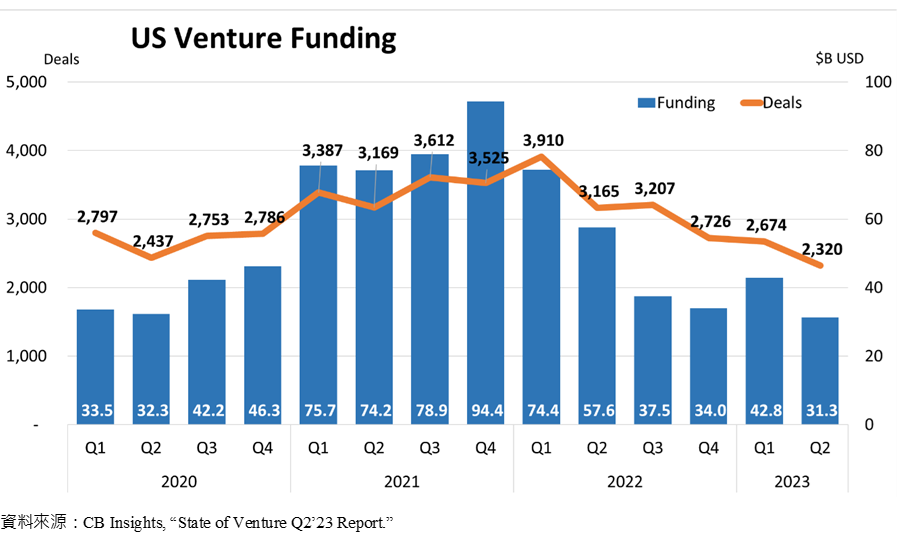

以地區來說,隨著AI領域的關注度提升,美國創投交易件數占比也逐季成長,自2022年第二季的32%提升至2023年第二季的36%(2,320件),成為目前全球創投市場最為活躍的地區。此外,歐洲地區的件數占比也在過去兩年有所增長,今年第二季達24%(1,514件)。相對於此,亞洲地區的投資件數占比逐季遞減,從2021年第三季的41%高峰,至今年第二季僅32%(2,046件)。

另外,各地區交易規模在第二季也出現一些有趣的變化。與前一季相比,美國呈現27%的大幅衰退,主因在於第一季鉅額交易的影響,計算基期較高。然而,313億美元的整體交易金額仍占全球投資規模的52%。亞洲地區雖然交易件數下滑幅度較高,但投資金額卻不手軟。2023年第二季較前一季增長11%,達144億美元,占全球規模24%。歐洲地區則是微幅成長1%,達108億美元(占比約18%)。

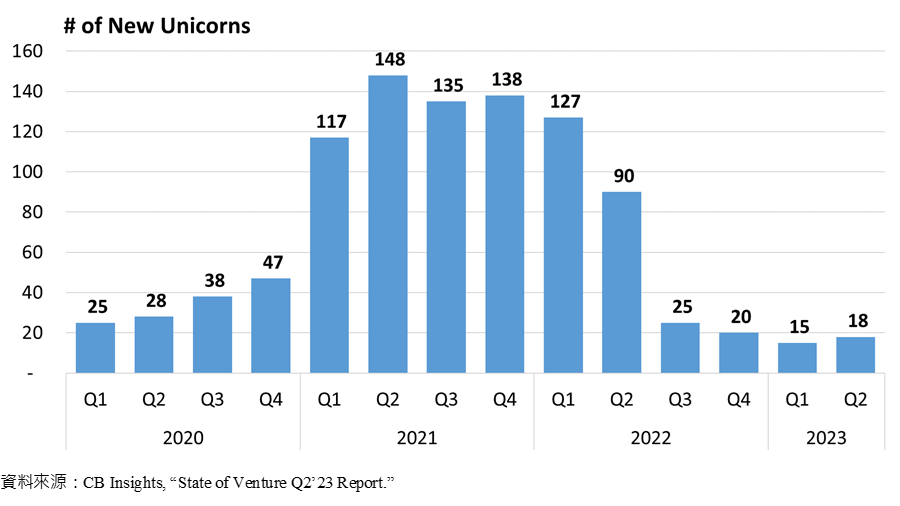

而在獨角獸的觀察上,2023年第二季新增獨角獸來到18家,是過去五個季度以來的第一次上升。其中美國占了九家,其次是亞洲(5家)與歐洲(3家)。新生獨角獸中估值最高的是中國的連鎖手搖飲專賣店,茶百道(Chabaidao),六月份獲得10億元人民幣的投資,交易後估值達170億元人民幣(約25億美元)。而隨著AI的關注度提升,2023年第二季前十大新生獨角獸中,就有四家與AI有關。提供基於GPU的雲端運算解決方案的CoreWeave(22億美元);專注於企業文本分析應用的Cohere(21億美元);六月被Google、NVIDIA、Salesforce Ventures等投資的影片生成AI新創Runway(15億美元);以及四月份由a16z領投,打造線上開發者協作環境與工具的Replit(12億美元)。

二、AI聊天機器人領頭,能源領域值得關注

2023年第二季前十大投資案總募資金額約53.16億美元,獲投金額最高的正是處於2023上半年AI風口的Inflection AI。6月29日Inflection AI宣布完成B輪13億美元募資,主要投資者包含微軟、Gates Frontier、NVIDIA,以及前Google執行長Eric Schmidt等,交易後估值達40億美元。該公司由Google DeepMind共同創辦人Mustafa Suleyman、LinkedIn共同創辦人Reid Hoffman與Karen Simonyan於2022年創立,總部位於美國加州,2023年5月剛推出聊天機器人Pi後便獲得此筆鉅額投資。與ChatGPT相比,Pi的定位不僅是單純地回答問題,而是更加著重於對個人情緒的判斷,並做出適當的反應。Inflection AI也正與NVIDIA及CoreWeave合作打造由2.2萬個Nvidia H100 GPU所組成的AI叢集,以及全球最先進的語言模型,Inflection-1。

另一家登上第二季前十大股權投資榜單的AI公司則是Anthropic,5月23日獲得C輪4.5億美元投資,由Spark Capital領投,其他投資者包含Google、GoldArc Capital、Raison、Salesforce Ventures等,交易後估值達41億美元。Anthropic成立於2021年,總部同樣位於美國加州,其共同創辦人兼總裁Dario Amodei曾任OpenAI的前技術副總裁,而該公司的核心成員亦來自於OpenAI。Anthropic所開發的Claude是更具「道德感」的聊天機器人,2023年5月該公司公布Claude的訓練原則,合憲AI(Constitutional AI)。該訓練原則涵蓋《聯合國人權宣言》、DeepMind的Sparrow Principles,以及蘋果的服務條款等規範,並藉此大幅降低有害、惡意、偏激與具偏見的內容。

本季另一個值得關注的領域為能源,2021年成立於德國的1Komma5°在6月份獲得4.3億歐元(約4.68億美元)投資,由G2 Venture Partners(G2VP)領投,Porche Ventures(保時捷旗下創投)、Franz Haniel & Cie、eCapital等參與,交易後估值約達41億美元。1Komma5°致力於家庭再生能源解決方案,打造淨零能源住家。主要產品包含太陽能系統、家用儲能裝置、電動車充設備、熱泵系統,以及智慧能源管理系統Heartbeat。該公司目前業務主要分布在德國、瑞典、芬蘭與澳洲等地,擁有950位氣候與能源專家,已安裝了54,919套能源系統,並在2023年入選CleanTech百大公司。

此外,成立於2016年,專注於鋰電池設計生產的瑞典公司,Northvolt,則是在6月完成4億美元的募資,主要投資者為Investment Management Corporation of Ontario(IMCO)。該公司是由兩位特斯拉元老所創立,Paolo Cerruti與Peter Carlsson,並與Volkswagen、BMW、Volvo等知名車廠已有合作關係。目前Northvolt正在瑞典與德國積極投入鋰電池生產,預計在2030年能達到150 GWh(百萬度)的產能。

同樣是在電池領域,中國的Libode(宜賓鋰寶)也進入了第二季的十大榜單。Libode在4月份獲得25.78億元人民幣的B輪投資,投資者包含格林美(GEM)、宜賓發展控股集團(Yibin Development Holdings Group)、晨道資本(Chendao Capital)、中金投資集團(China Capital Investment Group)、中信建設資本、孚能科技、廣汽資本等。宜賓鋰寶於2017年由天原股份、國光電器、江蘇國泰等三家上市公司合資成立,總部位在中國四川,專注於鋰電池正極材料的研發生產。

最後,中國半導體領域投資亦持續加碼,其中ESWIN(奕斯偉科技)可說是重點扶持對象。繼2022年12月取得C輪40億元人民幣投資後,ESWIN在今年6月中更進一步完成D輪募資30億元人民幣(約4.22億美元),由北京金融街資本運營集團(Beijing Financial Street capital operation center)與國新卓越創投(Guoxin Venture Capital)領投,策源創投(Ceyuan Ventures)、國家集成電路產業投資基金(China Integrated Circuit Industry Investment Fund,國家大基金)等投資者參與。該公司成立於2016年,是一家積體電路領域產品與服務的提供商,核心業務涵蓋晶片與方案、矽材料、生態鏈投資孵化等三大領域。晶片與方案業務圍繞智慧居家、智慧園區、智慧交通、無線通訊、工業物聯網等應用場景,為客戶提供以RISC-V為核心的新一代運算架構晶片與方案,包括多媒體系統、顯示交互、智慧連接、電源管理、智慧計算、車載系統等業務;矽材料業務主要包括12英寸矽單晶拋光片和外延片;生態鏈投資孵化業務聚焦於積體電路產業鏈上下游材料、部件、設備等細分領域及關鍵環節的專案孵化與投資服務。

三、結語

連續數個季度的衰退,全球創投市場仍在尋找新的成長契機。而AI能否帶來下一波的投資高峰,是眾多投資者關注的議題。「審慎樂觀」,比起過去的熱門風口,這一次的AI熱潮似乎尚未引起大規模的「非理性」追逐。一方面,整體市場仍在低谷盤旋,投資決策趨於保守與謹慎。其次,AI並非一個尚待探索的全新領域,市場上已有不少參照對象,在經驗加持下,投資者能更理性地判斷一個項目是否具備足夠的技術門檻或經濟護城河(Economic Moat)。

Pitchbook在四月底發布了一份針對58家科技創投所做的調查結果,不僅AI與氣候科技受到關注,更有超過七成的投資者認為生成式AI(Generative AI)將會在未來五年內帶來顛覆性的影響與新一波的獨角獸浪潮。而在未來12個月的科技投資環境上,雖有超過六成的受訪者認為投資將會持平或略為下降,但更有77.6%的投資者認為接下來的估值將更具吸引力。2023年已然過半,全球創投的下半場或將緩步降溫,但相信個別領域仍會有不少值得期待的項目浮出檯面。其中,AI必然不會缺席。

參考資料:

1. CB Insights, 2023/07/13, “State of Venture Q2’23 Report.”

2. PitchBook, 2023/04/28, “PitchBook Analyst Note: H1 2023 VC Tech Survey.”