【美國創投風向掃描】2023年第一季美國創投市場持續降溫

美國知名私募股權與創投資料庫及數據分析服務提供商Pitchbook與美國創投協會(National Venture Capital Association,NVCA)4月公布的2023年第一季美國創投觀測報告(Venture Monitor 1Q2023),該報告收集美國創投截至2023年3月31日相關資料。FINDIT執行團隊利用此一數據,進行2023年第一季美國創投市場募資、投資與退場的動向趨勢分析。

一、美國VC基金募資趨勢

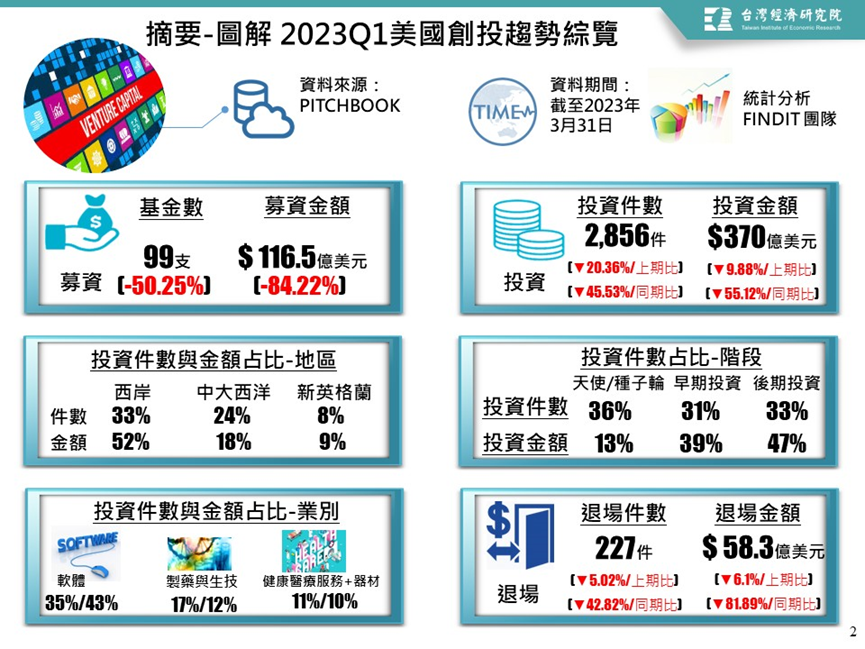

1. 美國2023年第一季VC已完成募資的基金共99支,募資基金數與金額均較去年減少

美國2023年第一季VC完成99支基金116.5億美元的募資,募資基金數相較去年同期減少50.25%;募資金額亦減少84.22%。而Pitchbook指出,第一季募集的基金,有62.8%的資金投入到8個規模達5億美元以上的基金中,整體而言,2023年第一季募資活動降溫,資金集中於規模較大的基金。

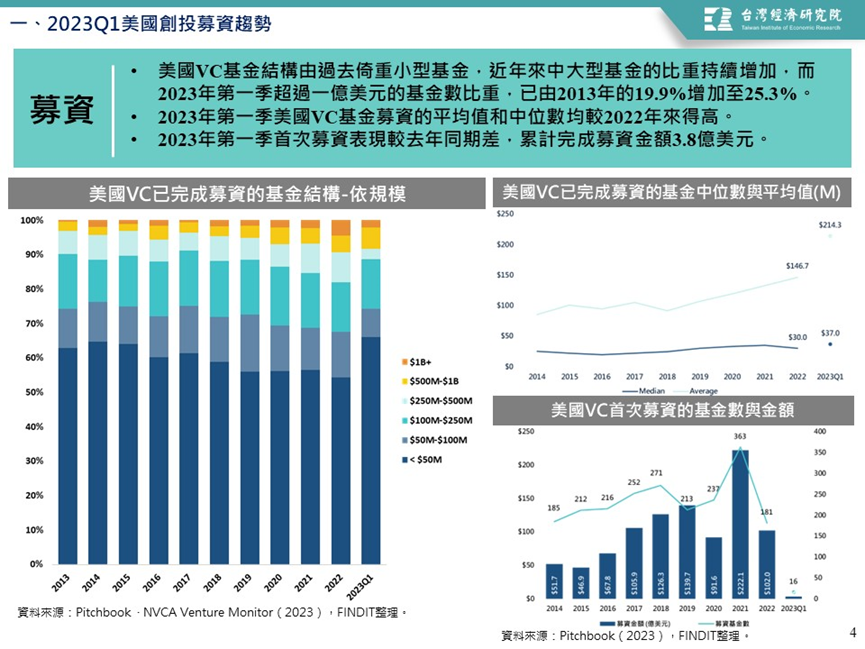

2. 美國VC基金朝中大型化移動,2023年第一季基金募資的平均值和中位數均上升

美國VC基金結構由過去倚重小型基金,近年來中大型基金的比重持續增加,而2023年第一季超過一億美元的基金數比重,已由2013年的19.9%增加至25.3%,顯示VC基金募資結構有朝中大型規模發展的趨勢。

若進一步觀察VC基金募資的平均值和中位數時,2023年第一季美國VC基金募資的平均值和中位數分別為2.14億美元和3,700萬美元,分別較2022年成長46.01%和23.33%。

檢視首次募資表現時,則2023年第一季首次募資,累計完成募資金額為3.8億美元,低於去年同期30.8億美元,大幅減少87.62%。顯見在大環境不佳的情形下,為降低投資風險,資金會集中於知名且具績效的基金。

二、美國VC投資趨勢

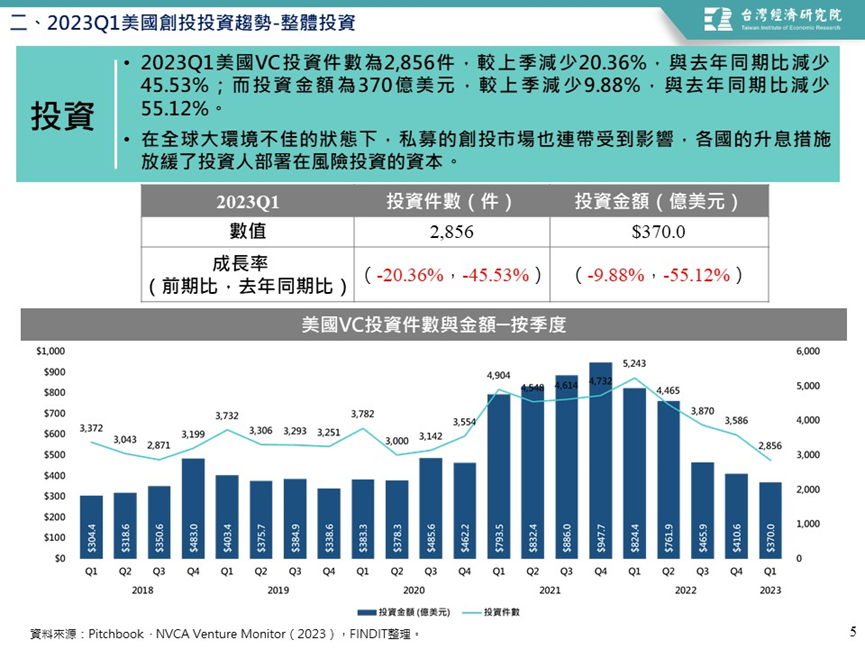

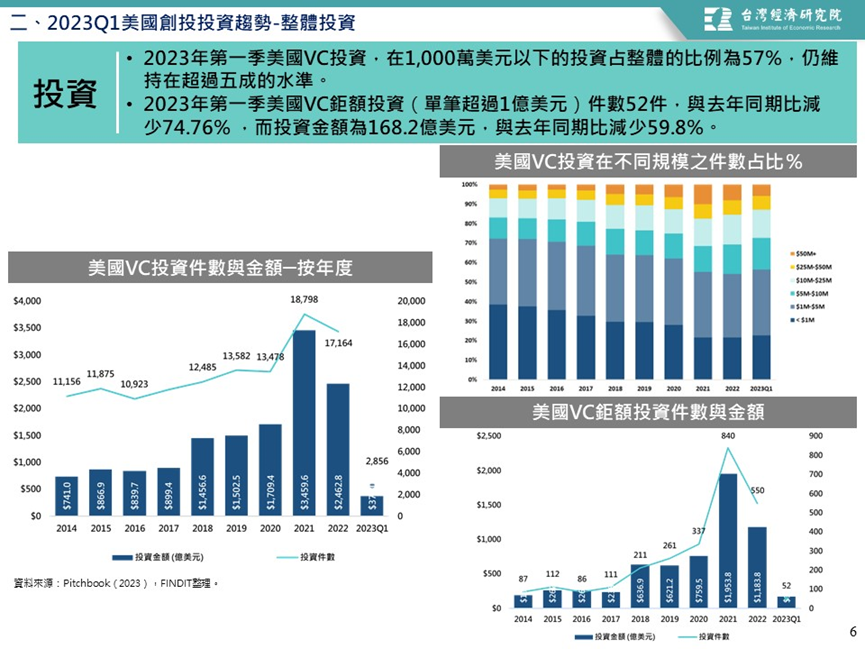

(一)VC整體投資:2023年第一季美國VC投資降溫,件數與金額均較去年減少

2023年第一季美國VC投資件數為2,856件,較上季減少20.36%,與去年同期比減少45.53%;而投資金額為370億美元,較上季減少9.88%,與去年同期比減少55.12%。

在全球大環境不佳的狀態下,私募的創投市場也連帶受到影響,各國的升息措施放緩了投資人部署在風險投資的資本。值得一提的是Stripe於2023年3月15日獲65億美元的I輪投資,該企業著眼於線上支付解決方案;以及OpenAI於2023年1月23日獲100億美元的公司輪投資,該企業是ChatGPT開發商。顯見在大環境不佳的狀態下,優質的投資項目仍獲投資人青睞;只是若將Stripe和OpenAI交易事件從2023年第一季的投資剔除時,則本季投資金額將較同期減少75%。

(二)VC投資階段:2023年第一季美國VC首次投資、各階段別投資、鉅額投資與獨角獸的交易件數與金額均減少,美國VC市場降溫

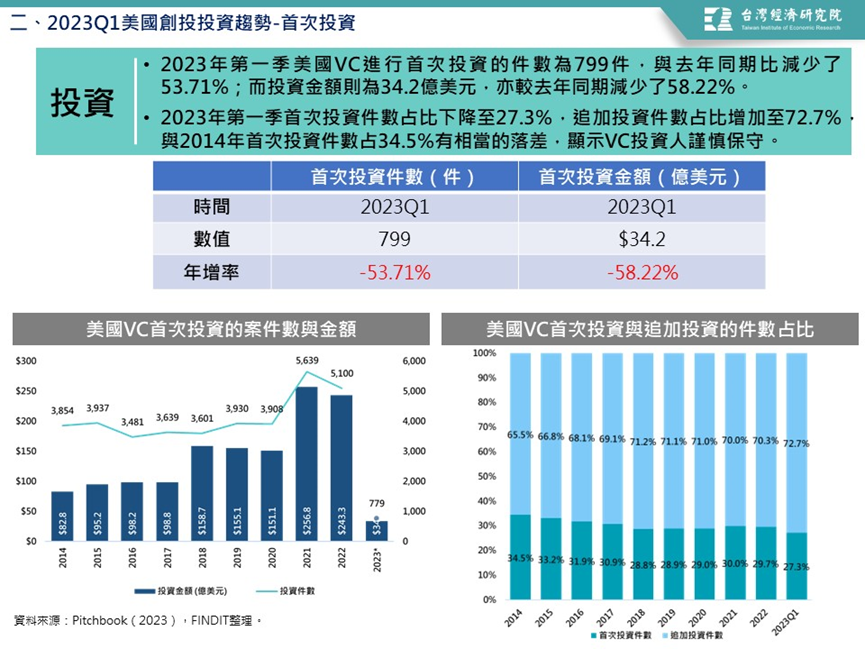

1. 首次投資

2023年第一季美國VC進行首次投資的件數為799件,與去年同期比減少了53.71%;而投資金額則為34.2億美元,亦較去年同期減少了58.22%。檢視首次投資件數和追加投資件數的占比時,2023年第一季首次投資件數占比下降至27.3%,追加投資件數占比增加至72.7%,與2014年首次投資件數占34.5%有相當的落差,顯示VC投資人謹慎保守。

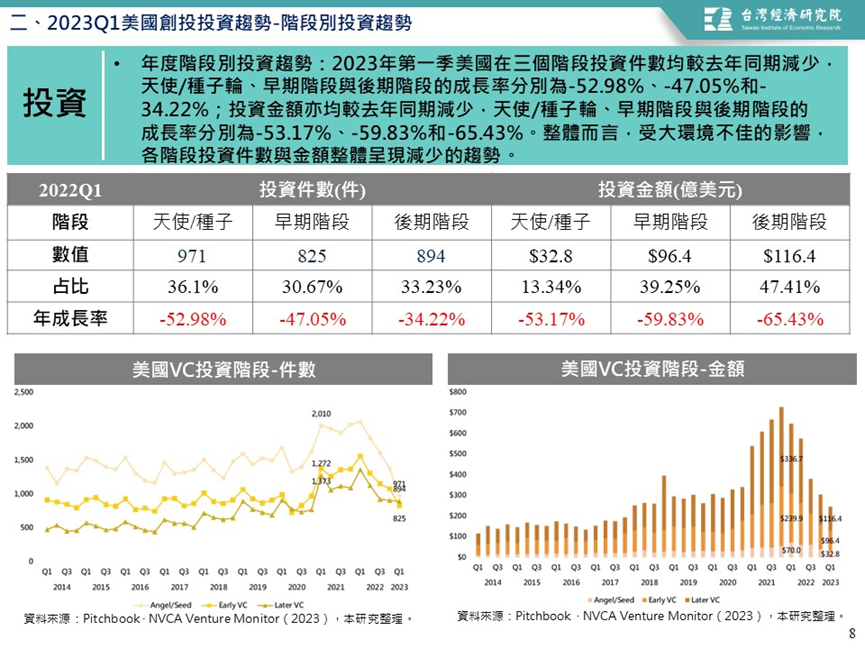

2. 階段別投資

2023年第一季美國在三個階段投資件數均較去年同期減少,天使/種子輪、早期階段與後期階段分別下滑52.98%、47.05%和34.22%;投資金額亦均較去年同期減少,天使/種子輪、早期階段與後期階段分別下滑53.17%、59.83%和65.43%。整體而言,受大環境不佳的影響,各階段投資件數與金額整體呈現減少的趨勢。

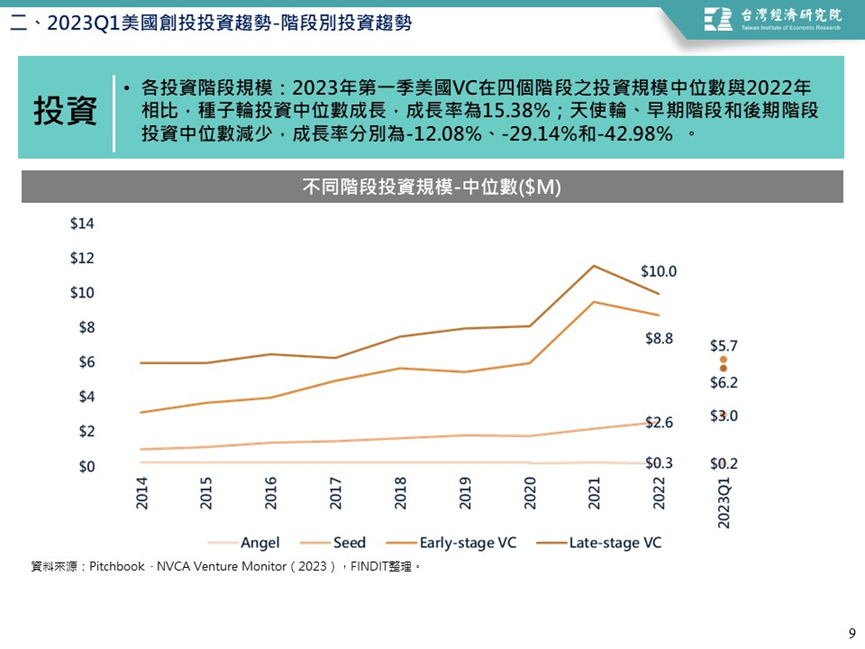

2023年第一季美國VC在四個階段之投資規模中位數與2022年相比,種子輪投資中位數成長,成長率為15.38%;天使輪、早期階段和後期階段投資中位數減少,分別減少12.08%、29.14%和42.98%。顯示投資人不再追高後期階段的標的,而開始重新檢視新創的價值,加碼優質標的。

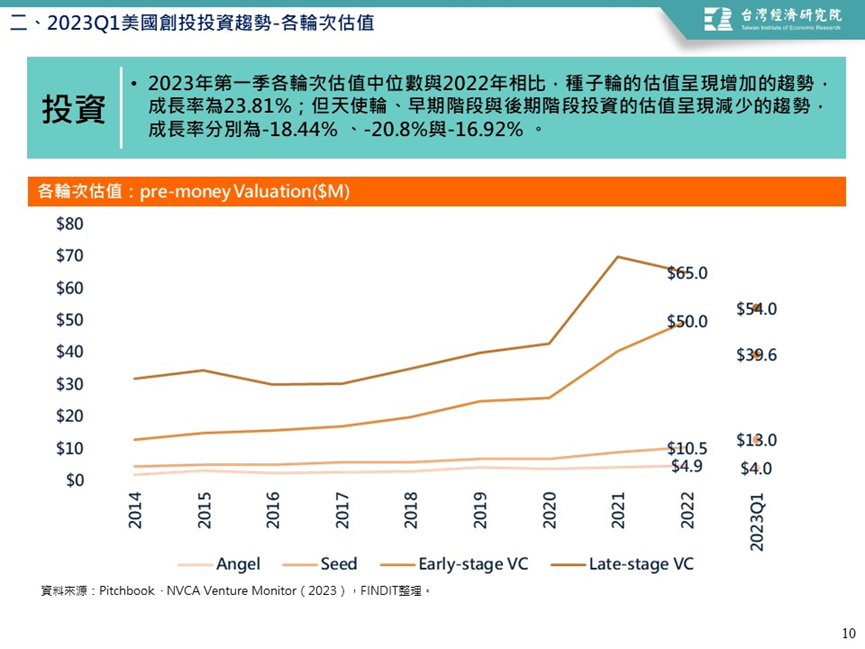

在估值方面,2023年第一季各輪次估值中位數與2022年相比,種子輪的估值呈現增加的趨勢,成長率為23.81%;但天使輪、早期階段與後期階段投資的估值呈現減少的趨勢,分別下滑18.44% 、20.8%與16.92%。此現象說明雖然部分階段的投資件數減少,但對於好的投資標的,投資人仍願意用高價投資。

3. 鉅額投資:2023年第一季美國VC鉅額投資件數與金額均較去年減少。鉅額投資的領域主要集中在軟體、製藥與生技領域、商業產品和服務

2023年第一季美國VC鉅額投資(單筆超過1億美元)件數與去年同期比減少,投資案件共52件,下滑74.76%;金額與去年同期比減少,投資金額為168.2億美元,下滑59.8%。

美國VC鉅額投資的領域主要集中在軟體、製藥與生技、商業產品和服務領域,分別占整體的21.15%、21.15%和15.38%。

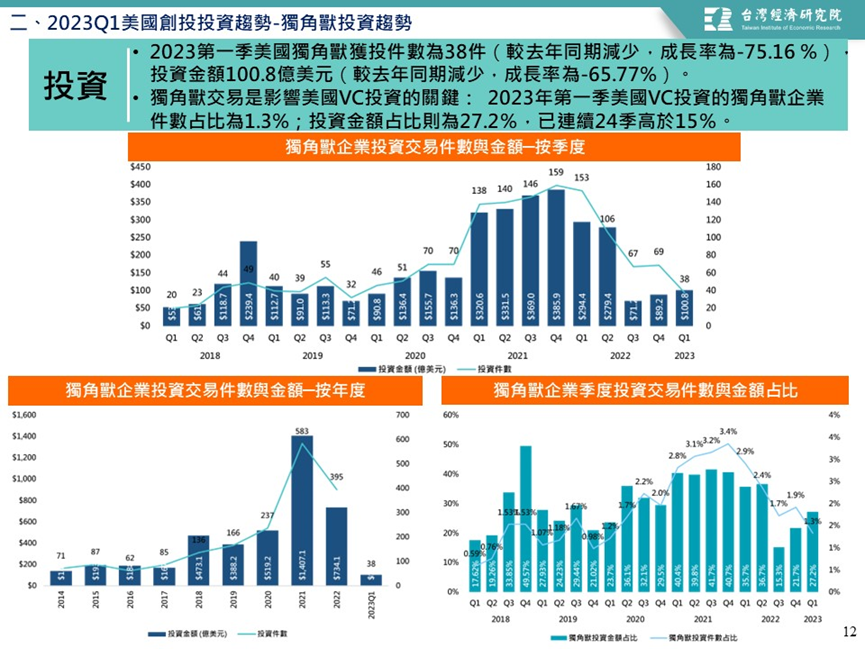

4. 獨角獸的投資交易:獨角獸交易件數與金額較去年同期減少

2023第一季美國獨角獸獲投件數為38件(較去年同期減少75.16 %),投資金額100.8億美元(較去年同期減少65.77%)。此降溫的現象與鉅額交易件數下滑的影響有關。另外,2023年第一季美國VC投資的獨角獸企業件數占比為1.3%;投資金額占比為27.2%,已連續24季高於15%。上述數字突顯出獨角獸交易仍是影響美國VC投資的關鍵。

CB Insights(2023)指出,2023年第一季全球誕生了13家獨角獸,人工智慧領域占了4家,其中美國即占了3家,分別是人工智慧模型開發商和研究機構Anthropic(估值44億美元)、建立通用智慧的機器學習研究和產品實驗室Adept(估值10億美元)和人工智慧聊天機器人開發商Character.ai(估值10億美元)。顯示人工智慧領域似乎比其他領域有更多獲投的機會。

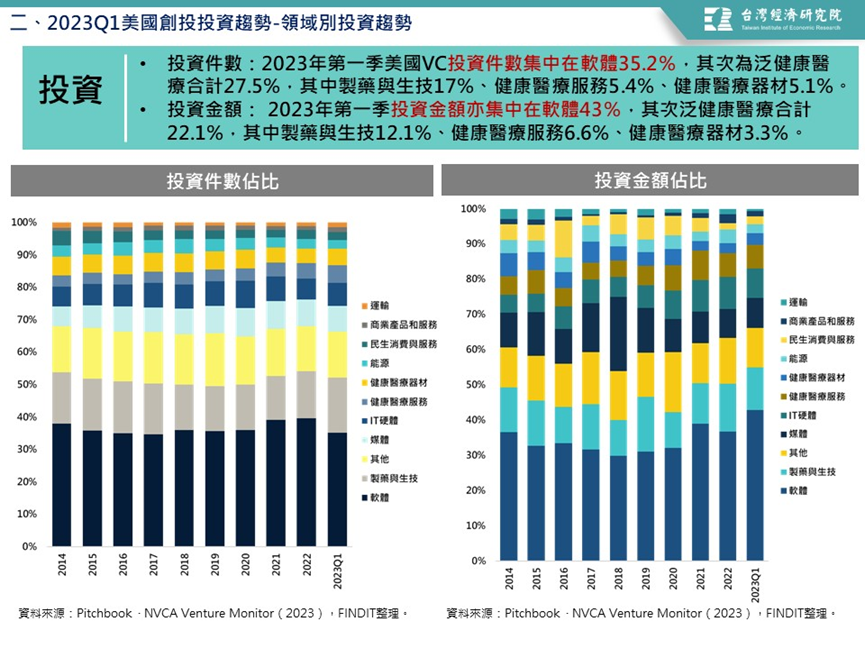

(三)投資業別:2023年第一季美國VC投資標的集中在軟體、健康醫療相關領域

2023年第一季美國VC投資件數集中在軟體35.2%,其次為泛健康醫療合計27.5%,其中製藥與生技17%、健康醫療服務5.4%、健康醫療器材5.1%;至於投資金額亦集中在軟體43%,其次泛健康醫療合計22.1%,其中製藥與生技12.1%、健康醫療服務6.6%、健康醫療器材3.3%。

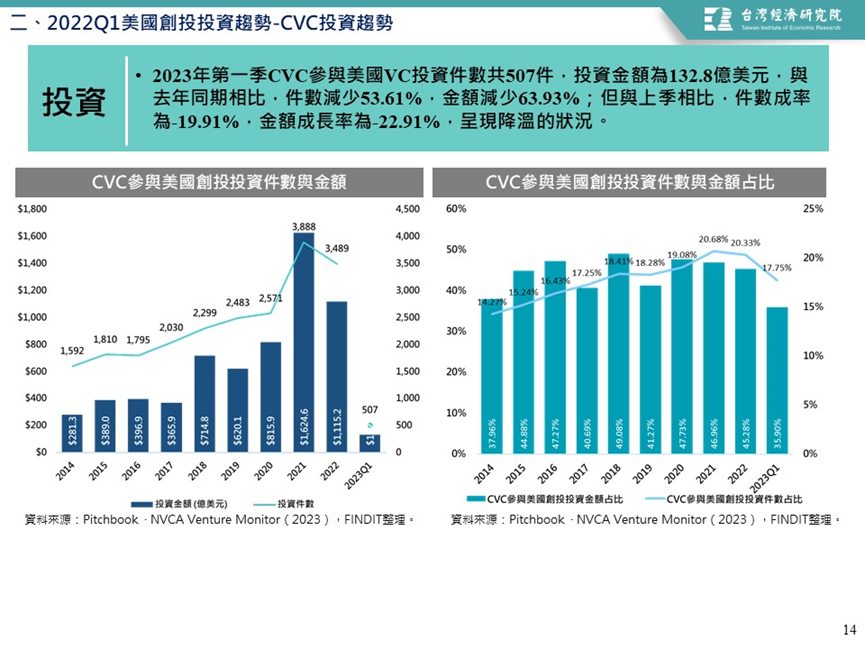

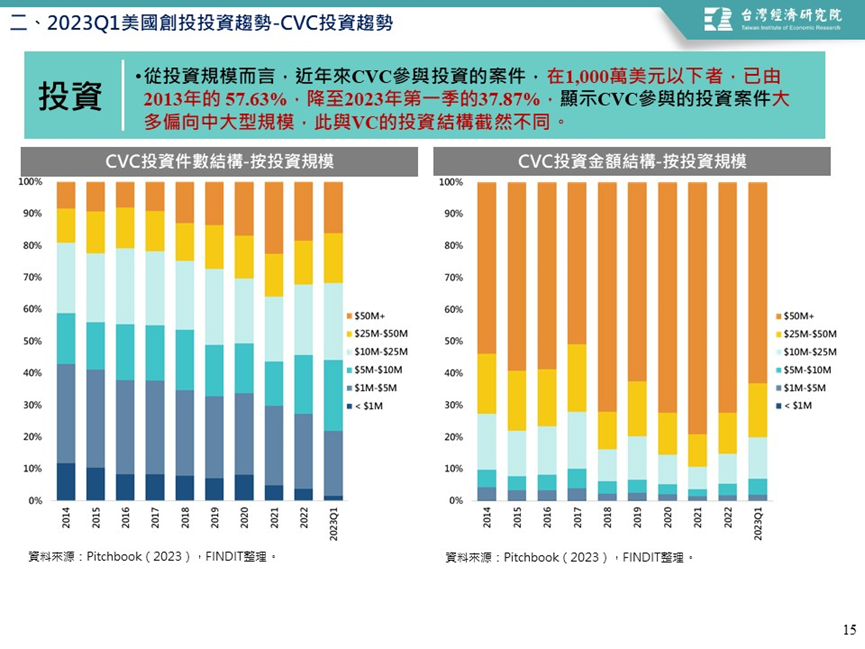

(四)公司創投(CVC)投資趨勢:2023年第一季公司創投參與VC的投資件數與金額較去年減少,但投資領域仍著眼在軟體與健康醫療相關領域

2023年第一季CVC參與美國VC投資件數共507件,投資金額為132.8億美元,與去年同期相比,件數減少53.61%,金額減少63.93%,呈現降溫的狀況。

若檢視2023年第一季CVC參與美國VC投資活動的占比時,則投資活動件數占比為17.75%,而投資金額占比超過三成,顯示CVC仍在VC圈中具一定程度的重要性。

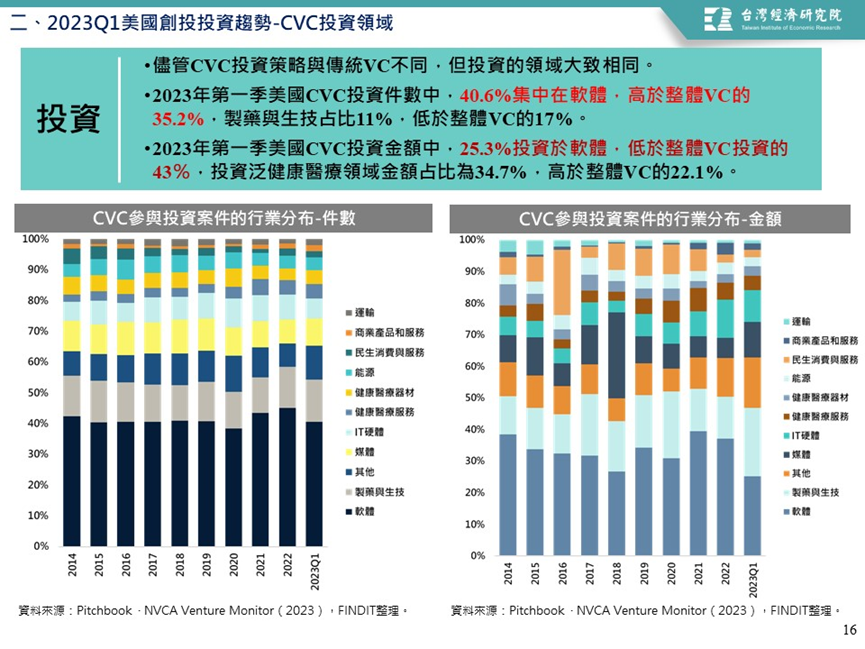

儘管CVC投資策略與傳統VC不同,但投資的領域大致相同。2023年第一季美國CVC投資件數中,40.6%集中在軟體,高於整體VC的35.2%,製藥與生技占比11%,低於整體VC的17%;2023年第一季美國CVC投資金額中,25.3%投資於軟體,低於整體VC投資的43%,投資泛健康醫療領域金額占比為34.7%,高於整體VC的22.1%。

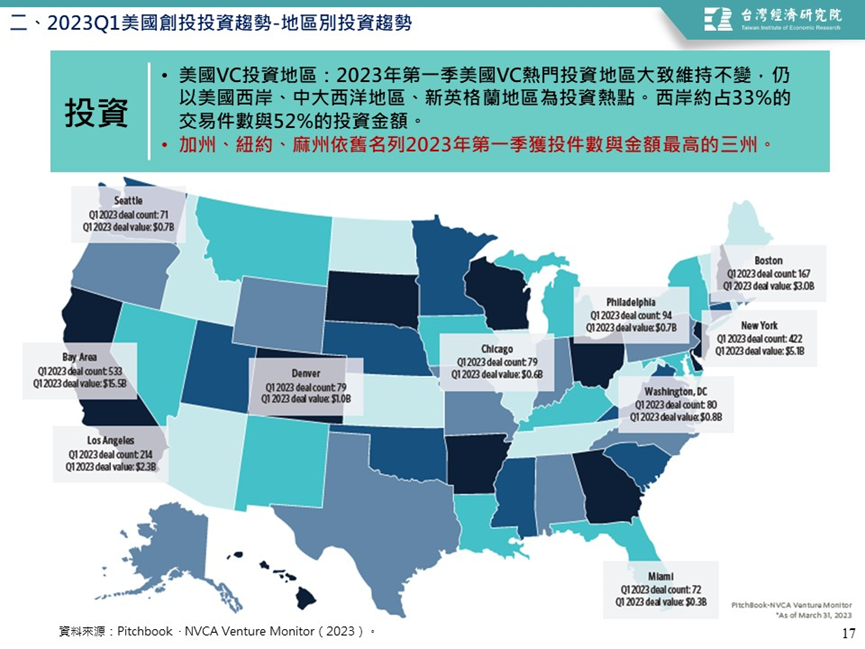

(五)投資熱點:加州、紐約、麻州名列2023年第一季獲投件數與金額最高的三州

2023年第一季美國VC熱門投資地區大致維持不變,仍以美國西岸、中大西洋地區、新英格蘭地區為投資熱點。西岸約占33%的交易件數與52%的投資金額。

2023年第一季VC投資件數前三州分別為加州(837件,占29%)、紐約(368件,占13%)、麻州(162件,占6%)。若依金額來看,矽谷所在的加州以185億美元穩居冠軍,吸引美國VC共50%的投資,其次是紐約(45億美元,占12%)、麻州(30億美元,占8%)。

三、美國VC退場趨勢

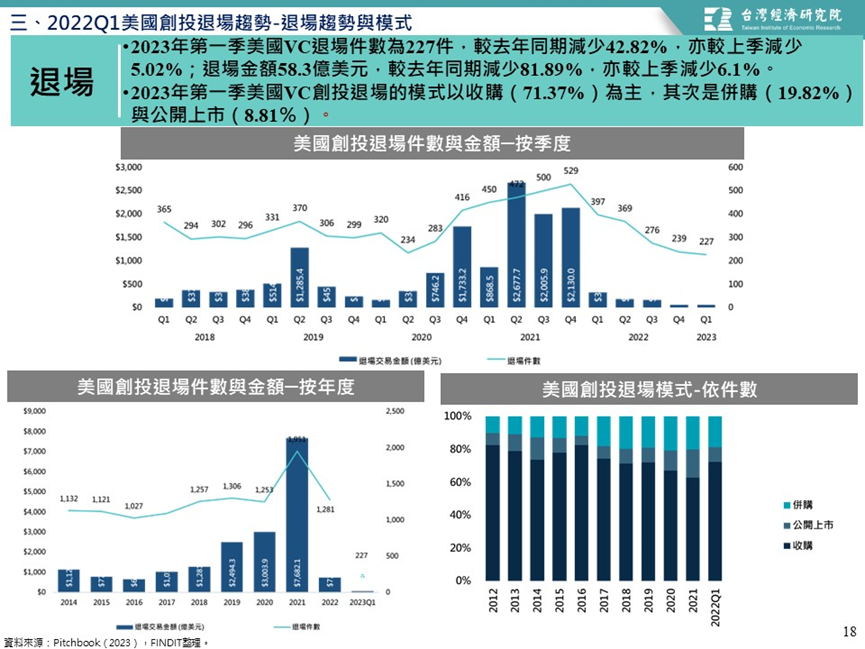

2023年第一季創投退場模式以收購為主,退場交易件數與金額均較去年減少

最後為退場表現,2023年第一季美國VC退場件數為227件,較去年同期減少42.82%;退場金額58.3億美元,較去年同期減少81.89%。這主要是因投資活動降溫,亦連帶影響到美國VC退場的表現。至於2023年第一季美國VC創投退場的模式,仍是以收購(71.37%)為主,其次是併購(19.82%)與公開上市(8.81%)。

四、結語

根據市場研究機構PitchBook近日發布的報告顯示,2023年第一季美國創投趨勢呈持續降溫的狀態。在投資方面,在當前全球大環境不佳,各國以升息抑制通膨的措施,高的資金取得成本讓投資人減少在資本市場佈署的資金,整體投資趨勢呈現持續放緩的狀態。而投資放緩也減少了鉅額交易事件,連帶影響獨角獸誕生的狀況。在退場方面,在整體投資減少的狀態下,退場件數與交易金額亦呈現減少的狀態。

在募資的層面,Pitchbook指出,當前資金集中於規模較大的基金,而新興基金明顯有成長不足的狀態,鑑於新興基金是支持早期階段新創的關鍵,因此,面對有限的新興基金,預期早期階段的項目會有因競爭而降低估值的現象。另外,隨著升息和估值下降,後期階段的新創企業將在退場途徑面臨挑戰。而Pitchbook預期,在公開上市表現不佳的狀態下,以收購活動退場將成為短期內後期階段新創企業退場的途徑。

展望2023年全年度的狀態,在募資方面,持續降溫的募資將影響未來可投資的水位,然而,在大環境不佳的狀態,知名且大型的基金募資活動受到的影響,會相較小型基金來得小,這是否連帶影響早期階段的投資活動,需要持續關注。另外,在整體投資活動放緩的狀態下,優質標的仍持續受投資人青睞,若這屬於投資人回歸理性,謹慎挖掘未來具潛力的發展項目,此短期放緩的現象,對美國VC市場將朝更健康的方向邁進。

參考資料

- CB Insights (2023), The State of Venture in 5 charts: Funding and deals continue their slide to pre-pandemic levels

- PITCHBOOK & NVCA (2023), VENTURE MONITOR Q1 2023