【新興領域/2023.03焦點】十大重點解析2022年全球健康醫療投資趨勢

2022年是波濤洶湧的一年,歷經疫情肆虐、俄烏戰爭、通膨飆高與急速升息等事件,對全球金融市場帶來劇烈的震盪。2021年資本過剩的場景到2022年後瞬間變成資本寒冬年,全球投資氛圍轉趨避險,讓早期風險性投資大幅縮水。進入後疫情時代,疫情紅利稀釋的健康醫療領域遭受資金撤離的衝擊,VC投資情緒由火熱轉為冰冷,讓2021年位居鉅額投資金額榜首的健康醫療領域,在2022年退居第二。本文將結合國際權威機構報告與本研究投資分析,歸納十大觀察洞見,為大家解析2022年風雲變色的健康醫療產業早期投資趨勢,以及值得關注的新創企業。

《重點一》健康醫療產業投資轉趨冷靜與謹慎,2022年投資件數與金額雙雙下滑

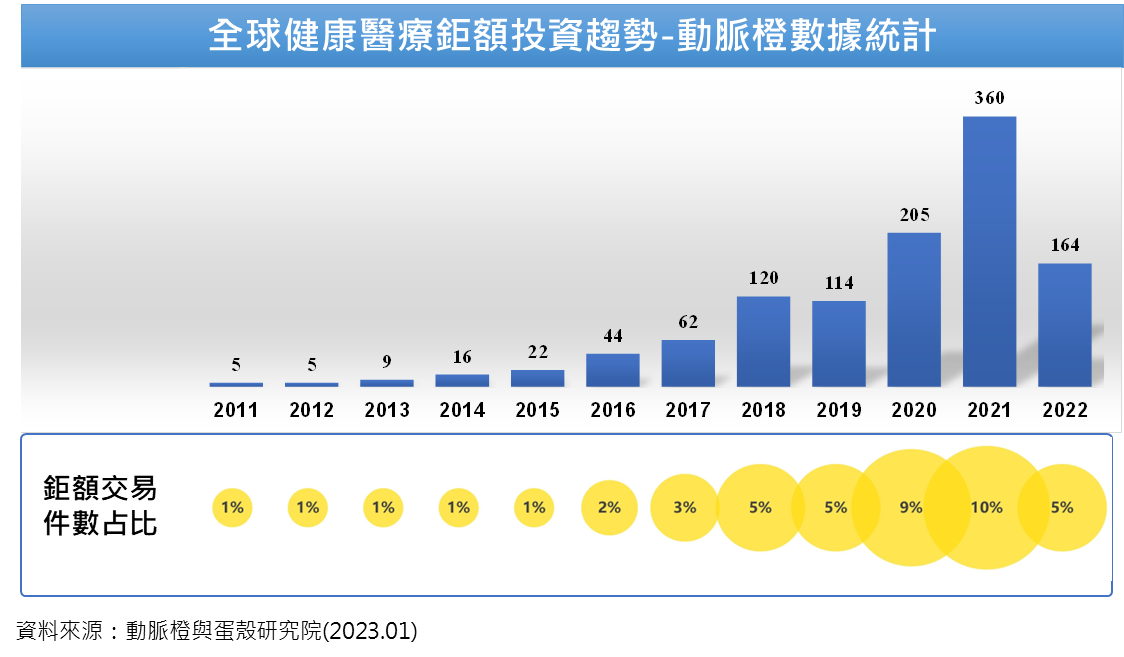

根據中國動脈橙產業智庫與蛋殼研究院發布《2022年全球醫療健康產業資本報告》指出,受到俄烏戰爭、疫情、能源、通膨等因素的影響,2022年全球健康醫療産業IPO前的私募投資交易共3,057件,較2021年减少15%,投資金額為729億美元,跌幅高達43%,並低於2020年的水準,顯示受到多重利空因素疊加的影響,經濟與市場前景並不樂觀,讓健康醫療產業的投資氛圍轉趨冷靜和審慎,瘋狂搶投已不復見,投資力道已回到疫情發生前的水準。

另外,根據美國矽谷銀行(SVB)最新公佈”Healthcare Investments and Exits | Annual Report 2022”報告中,2022年美國、EU與英國合計在健康醫療產業的投資交易為2,754件、646億美元,分別較2021年衰退7.34%與34.38%。報告點出2022年投資下降的主因,首先是處於後期募資階段的公司在進行新一輪募資時,需要向新的領投方展示更多的業務或研發進度,但時局不利新創發展,所需的時間拉長,或是投資人覺得前景不確定增高,態度轉趨保守。因此,投資者將更多的時間和資金投入到募資規模較小的案件,以支持現有的投資組合公司度過困難的一年,而不是為新交易提供資金。其次,隨著股票公開市場持續暴跌,許多後期投資者暫停或延後IPO活動,以歐美地區生物醫藥為例,IPO家數從2021年96家驟減到2022年的19家,進而也影響IPO前的最後一輪大型募資/投資的數量大幅下降。

《重點二》鉅額投資占比減少,資金抱團鬆動

根據動脈橙收錄的資料,2022年全球健康醫療產業的鉅額投資(單筆投資金額超過1億美元的案件)有164件,占整體投資件數5%,低於2021年10%與2020年9%。另外,2022年164件鉅額交易共募資297億美元,約占41%,不及2021年約有一半的資金為鉅額交易所占據,顯示資金抱團有明顯鬆動的趨勢。

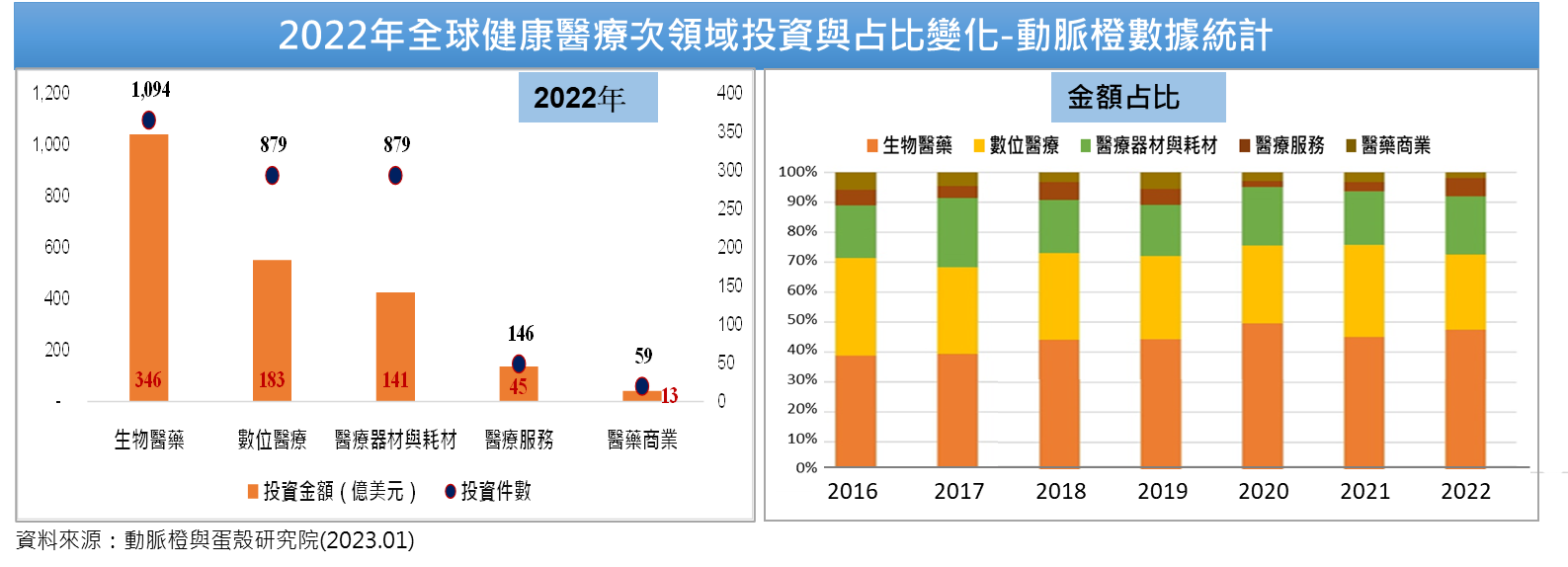

《重點三》2022年「生物醫藥」穩坐投資榜首,「數位醫療」大幅衰退

依中國動脈橙統計,2022年全球生物醫藥領域以1,094件交易、346億美元拿下細分領域投資之首。數位醫療領域和醫療器材領域同以879件同列件數第二,但在投資金額上數位醫療以183億美元領先醫療器材的141億美元。若比較2021年與2022年五大次領域投資金額占比變化,可以發現數位醫療因2021年投資火熱,該次領域存在估值過高問題,在2022年募資環境艱辛後,數位醫療鉅額交易短少許多,使得數位醫療投資金額萎縮高達53%,跌幅較其他領域大,也讓其2022年占比下降最為明顯,而跌幅較少的生物醫藥與醫療器材金額占比略微上升。

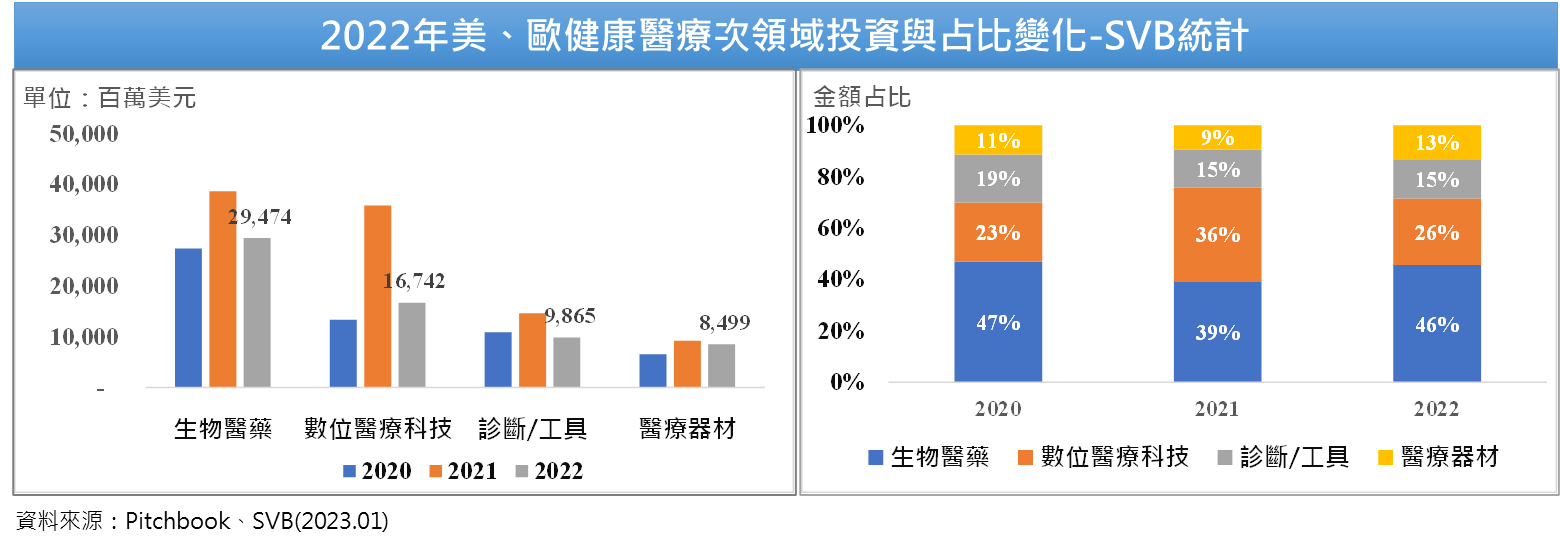

同樣地,美國矽谷銀行利用Pitchbook的數據進行美國、歐盟+英國健康醫療產業投資統計,指出2022年美歐地區生物醫藥投資為295億美元,持續領先其他次領域,雖較2021年減少24%,但因跌幅優於整體平均,占比由2021年的39%上升至46%。值得關注的是在2021年投資大爆發的數位醫療,2022年因投資人轉趨理性與保守,後期階段與鉅額投資大減,使得數位醫療投資金額大幅衰退53%,是所有次領域中跌幅最深的,也高於整體跌幅(34%),占比由2021年的36%下降至26%。

《重點四》2022年投資交易偏向早期,投資人重金押注生物製藥,支持明日之星

依動脈橙數據進一步進行細領域與投資階段進行投資件數交叉分析,發現2022年健康醫療產業早期階段(種子輪/天使輪+A輪)的投資件數最多,占整體46%。其中A輪募資案件累計有904件,而「生物製藥」細分領域就占據早期投資件數的四分之一。

根據FINDIT研究團隊利用Crunchbase抓取的鉅額交易資料,也驗證此一趨勢。2022年整體健康醫療早期鉅額投資共14件,其中有13件A輪鉅額募資為「生物製藥」細領域,與2021年資本狂潮時生物製藥的14件A輪鉅額投資件數相差不遠。此數據顯示在2022年的資本寒冬中,炒作聲的減少和投資人關注度的提高,具有明確定義及解決方案的早期「生物製藥」公司再次成為投資人心中具潛力的明日之星。

《重點五》2022年投資人減少對腫瘤、神經疾病藥物投資,加大對眼科、自體免疫、呼吸甚至心血管和代謝公司的投資力度

若將生物醫藥(Biopharm)領域投資依照適應症區分,根據SBV統計結果,2022年美歐生物製藥投資交易中,腫瘤學(Oncology)和神經學(Neurology)的投資金額下降最顯著,與2021年相比均下降了40%以上,甚至低於2020年的投資水準。主要是受到股票公開市場崩跌,生物製藥IPO家數大減,投資人對後期階段投資轉趨保守。反之,對自體免疫與眼科藥物的投資金額上升。值得觀察的是近年青光眼、視網膜病變、黃斑部病變的治療藥物研發出現許多進展,美國FDA核准的眼科藥物也大幅增加,保險給付也在擴大當中,眼科藥物市場飛速發展,吸引投資人興趣,使得歐美地區近三年眼科藥物開發投資一路上升,即使在募資艱困的2022年,投資件數與金額逆勢上揚45%。眼科藥物除掀起投資風潮外,2022年收購投資也相當狂熱,多家大廠收購眼科藥物與治療器械的公司,藉以擴大布局陣容。臺灣這幾年也看好眼科藥物市場前景,包括政府(技術處)、民間企業紛紛投入青光眼、黃斑部病變治療藥物的研發行列,後勢值得期待。

若進一步觀察生物醫藥領域在2022年早期階段(種子輪/A輪)投資的情況,亦可看到過去熱門的「腫瘤學」與「平臺」(Platform)的投資有減少的趨勢,許多投資人在等待現有投資組合企業的研發進度,進而停止資助此兩個適應症新的種子/A輪投資。反之,投資人加大對自體免疫、呼吸甚至心血管、代謝與眼科等適應症的投資力度。以SVB數據來看,2022年歐美地區早期投資件數增加最多的是自體免疫性疾病(Autoimmune disease),此為人體異常的免疫反應攻擊正常細胞所產生的狀況。目前發現至少有80種這類的疾病,這是疾病研究上極度重要議題!常會受到自體免疫性疾病影響的人體部位包括有:血管、結締組織、關節和肌肉、紅血球、皮膚、和內分泌腺(例如甲狀腺或胰臟);常見相關自體免疫性疾病包括:乳糜瀉、發炎性腸病(克隆氏症和潰瘍性結腸炎)、多發性硬化症、類風濕性關節炎、和全身性紅斑狼瘡。例如類風溼性關節炎沒法根治,需要長期跟藥,因此,市場潛力相當龐大,吸引新創加入此一研發陣營。

《重點六》值得關注的2022年生物醫藥A輪投資,投資人重金押注自體免疫及炎症疾病免疫藥物、喘哮、癌症等新銳

本研究透過Crunchbase與CB Insights資料庫盤點13件生物醫藥領域早期(天使/種子輪+A輪)鉅額交易案件,亦可呼應SVB的觀察,出現多筆與自身免疫疾病、呼吸系統相關的鉅額投資。其中治療自身免疫相關藥物開發企業獲得A輪早期鉅額投資交易中,包括美國Seismic(1.01億美元)利用機器學習開發治療自體免疫及炎症疾病的免疫藥物、中國瑞石生物醫藥Reistone Biopharma(1億美元),專注於自身免疫性疾病藥物開發;美國Human Immunology Biosciences(1.2億美元),為患有嚴重免疫介導疾病(IMD)的患者開發靶向療法,HI-Bio正在測試felzartamab治療膜性腎臟病(MN)和IgA腎臟病(IgAN),有可能成為治療自身抗體疾病的同類最佳療法。

另外,有兩筆與治療喘哮等呼吸科相關的早期鉅額投資交易,一是從總部位於賓州的Knopp在2022年分拆出來的Areteia Therapeutics,其先導候選藥物Dexpramipexole是一種口服小分子藥物,可抑制骨髓中的嗜酸性粒細胞的成熟和釋放,治療嗜酸性粒細胞性哮喘(Eosinophilic Asthma),目前臨床二期試驗結果良好。因此,獲得由Bain Capital Life Sciences領投,Maverick Capital、Sanofi和Access Biotechnology參投的3.5億美元。二是美國Upstream Bio(2億美元),開發單株抗體免疫藥物UPB-101,用以抑制胸腺基質淋巴生成素(TSLP),這是一種導致過敏性和炎症性疾病(如哮喘)中炎症反應的關鍵驅動因素。

至於癌症相關藥物或創新療法開發的早期投資雖減少,但2022年仍可看到兩家細胞療法相關新創獲得A輪鉅額投資,分別是新加坡癌症細胞免疫療法研發商Tessa Therapeutics 1.26億美元;另一家是利用mRNA和LNP遞送系統來增強體內製造CAR-T細胞先進工程療法Capstan Therapeutics ,2021年剛成立不久就完成6,300萬美元種子輪投資,2022年9月獲得A輪1.02億美元,投資人陣營相當豪華,包括知名藥廠CVC與生醫創投都加入投資陣營,如輝瑞創投基金、拜耳、禮來、BMS、諾華創投、OrbiMed等。其核心技術是體內細胞的設計和改造,透過注射包裹mRNA的脂質奈米顆粒(LNP)靶向T細胞表面的糖蛋白CD5,設計的mRNA可以在體內誘導T淋巴細胞轉化為瞬時存在的治療性CAR-T細胞。該公司將此稱之為基於mRNA策略的第三代細胞療法,或者細胞療法3.0。Capstan Therapeutics 的科學創辦人包括「CAR-T之父」Carl June、賓州大學佩雷爾曼醫學院首席科學家Jonathan Epstein、Haig Aghajanian以及mRNA技術奠基性人物Drew Weissman。幾位科學創辦人發表了一些具有里程碑意義的研究,為Capstan Therapeutics開發並推進非病毒體內CAR-T療法進入臨床進行了臨床前概念驗證,後勢值得關注,也值得國內參考。另外,專注精準抗癌藥物研發,並推出小分子酪氨酸激酶抑制劑候選藥的IDRX也獲得1.22億美元A輪投資。接著是透過智慧平臺開發分子膠降解劑的Triana Biomedicines,完成1.1億美元A輪募資,其創新平臺可以對600多個已知的E3泛素連接酶及其疾病相關靶點進行評估和優先排序,並快速探索及鑒定最佳合理設計的分子膠臨床候選化合物,目標是開發突破性抗癌藥物。最後是2022年最大的一筆生物製藥A輪投資,為精準再生醫療新銳Altos Labs在2022年1月宣布獲得由亞馬遜創辦人貝佐斯與ARCH Venture Partners投資的30億美元,其目標是開發誘導多能幹細胞的專用細胞療法,可以透過替換或補充細胞乃至組織、器官定制和移植等治療疾病,除了是應於實體腫瘤外,亦可用在其他器官上,延緩或逆轉人類衰老過程。

至於中樞神經疾病相關的早期投資在2022年也呈現下降,其中表現突出的是新加坡TauRx Pharmaceuticals,從事基於tau蛋白的阿茲海默症藥物開發,因其阿茲海默口服藥臨床三期結果正面,獲得1.19億美元A輪投資。預計TauRx在2023年將提美、加藥證申請。

Septerna是一家發現和推進基於G蛋白偶聯受體(GPCR)的新型小分子標靶藥物開發公司,由世界級的藥物開發團隊與GPCR領域的專家組建而成,在2022年1月完成1億美元的A輪募資後,美國生醫知名創投Third Rock Ventures領投,正式走出隱形模式,將推動GPCR藥物發現進入新時代。值得一提的是Septerna共同創辦人之一Robert J. Lefkowitz教授,是現代GPCR研究的奠基人,他開創了利用放射性配體研究受體功能的先河,也獲得2012年諾貝爾化學獎。因此,Septerna成立後備受生醫界與投資界矚目。

最後是中國多瑪醫療科技,在2022年6月獲得9.5億人民幣(約合1.42億美元),成立於2021年中國蘇州,目標是成為中國版的「Flagship」,打造整合生醫創新創業孵化平臺(Venture Studio),為生醫新創提供全方位的「賦能式」孵化支持。目前已在蘇州BioBAY園區建構了建築面積約1,200平方公尺的辦公空間、大中小會議室和實驗室,供創業團隊早期使用;並且為創業團隊提供啓動資金、專案引進和管理、產品臨床註冊以及臨床研究等系列支持。多瑪醫藥廣泛布局創新靶點藥物開發、雙抗ADC、溶瘤病毒、細胞治療、寵物藥、診斷試劑和AI等前瞻生醫技術領域。

整體來說,2022年「生物製藥」A輪鉅額案件中,這些不少公司都是2021或2022年才成立,因創辦人過去的背景與戰功輝煌,加上投入長期未被滿足的突破性藥物研發,獲得投資人重金押注。另外,也有公司已成立一段時間,但因近期臨床試驗結果傳出佳績,吸引投資人加碼投資。

《重點七》人工智慧強化運算與靶點發現能力,AI藥物開發賽道持續火熱

隨著機器學習、深度學習、自然語言處理等技術的快速發展,AI可應用其强大的發現關係能力和運算能力協助新藥研發,如在靶點發現、分子生成、活性預測,化合物篩選和晶型預測等藥物研發環節應用廣泛,AI的優勢逐漸凸顯。隨著越來越多人工智慧產業,開始與藥物研發者們合作,在AI輔助之下,AI技術在藥物研發各個環節逐步參與,使得各類蛋白質藥或標靶藥物的開發得以突破傳統藥物設計的限制,新藥快速發展的時代即將起飛。據市場研究公司Bekryl報告指出,到2028年人工智慧有可能為藥物發現過程節省超過700億美元。

近幾年來,將AI技術用於藥物開發的創新藥公司呈現出井噴式的成長,資本的持續助力成為AI藥物研發賽道的重要驅動因素。根據動脈橙與蛋殼研究所的統計,2022年全球AI藥物開發領域共有76件投資,累積投資金額約33.92億美元。若就投資階段分布,全球AI藥物開發領域的投資仍以早期階段投資為主,A輪募資最多,總計24件。

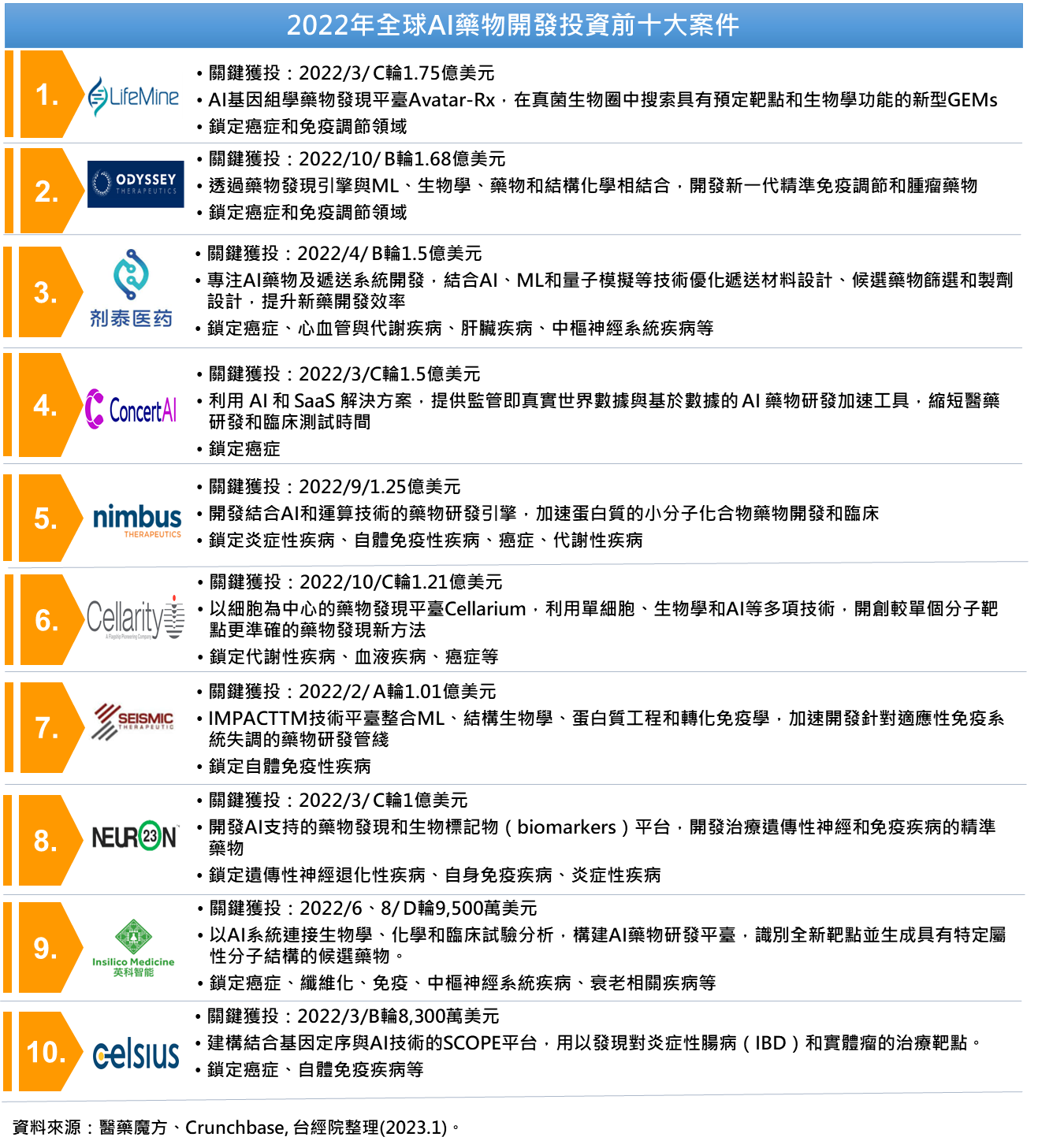

本研究整理了2022年值得關注的AI藥物開發前十大投資案件,簡述如下:

LifeMine Therapeutics在2022年3月宣布完成1.75億美元的C輪募資,其基因組藥物發現平臺Avatar-Rx無縫整合了高通量微生物學、資料科學和AI、基因組工程和自動化技術,可以在真菌生物圈中搜索具有預定靶點和生物學功能的新型基因編碼小分子(GEMs),為小分子藥物發現帶來高速、可預測性和可擴展性的突破。

Odyssey Therapeutics在2022年10月完成1.68億美元B輪募資,這是一家專注於發現、開發和商業化免疫調節劑和腫瘤藥物的公司,該平臺整合了靶標生物學、藥物和結構化學、基於物理的分子類比和人工智慧(AI)機器學習等多種技術方法,解鎖傳統方法難以成藥的高價值靶標,加速藥物發現。

接著是二家獲得1.5億美元投資的新創,一是由AI製藥領域的獨角獸公司晶泰科技所孵化的劑泰醫藥(METiS Pharmaceuticals),是由美國工程學院院士及多位麻省理工科學家創立的一家的跨國藥企,專注於AI藥物及遞送系統開發,整合了AI強化學習引擎、雲端量子力場計算以及製劑實驗平臺。在2022年4月6日宣布連續完成兩輪募資,募資金額共計1.5億美元。另一家是AI輔助藥物現和真實世界數據(RWD)臨床解决方案提供商的ConcertAI,在2022年3月宣布完成來自Sixth Street的1.5億美元C輪投資。

Nimbus Therapeutics成立於2009年成立,已建立強大的「AI藥物結構開發平臺」,針對代謝疾病,研究名為單磷酸腺苷活化蛋白質激酶(AMPK)的新型標靶療法,在2022年9月宣布完成1.25億美元募資,投資人包括Bain Capital Life Sciences、V Health、比爾·蓋茨、Pfizer Ventures、RA Capital Management等。2022年10月Nimbus Therapeutics宣布與禮來公司就AMPK小分子激酶達成研究合作和授權協議。Nimbus Therapeutics負責研發AMPK的新型標靶療法,禮來負責後續開發和商業化,Nimbus將獲得禮來提供的研究資金、潛在里程碑付款,總額可能高達4.96億美元。

由美國知名生醫領域破壞式創新推手Flagship Pioneering所創立與投資的生醫新創Cellarity,結合網路生物學、人工智慧將單細胞RNA測序作為藥物發現的核心技術,在2022年10月4日宣布完成1.23億美元的C輪募資。

AI輔助免疫學藥物開發商Seismic,搭建IMPACT™平臺系統,整合機器學習、結構生物學、蛋白質工程和轉化免疫學,開發針對失調的適應性免疫的生物製劑,以治療自身免疫性疾病,2022年1月完成1.01億美元A輪募資。

專注於神經和免疫疾病精準醫療藥物開發Neuron23,利用基因和AI技術為神經退行性疾病到免疫性疾病等遺傳疾病患者提供合適的標靶候選藥物。目前,Neuron23擁有大量臨床前小分子候選藥物,並在2022年3月宣布已完成由軟銀願景基金2領投的1億美元C輪募資,累計總募資金額達到2.135億美元。2022年9月14日,基因定序大廠QIAGEN宣布與Neuron23達成合作協議,共同開發搭配Neuron23帕金森氏症臨床候選藥物的次世代定序伴隨式診斷,找出可能因此藥物受惠的患者,同時降低臨床開發的風險。

總部座落於香港科學園的英科智能(Insilico Medicine)結合基因組學、大數據分析以及深度學習來進行AI藥物開發,在2022年8月完成D2輪募資,合計D輪募得9,500萬美元。在11月英科智能更宣布,與賽諾菲達成戰略研究合作。根據協議條款,將利用英科智能人工智能驅動的Pharma.AI藥物發現平臺,推進不超過6個創新靶點的候選藥物研發,估計潛在價值總額最高可達12億美元。

最後是Celsius Therapeutics,利用基因定序、深度學習運算的策略,來開發治療癌症與自體免疫疾病的治療藥物。其專有的AI平臺可對精選的組織樣本集進行單細胞基因組學分析,從而發現特定患者群體中存在的特異性靶點,讓標靶點精準治療成為可能。該公司預計在2023年啓動其抗TREM單株抗體的1期臨床試驗,用於治療炎症性腸病。2022年3月Celsius獲得了8,300萬美元B輪募資。同時也已與Johnson & Johnson旗下的Janssen達成生物標記物合作,並與Servier達成靶點發現合作。

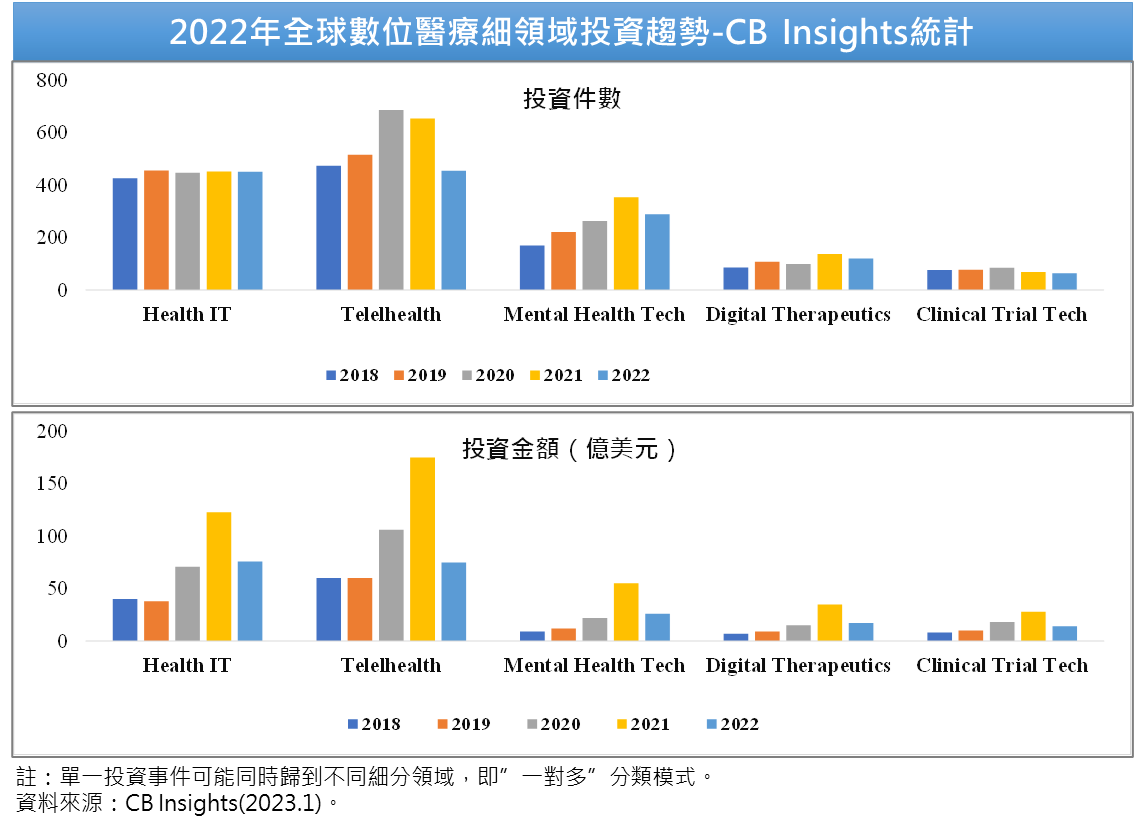

《重點八》2022年數位醫療投資大衰退,遠距醫療投資顯著下降,醫療IT相對穩定

因疫情紅利驅動數位醫療在2021年投資創下歷史新高,2022年因疫情紅利稀釋、遭遇資本寒冬,以及存在估值過高的問題,投資人對數位醫療領域的投資轉趨理性與謹慎,幾乎各家權威機構的報告都不約而同指出2022年數位投資大幅度回落修正的窘境。由於定義與範疇以及收錄的數據不同,本研究以範疇最廣與收錄件數最多的CB Insights統計為例,2022年數位醫療投資為2,122件、259億美元,較去年分別下降33%與57%。平均投資規模1,520萬,較2021年下降38%。另外,Startup Health Insights對2022全球數位醫療的統計數據為857筆交易、233億美元,也較2021年減少15%與48%。動脈橙與蛋殼研究院、SVB數據統計,都指出2022年數位醫療投資金額萎縮53%。

從各家對數位醫療統計投資件數與投資金額的跌幅來看,可以看出投資人對數位醫療對後期階段的鉅額投資縮手,朝前期尋找與投資規模較小、具潛力的標的。Pitchbook在其“2023年美國創業投資展望”報告中也提到了這一趨勢,該報告預計“美國種子期新創企業的估值和交易規模將繼續上升,達到年度新高”,因為種子期新創企業比早期和後期的新創企業更不受公開市場波動的影響。其離IPO更遠,可以等待時機,直到流動性路徑重新打開。

若就數位醫療細分領域投資進行觀察,相對於2021年,遠距醫療(Telelhealth)投資件數與金額下降最為明顯,因隨著疫情逐漸到後期,人們恢復實體看診的習慣,加上2021年炒作使得不少進入後期募資階段的遠距醫療新創估值過高,讓投資人對遠距醫療投資謹慎保守。同樣地,疫情期間讓人們心理健康問題加劇,透過線上進行心理諮詢與治療的需求暴增,也讓近年來心理健康的投資一路上升,直到2022年投資力道才下滑。比較值得關注的是2B業務中協助醫療院所進行流程優化的醫療IT新創,雖然2022年投資金額減少,但投資件數相對維持穩定,較不受疫情變動,凸顯該領域在逆境中持續發展的韌性。

《重點九》2B業務相對受投資人青睞,鉅額投資件數與新晉獨角獸家數皆高於2C業務

本研究整合Crunchbase與CB Insights資料,盤點2022年數位醫療鉅額投資中,發現「協助醫療院所臨床與非臨床業務優化」有20件,高出「居家醫療護理服務」16件。同時,2022年新晉的數位醫療獨角獸家數15家,其中2B「醫療院所業務優化服務」有8家,也高於2C「居家醫療護理服務」6家,整體表現呼應前面提及2B醫療IT投資相對穩定的說法。

- 2B業務(醫療院所)鉅額投資前五大

2B業務(醫療院所)鉅額投資中,TigerConnect與Biofourmis以3億美元同列第一,第三名為Cleerly 2.3億美元、第四名為Reify Health 2.2億美元,Komodo Health則以2億美元排名第五。

TigerConnect為醫療機構臨床工作業務流程協作與人員溝通的解決方案提供商,該公司提供一個適用於iOS和Android系統的安全即時通訊應用程式,以及一個名叫TigerConnect的API,可以把安全的資訊整合到其他應用。TigerConnect可幫助醫生、護士和其他人員更有效地溝通和協作,從而提高生産率,降低成本並改善患者治療效果。TigerConnect得到4,000多家醫療機構的信任,保持99.99%的正常運行時間,每天處理超過1,000萬條消息。

Biofourmis的總部最初設在新加坡,2019年遷至美國波士頓,核心業務是研發數位療法並利用人工智慧監測患者和預測疾病,其中包括硬體感測器和分析軟體,後者可以持續分析生物標誌物,如心率、溫度和呼吸頻率,並且已於2019年獲得FDA批准。Biofourmis已經在美國的6個州內獲得了銷售許可,並且與包括佛羅里達州的Humana在內的多家保險公司達成了合作。目前簽訂的合約主要專注於在心臟護理方面的管理,比如心臟衰竭和心律失常等患者。對這類患者進行持續監測,可以幫助醫生更快地做出決策,以應對不斷變化的病情,有助於減少患者的併發症並改善他們的長期病情。

Cleerly利用AI開發評估冠狀動脈電腦斷層掃描(CT)血管造影的情況,讓醫生能夠更輕鬆地辨別心臟動脈壁中的動脈粥樣硬化(atherosclerosis)斑塊沉積的情況,評估是否會阻斷患者心臟供氧的可能性,並計算患者發生心臟病發作的風險,從而改變以前透過間接替代疾病標誌物評估心臟病的方式。

Reify Health為優化臨床試驗招募平臺,總部位於美國麻州波士頓,成立於2012年,致力於透過其StudyTeam平臺和Care Access為臨床試驗的實施奠定新的基礎。StudyTeam提供一流的技術平臺來優化患者招募,並被安進、阿斯利康和禮來等全球20大生物製藥公司以及65個國家/地區約4,000個研究站點使用。研究機構與製藥大廠也透過和Care Access合作,為全球各地患者提供臨床試驗的機會。

醫療資料分析公司Komodo Health致力於利用即時資料來改善醫療保健決策,其連接了數千個去識別化的醫療保健就診資料,結合AI演算法與臨床專業知識,從「醫療保健地圖」中獲取預測性見解,該公司表示正在追蹤超過美國3.5億患者去識別化的醫療保健記錄。

- 2C業務(居家醫療護理)鉅額投資前五大

至於2022年2C「居家醫療護理服務」鉅額投資前五名,依序為線上醫生預約與遠距醫療平臺Doctolib 5.48億美元、行動O2O醫療提供商DispatchHealth 3.30億美元、線上心理治療平臺Lyra Health 2.35億美元、健康醫療服務平臺提供商Transcarent 2億美元與線上藥局提供到府送藥服務Alto Pharmacy 2億美元。

Doctolib成立於2013年,總部位於巴黎,主要提供線上醫療預約管理服務,使用者每月支付訂閱費用使用其軟體。該公司的軟體平臺可以為醫療服務提供者安排就診時間,為患者方便快捷預約醫生。此外,也提供線上看診服務,醫生與患者可進行視訊問診,結束後自動向患者發送數位處方和線上帳單。Doctolib聲稱目前已經有6,000萬歐洲人在使用Doctolib來尋找醫療保健專業人員、進行醫療預約、進行遠距看診或管理他們的健康。

隨著人口老齡化和醫院費用飆升,家庭護理變得越來越必要。總部位於丹佛的 DispatchHealth醫療系統、保險公司和雇主合作,建立領先的居家護理系統,正在為所有年齡的人們提供居家按需急症護理服務,旗下的急救醫學和內科醫療團隊配備了治療常見傷害和疾病所需的所有工具,客戶可透過線上或緊急電話的方式快速與團隊進行聯繫,DispatchHealth提供醫生到府急診醫療服務,以減少不必要的上醫院就診和住院等流程。

Lyra Health成立於2015年,總部位於美國加州,是一家數位醫療新創公司,為企業提供員工心理健康問題的解決方案,發現並解決員工的心理健康問題。目前,焦慮和憂鬱已成為員工首要的心理健康問題,Lyra Health首先會和雇主溝通,製訂一份和員工進行交流的計畫。Lyra Health利用人工智慧技術,搭建了一個網路平臺,企業的員工可以透過Lyra Health平臺與高品質的心理治療師進行媒合,安排線上預約,儘快開始治療。同時,Lyra Health也會定期檢查病人的情況,觀察他們的心理狀況,確保他們的病情好轉。

Transcarent總部位於美國加州,成立於2020年,是一家為自保雇主及其家人提供健康和照護體驗的公司。透過Transcarent的數位應用程式提供類似醫療客服的體驗,用戶可在全天24小時透過簡訊或視訊電話與醫生聯繫。對於相對較嚴重的問題,公司將安排如手術、家庭護理、癌症和專家的第二意見,並確定治療患者的最佳醫生和/或醫院。自成立以來,Transcarent已為超過100萬名員工提供相關的服務,相當於超過20%的企業員工已經使用了該服務。

Alto Pharmacy創立於2015年,當時名稱為ScriptDash,是一家美國數位藥局,目前的服務內容不只是為民眾送藥,還提供醫師和診所開處方藥物的科技平臺。Alto Pharmacy推出一款患者應用程式,可以協助使用者訂購藥物,重新配藥,掌握成本,同時也可根據需求與藥劑師交流,以及與供應商或保險公司協調護理事宜。為解決事先授權、保險協調以及改善患者檢測等問題,Alto還銷售藥房管理軟體和供應商平臺。隨著醫療保健急於應對大流行病對虛擬護理解決方案的需求,Alto在過去兩年中營收快速成長,擴展到12個市場,年收入翻倍超過7億美元。

- 2022年數位醫療新晉獨角獸中,八家2B服務業務、六家2C居家服務

本研究結合Crunchbase與CB insights的資料,盤點出全球2022年共誕生25家健康醫療領域新晉獨角獸,數位醫療以15家占六成最高,其中八家新晉獨角獸是針對2B業務協助醫療院所數位化,包括:數位療法和人工智慧遠端患者監控系統Biofourmis、醫療保健SaaS資料ConcertAI、開發與提供虛擬護理服務所需工具Wheel、醫療大數據整合分析平臺Clarify Health Solutions、利用AI/ML和/或數據協助診斷分析BostonGene、醫療機構護理人員招聘平臺IntelyCare與Incredible Health、AI輔助心血管疾病診斷平臺Viz。可看得出來2B業務中的API(應用程式設計發展介面)、虛擬護理和健康資料去中心化等趨勢將持續推動健康醫療領域對數位化的需求。

2022年針對2C居家醫療護理業務的新晉獨角獸有六家,包括:健康醫療服務平臺提供商Transcarent、虛擬慢性病護理管理平臺Omada Health、居家醫療護理服務供應商CareBridge、數位化患者體驗平臺NexHealth、線上藥局Nimble Rx、健康智能戒指Oura等,家數較2021年減少不少,也反映遠距醫療投資力道衰退。

表1 2022年針對醫療院所與居家醫療提供解決方案的鉅額投資案件

|

公司名稱 |

國別 |

募資日期 |

募資 階段 |

募資金額(億美元) |

簡要描述 |

2022年新晉獨角獸 |

|

醫療院所臨床與非臨床流程優化(2B) |

|

|||||

|

TigerConnect |

美國 |

2022/1/11 |

PE輪 |

3.00 |

醫療機構臨床溝通解决方案提供商 |

|

|

Biofourmis |

美國 |

2022/4/26 |

D輪 |

3.00 |

數位療法和AI遠端患者監控系統 |

v |

|

Cleerly |

美國 |

2022/7/25 |

C輪 |

2.23 |

AI輔助心臟病診斷評估公司 |

|

|

Reify Health |

美國 |

2022/4/21 |

D輪 |

2.20 |

臨床試驗生態系統解決方案供應商 |

|

|

Komodo Health |

美國 |

2022/12/13 |

未揭露 |

2.00 |

健康醫療大數據分析平臺 |

|

|

ConcertAI |

美國 |

2022/3/29 |

C輪 |

1.50 |

AI SaaS臨床試驗解決方案(RWD) |

v |

|

Verana Health |

美國 |

2022/1/14 |

E輪 |

1.50 |

醫療大數據服務商 |

|

|

Wheel |

美國 |

2022/1/19 |

C輪 |

1.50 |

開發與提供虛擬護理服務所需的工具 |

v |

|

Clarify Health Solutions |

美國 |

2022/4/5 |

D輪 |

1.50 |

醫療大數據整合分析平臺 |

v |

|

Iterative Scopes |

美國 |

2022/1/19 |

B輪 |

1.50 |

AI影像輔助腸胃道疾病輔助診斷 |

|

|

BostonGene |

美國 |

2022/4/6 |

B輪 |

1.50 |

利用AI/ML和/或數據協助診斷分析 |

v |

|

UpStream Care |

美國 |

2022/12/1 |

B輪 |

1.40 |

為基層醫療機構提供技術與支援服務 |

|

|

Aledade |

美國 |

2022/6/6 |

E輪 |

1.23 |

為基層醫療保健醫師提供IT服務與數據分析 |

|

|

IntelyCare |

美國 |

2022/4/6 |

C輪 |

1.15 |

醫療機構護理人員招聘平臺 |

V |

|

Aidoc |

以色列 |

2022/6/16 |

D輪 |

1.10 |

為醫療機構提供AI醫療影像診斷與行政分類平臺 |

|

|

Scipher Medicine |

美國 |

2022/2/24 |

D輪 |

1.10 |

藥物反應檢測平臺 |

|

|

MindMaze |

瑞士 |

2022/2/17 |

未揭露 |

1.05 |

提供醫院以數位遊戲為病患進行神經復健治療 |

|

|

Nomad Health |

美國 |

2022/6/27 |

未揭露 |

1.05 |

臨時臨床工作線上媒合平臺 |

|

|

Tempus |

美國 |

2022/10/20 |

未揭露 |

1.00 |

分子診斷和臨床資料庫及AI分析 |

|

|

Viz |

美國 |

2022/4/7 |

D輪 |

1.00 |

AI輔助心血管疾病診斷平臺 |

v |

|

居家醫療護理服務(2C) |

|

|||||

|

Doctolib |

法國 |

2022/3/15 |

F輪 |

5.48 |

線上醫生預約與遠距醫療平臺 |

|

|

DispatchHealth |

美國 |

2022/11/15 |

未揭露 |

3.30 |

行動O2O醫療提供商提供醫生上門出診服務 |

|

|

Lyra Health |

美國 |

2022/1/19 |

F輪 |

2.35 |

線上心理治療平臺 |

|

|

Transcarent |

美國 |

2022/1/11 |

C輪 |

2.00 |

健康醫療服務平臺提供商 |

v |

|

Alto Pharmacy |

美國 |

2022/1/27 |

E輪 |

2.00 |

線上藥局提供到府送藥服務 |

|

|

Cera |

英國 |

2022/8/4 |

未揭露 |

1.94 |

AI驅動O2O居家護理平臺 |

|

|

Omada Health |

美國 |

2022/2/23 |

E輪 |

1.92 |

虛擬慢性病護理管理平臺 |

v |

|

A Place for Mom |

美國 |

2022/1/24 |

PE輪 |

1.75 |

老年族群醫療護理線上服務平臺 |

|

|

Kry |

瑞典 |

2022/7/21 |

未揭露 |

1.60 |

遠距醫療平臺 |

|

|

Ro |

美國 |

2022/2/15 |

未揭露 |

1.50 |

遠端醫療和線上送藥公司 |

|

|

CareBridge |

美國 |

2022/6/8 |

未揭露 |

1.40 |

居家醫療護理服務供應商 |

v |

|

Alma |

美國 |

2022/8/25 |

D輪 |

1.30 |

線上心理健康平臺 |

|

|

MediBuddy |

印度 |

2022/2/21 |

C輪 |

1.25 |

遠距醫療提供商 |

|

|

NexHealth |

美國 |

2022/4/21 |

C輪 |

1.25 |

數位化患者體驗平臺 |

v |

|

Medically Home |

美國 |

2022/1/10 |

未揭露 |

1.10 |

居家醫療護理解决方案 |

|

|

Brightline |

美國 |

2022/3/29 |

C輪 |

1.05 |

兒童心理健康護理平臺 |

|

資料來源:Crunchbase、CB Insights,台經院整理(2023.01)。

《重點十》2022年健康醫療前十大投資案件,新銳Altos Labs以30億美元創下生醫領域史上最大募資案件

2022年健康醫療領域投資金額前十大案件共有11家,入榜門檻為3.5億美元。最大的一筆為新銳Altos Labs,在2022年1月宣布獲得由亞馬遜創辦人貝佐斯與ARCH Venture Partners投資的30億美元,創下生物醫藥領域史上單筆最大募資的記錄,其目標是開發誘導多能幹細胞(Induced pluripotent stem cel,iPSC)的專用細胞療法,延緩或逆轉人類衰老過程的延壽療法。該公司成立時間不長,揭露的相關資訊並不多,尚無法提供深入介紹。

第二大是Alphabet旗下醫療健康子公司Verily,於公司輪中獲10億美元新投資,銀湖資本領投,將用於擴展其精準醫療計畫,包括真實世界數據生成及醫療數據平臺、研究和護理及相應的基礎技術等。

第三大為專注於基因療法、細胞療法,病毒載體,疫苗、蛋白質、抗體等最新的CDMO廠Resilience,在2022年6月宣布完成6.25億美元D輪募資,是2022年細胞與基因療法甚至是CDMO業務中最大一筆投資。累計自2020年成立以來,Resilience已籌集了超過20億美元的股權投資。值得一提的是旅美生技產業大老楊育民(前羅氏全球技術營運總裁)是Resilience共同創辦人暨副董事長。他在2021年8月30日在行政院生技產業策略諮議委員會議(BTC)也建議臺灣可以投入細胞醫療產品製程製造技術和檢測技術平臺的開發,切入創新的精準醫療。

第四大投資案是投向高通量、平價基因定序新創Ultima Genomics的6億美元,該公司利用深度學習(deep learning)開發能大規模的變種基因體辨識系統,希望能提供更具成本效益的個人疾病診斷與風險預測。

第五大是法國線上醫生預約平臺Doctolib在2022年3月宣布完成5億歐元(約合5.48億美元)F輪募資,投後估值為58億歐元,成為法國最有價值的獨角獸企業。

第六大投資案是Eikon Therapeutics,是一間位於加州的藥物研發公司,利用獲得諾貝爾獎的「超高解析度螢光顯微技術」(super-resolved fluorescence microscopy),結合生物學、化學、工程和自動領域的最新成果來開發新療法。Eikon追蹤和測量活細胞中單個蛋白質的即時運動,從而增加對疾病生物學的理解,以發現新治療方法。Eikon在2022年1月完成5.178億美元的B輪募資,目前已累計籌集了超過6.68億美元。

第七大投資案為Physician Partners,為基層保健醫師團體,在各地區提供基礎醫療保健的服務,2022年2月獲得5億美元的投資。

第八大為亞洲心血管專科醫療服務品牌香港亞洲醫療集團,在2022年2月完成4億美元D輪募資,本輪募資由碧桂園創投、春華資本領投。

第九名為美國iFIT Health & Fitness,是線上健身和互動內容領域的全球領導者,擁有廣泛的iFIT ®和Sweat ®串流媒體平臺產品組合,以及具高度創新健身器材品牌NordicTrack ®和Proform ®。iFIT在2022年2月28日宣布獲得3.55億美元投資,由專注於健身領域的私募基金L Catterton領投。

最後是獲投金額為3.5億美元同列第十名的二家新創,分別是為Center for Breakthrough Medicines從事細胞、基因療法提供CDMO服務;Areteia Therapeutics專注於治療嗜酸性粒細胞引起的哮喘藥物研發。

《結語與展望》

綜覽上述分析後,我們為2022年健康醫療產業的投資或募資概況下了「低迷、艱難、不確定性」的關鍵詞。2020年起COVID-19疫情驅動健康醫療產業快速創新和強勁需求紅利後,到2022年因各種經濟和地緣政治因素疊加影響,經濟與金融市場瞬間風雲變色,讓全球健康醫療產業新創企業在業務與募資上遭遇嚴酷挑戰。從健康醫療產業幾個次領域的投資交易量暴跌,回落到大流行前水準的情況,清楚地看出投資人做出因應,就是朝早期規模較小的投資案件移動,不再瘋狂搶投即將IPO的後期募資案件。

展望2023年,雖年初通膨問題有緩解的跡象,但對資金流動性可能依舊不容樂觀。投資人處於兩難局面,一方面,對迫在眉睫的全球經濟衰退充滿焦慮;另一方面,對次世代創新療法與相關技術的新投資和收購交易充滿預期,畢竟基於創新醫療題材與醫療長期剛性需求特性,讓健康醫療領域的投資兼具成長與防禦特性,對投資人仍具有相當的吸引力。因此,預期2023年規模較小或是早期階段具創新潛力案件的投資與收購會越來越多。我們從KPMG最新的《2023健康醫療與生命科學投資展望》報告也可看到類似的結論,如60%的受訪者預計2023的收購交易數量將超過2022年,在生物製藥領域,64%的投資者表示在2023年收購目標是處於早期階段創新資產,但另有70%投資人表示將尋求處於後期階段、風險較低的目標。超過一半的醫療器械投資者表示,基於聯邦貿易委員會(FTC)對反托拉斯政策轉趨強硬態度,更關注資產交易,並有近十分之四的投資者關注規模較小的收購或固定交易。

從投資趨向早期與小規模的變化,代表投資機構開始變得更加謹慎和理性,主動求變向「早」走,更多地關注技術本身。對投資標的選擇標準將從前兩年的百花齊放快速過渡到精挑細選,強調新創是否具有扎實的創新性,是否位於細分領域前三名,是否有機會做到全球first-in-class或至少best-in-class的水準,因為唯有如此,才不會被一股又一股的資本寒風將泡沫一一吹破。

另一方面,對於健康醫療領域的新創而言,在2023年依舊充滿著不確定性因素的大環境下,除了求生存外,更需以「小步快跑」的節奏前進,除了管控好現金流量,將其運用到最重要的環節上,更要抓住一切機會,儘可能地儘早拿到足夠的資金來優化技術和産品,加速將研發進度推動到關鍵的業務里程碑,提升企業抵抗風險的能力,不要拘泥於純粹的估值提升,才能在新的一年掌握脫穎而出的機會。

參考資料

- “Global Biopharma Reistone Raises Nearly USD 100 million in Series A”, EqualOcean, May 9, 2022, https://reurl.cc/QW0VpM

- “Seismic Therapeutic Launches with $101M in Series A Financing”, FinSMES, February 9, 2022, https://reurl.cc/WqjO6e

- “Tessa Therapeutics Completes US$126 Million Financing Led by Polaris Partners”, BioSpace, Jun 9, 2022, https://reurl.cc/lZ8aDv

- “Upstream Bio Launches with $200M Series A Financing to Advance Novel Therapeutics for Allergic and Inflammatory Diseases”, Business Wire, Jun 2, 2022, https://reurl.cc/deRqX6

- Alex Keown, “Triana Raises $110M to Solve Undruggable Cancer Targets with Molecular Glue”, BioSpace, Apr 07, 2022, https://reurl.cc/eWqkqW

- CB Insights, “State of Digital Health 2022 Report”, January 24, 2023, https://reurl.cc/06VMGo

- Hannah Chudleigh, “Septerna Will Take $100M to Unlock Previously Inaccessible GPCRs”, BioSpace, Jan 27, 2022, https://reurl.cc/aaQx3l

- Keerthi Vedantam, “Human Immunology Biosciences Launches With $120M”, Crunchbase News, Nov 2, 2022, https://reurl.cc/NG3NL9

- Keerthi Vedantam, “IDRx Emerges From Stealth With $122M To Tackle Cancer”, Crunchbase News, Aug 2, 2022, https://reurl.cc/pZ7Kpa

- KPMG, “2023 Healthcare and Life Sciences Investment Outlook”, https://reurl.cc/KXydRp

- Silicon Valley Bank, “Healthcare Investments and Exits | Annual Report 2022”, January 6, 2023, https://reurl.cc/lZEKKA

- Startup Health Insights, “StartUp Health Insights – 2022 Year-End Report”, https://reurl.cc/AyEvo3

- Tristan Manalac, “Capstan Therapeutics Launches with $165M for Precise in Vivo Cell Engineering”, BioSpace, Sep 14, 2022, https://reurl.cc/GX7GDG

- 李妍潔,「楊育民談疫後生技,盼台灣成為世界生醫樞紐」,台灣產業創生平台,2021/09/23,https://reurl.cc/VRGbq6

- 「分子膠新銳A輪融資1.1億美元,目標是開發突破性抗癌藥物」,醫藥魔方,2022-04-12,https://reurl.cc/x1d3MN

- 冶凡,「Septerna:GPCR藥物研發顛覆者,諾獎得主的下一程」,醫藥魔方,2022-04-29,https://reurl.cc/4XkY6D

- 「融資9.5億打造中國的"Flagship",多瑪醫藥做産業孵化創新」,多瑪醫藥科技公司新聞稿,2022-07-14,https://reurl.cc/mZakLM

- 焦渤雯,「Areteia獲3.5億美元融資,推進哮喘藥物的臨床試驗」,2022-07-15,36氪,https://reurl.cc/vmrK0A

- 張丹鳳,「勤業眾信:迎向2023 七大關鍵助生命科技產業嶄頭角」,DIGITIMES,2022-07-29,https://reurl.cc/AyE6V3

- 「2022年全球AI製藥融資TOP10」,醫藥魔方産業資訊,2022/12/28,https://reurl.cc/7jOlD9

- 動脈橙、蛋殼研究院,「2022年全球醫療健康產業資本報告」,動脈網,2023-01-14,https://reurl.cc/VRGb9Z

- 「與13家一線投資機構對話,2023年的醫療投資邏輯齊了」,動脈網,2023-02-03,https://reurl.cc/DXN80R

- 「TauRx 在公布第3期 LUCIDITY Topline 結果後宣布追加投資 1.19 億美元」,TauRx新聞稿,https://reurl.cc/QW0aK2