【股權募資亮點觀測】資本狂歡派對結束!2022年鉅額投資大退潮

歷經2021年火熱的投資狂歡派對後,萬萬想不到2022年迎來金融市場史上大動盪年,資金大幅撤離低流動性風險投資市場,讓早期投資人與新創企業一夕間進入狂歡豪飲後的「宿醉頭痛」期。在投資大幅減少、股權變現機會少之又少、估值下調及裁員和業務被迫轉型等多重衝擊下,新創企業的創辦人和投資者都傷痕累累,加上加密幣交易所頻傳倒閉事件,更讓國際知名創投機構血本無歸。然而2022年的鉅額投資表現也非全然黯淡無光,在全球2050年淨零排放的目標共識下,帶動能源領域的投資逆勢成長,成為2022年耀眼的一道曙光。想深入了解2022年全球鉅額投資的遽變嗎?本文將從六個重點解析2022年全球鉅額交易輪廓與趨勢轉變,以及值得關注的領域發展趨勢及鉅額投資案件。

《重點一》2021年資本狂歡派對結束,資金大撤退,2022年Pre-IPO鉅額投資交易大幅衰退

2021年低利環境導致市場資金滿溢,加上股市頻創新高,為快速獲得更高的投資報酬率,吸引許多非典型科技投資者(如家族辦公室、避險基金、共同基金等)挾帶大量資金進入私募市場。早期風險性投資市場的主角-創投機構,也積極加入募資的行列,2021年全球逾1,400支的創投基金完成募資作業,備妥超過2,000億美元銀彈與對沖基金和私募機構競逐優質投資對象,也讓2021全年早期投資市場迎來史上的投資新高。

在歷經2021年投資高度活躍的狂歡派對後,2022年的投資市場卻像是狂歡豪飲後的「宿醉頭痛」期,全球金融市場經歷大幅動盪,年初時股市猶在樂觀的氣氛中創下歷史新高,2月卻因爆發俄烏戰爭,打亂全球原物料供應,使通膨危機雪上加霜。隨著通膨壓力升至數十年來的最高峰,各國央行紛紛開始啟動貨幣緊縮政策,迫使美國聯準會(FED)與歐洲央行必須多次採取一次升息三碼的積極行動。在市場流動性漸趨緊張下,風險性資產遭到投資人大量拋售,股市在連續下跌三季後雖然在第四季止跌反彈,但最終仍寫下自2008年金融風暴以來最差的年度表現。

過去享有高本益比的大型成長股與科技股之估值被迫下修,2022年S&P 500指數與NASDAQ指數跌幅分別來到19.44%與33.10%,創下自2008年以來的最差年度表現。但道瓊工業指數則在能源股大漲的挹注下與景氣循環股在第四季的反彈助攻,使該指數跌幅得以收斂,僅出現8.7%的個位數跌幅。歐洲股市則是以金融、能源、工業等傳產股為主,使得歐股的修正壓力較美股相對較為溫和,歐洲三大指數中的德國DAX指數與法國CAC40指數在2022年分別下跌12.35%、9.50%,至於英國富時100指數更是在能源、製藥、金融、消費股上漲的支撐下,逆勢抗跌,全年小幅上揚0.91%(晨星年報,2023)。亞洲各國股市在2022年漲跌互見,受到FED大幅升息的影響,亞洲國家的低利率環境對國際熱錢的吸引力下降,資金大舉回流美國或是把亞股當做最佳提款機,亞洲主要股市中的日經2215指數(-9.37%)、台股加權指數(-22.4%)、香港恆生指數(-15.46%)、韓國綜合指數(-24.91%)、深圳股市(-25.85%)、上海股市(-15.13%)均下跌,僅東南亞市場在估值原本就偏低的情況下展現抗跌走勢。

2022年全球公開股市上演震盪走跌戲碼,一級私募市場的投資更是毫無懸念一路下滑。根據Crunchbase分析,2022年全球VC投資(也包含成長股權投資,Growth equity)達到4,450億美元,比2021年的6,810億美元萎縮了35%。由於近二年VC可投資的資金水位(俗稱的Dry Powder)處於歷史高點,儘管2022年投資放緩,但仍較2020年3,420億美元多投出1,000億美元資金。

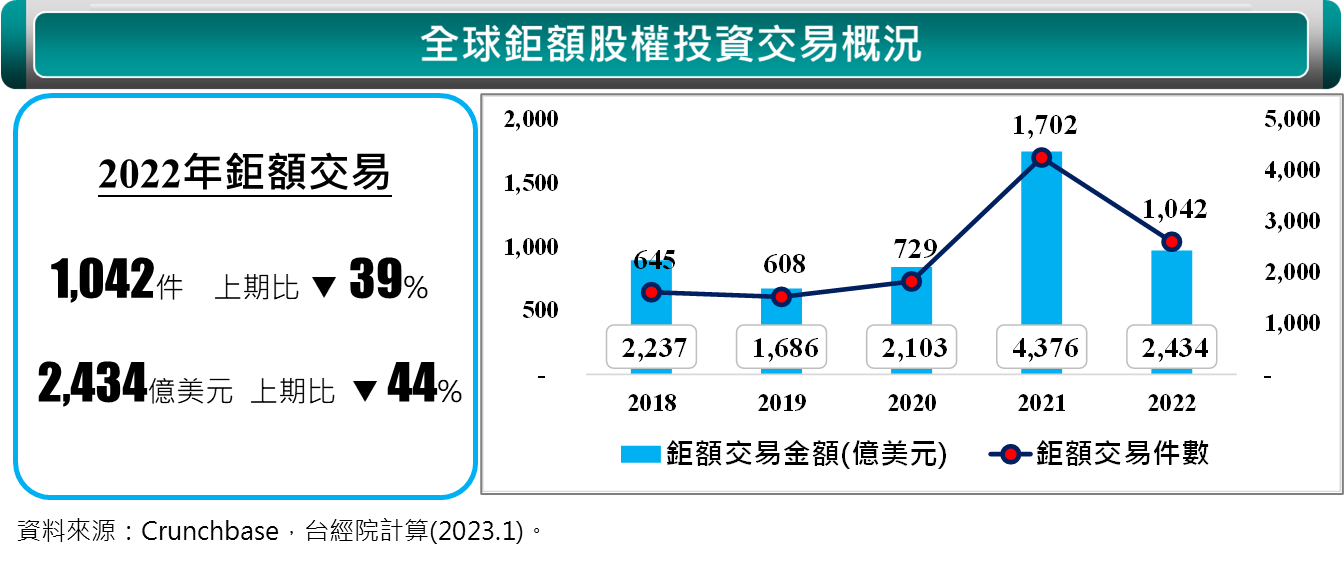

同樣地,本研究利用Crunchbase投資數據,盤點全球鉅額投資交易(Pre-IPO單筆金額超過1億美元的股權投資),發現2020年起為因應疫情的衝擊,主要國家央行急降息和貨幣寬鬆政策,激發資金行情,帶動2021年早期私募市場的鉅額投資飆升,交易件數與金額均倍增,並雙雙改寫歷史新高紀錄。2022年因戰爭、高通膨、貨幣緊縮、需求衰退形成的完美風暴席捲全球,引發資金大出逃, 全年鉅額投資交易為1,042件,較2021年減少39%,整體鉅額投資交易金額為2,434億美元,跌幅更高達44% 。

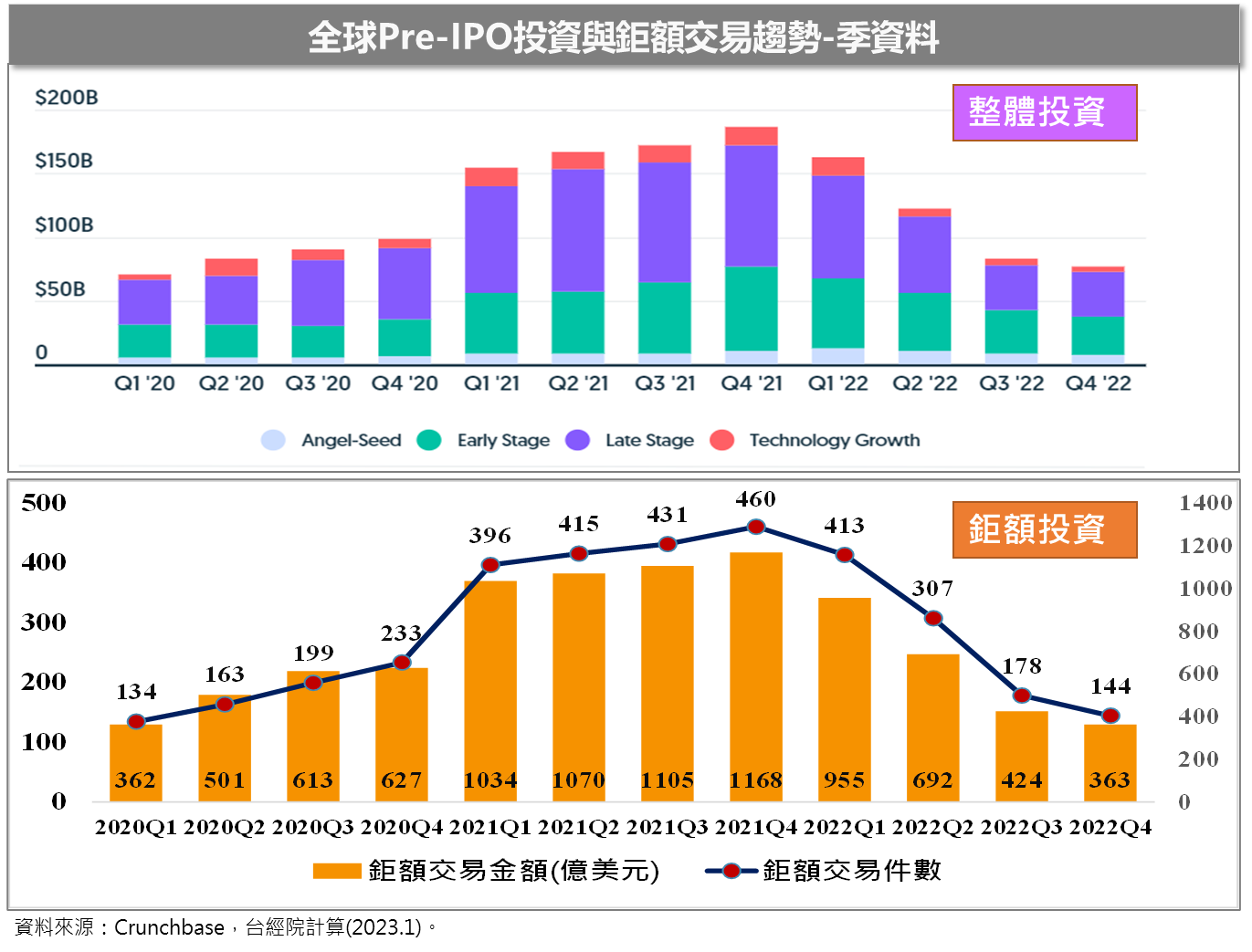

鉅額交易左右整體VC投資走勢,從季投資圖中可看到兩者亦步亦趨。在2021年每月鉅額件數破百件已成稀鬆平常的事了,但2022年5月起就跌破百件,並一路下滑。從季資料來看,衰退的程度更為明顯,除第一季鉅額投資件數仍可維持400件以上的水準,但投資金額規模已出現頹勢,後面三季的鉅額投資更是一路溜滑梯似降溫,到第四季已回到2020年第一季的水準。

《重點二》因股市重挫,IPO出場不振,2022年後期階段鉅額投資縮水,占比萎縮最多

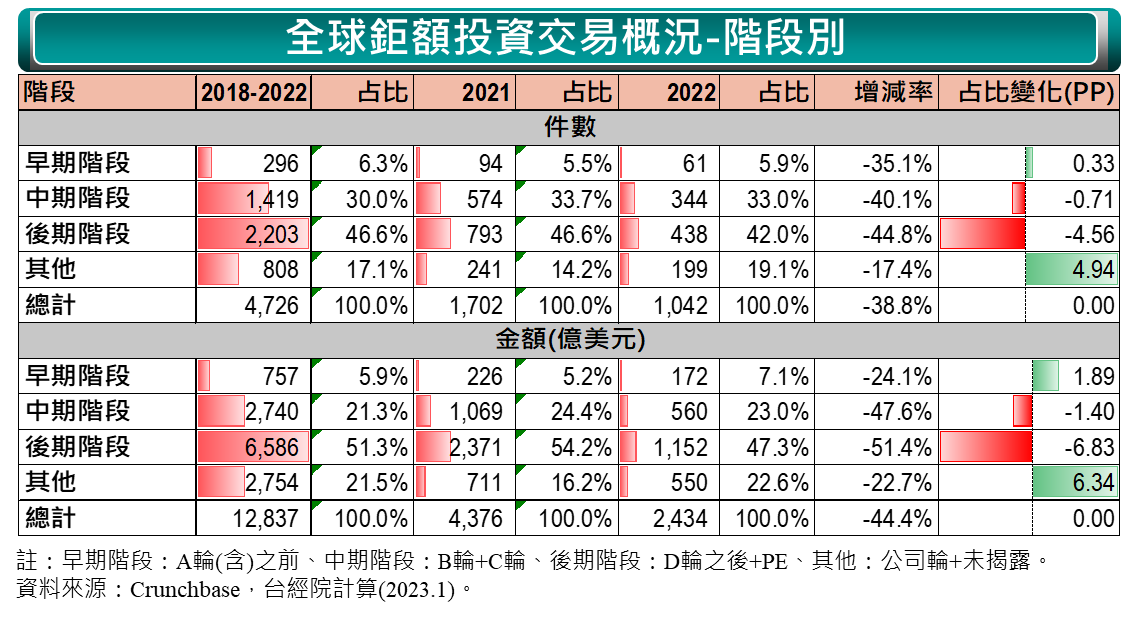

2022年資本寒冬與股市重挫,IPO出場不振,投資人對後期階段投資轉趨保守,占比下降最多。在2022年收錄的1,041件鉅額交易的投資階段分布中,後期階段件數占比較2021年減少4.56個百分點,金額占比相較於2021年更是減少6.83個百分點。由於疫情期間,寬鬆貨幣政策造成資金溢流現象,在低利尋息效應下,過去非傳統投資人(如另類資產投資人、以併購為主大型私募股群基金與部分對沖基金投資人)夾著龐大資金鎖定容易出場的後期階段募資之案件。在2022年為抑制通膨,主要國家政府紛紛升息,造成全球股市大跌,IPO家數大幅減少,促使這些非傳統投資人重新調整投資策略,大量資金轉出流動性較差的早期私募市場,也是導致後期階段鉅額投資減少的主因之一。相對地,2022年早期階段鉅額投資件數雖較2021年減少,但跌幅相對中期與後期階段小,使得鉅額投資件數占比上升,此也意味投資人開始重新調整策略,往早期階段部署,尋找與投資一些尚在早期募資階段的優質潛力的案件。

《重點三》2022年鉅額投資規模下滑,降至近七年最低

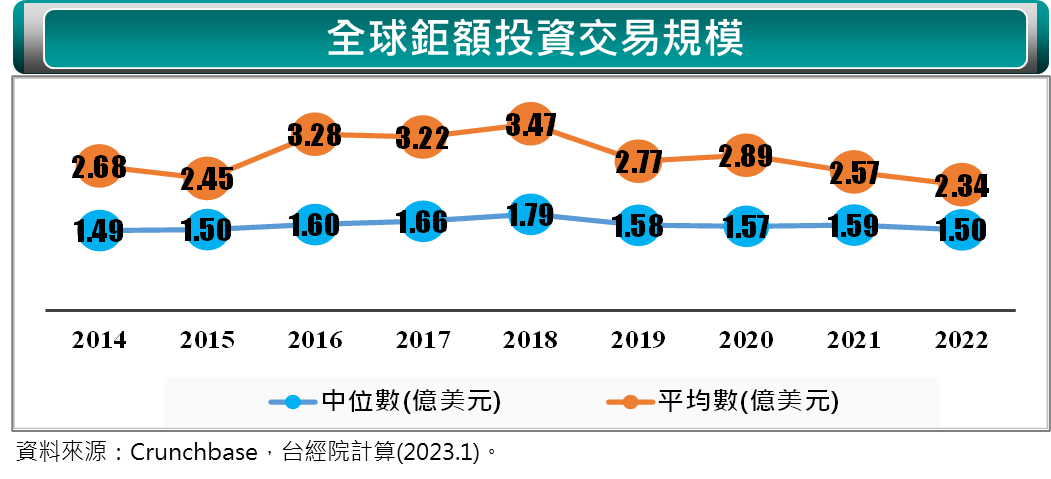

2022年鉅額投資平均規模(2.34億美元)與交易中位數(1.5億美元)不僅低於2021年,也是2016年以來的最低點。以單筆投資金額在15億美元的投資件數而言,2022年僅有11件,不僅低於2020年的18件、2021年的24件,也是近五年最少的一年,顯示2022年資金從風險性投資市場撤離,加上股市不振,新創紛紛延後IPO計畫時程,使得投資人對大規模的鉅額投資案件轉為謹慎小心,造成2022年鉅額交易與整體VC投資金額大幅下降。

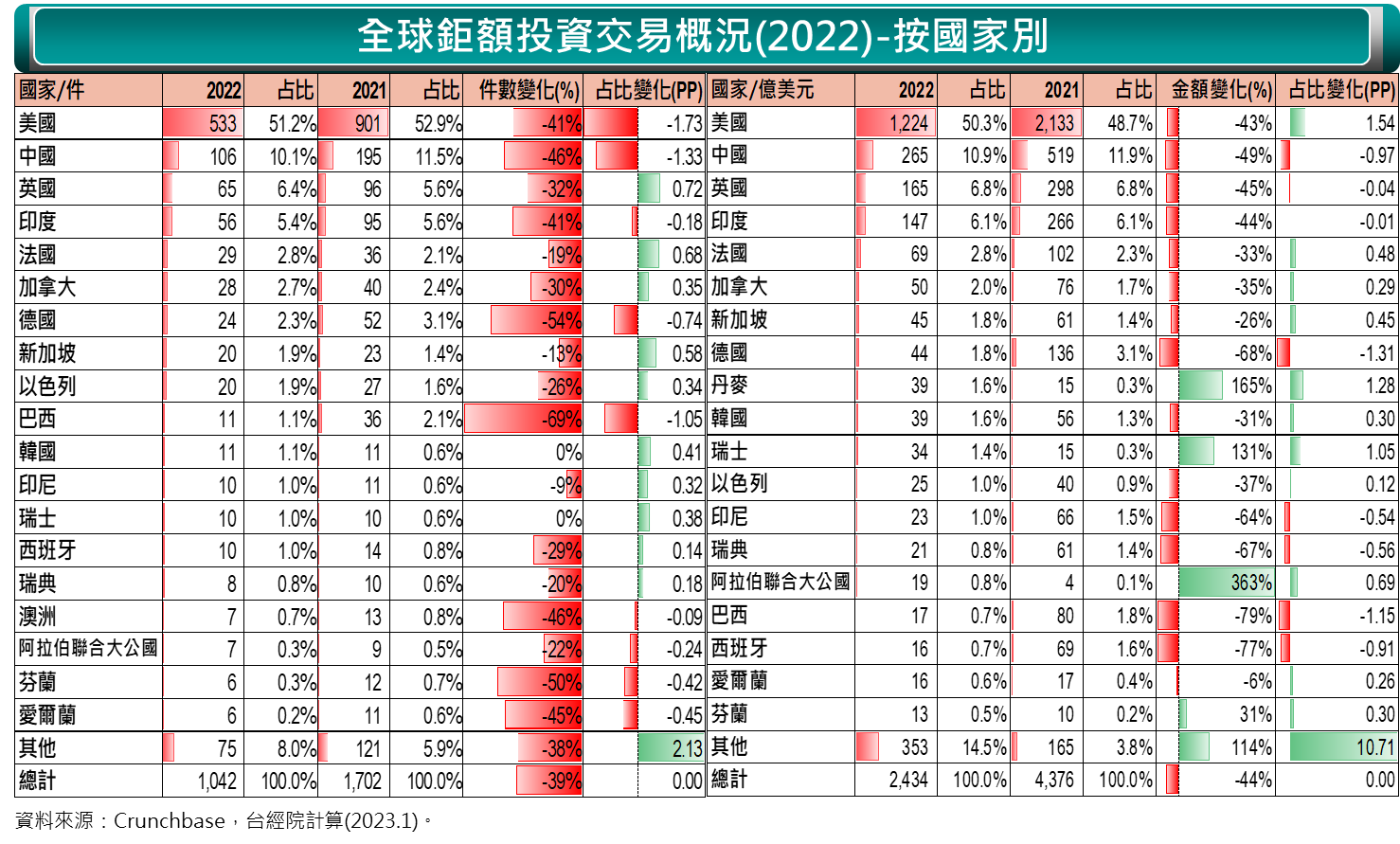

《重點四》2022年前五大鉅額投資國家為美、中、英、印、法,美國拿下半壁江山

2022年全球鉅額交易前十大國家中,美國仍為投資人重金投資的地區,全年鉅額投資件數為533件,拿下51%占比。中國以106件排名第二,占比10%。其次依序為英國、印度、法國、加拿大、德國、新加坡、以色列、巴西、韓國。在鉅額件數前十大中,僅有韓國件數與2021年持平,其他國家皆呈下滑趨勢,其中以巴西與德國跌幅分別逾六成與五成。在鉅額投資金額方面,2022年前五大國家為美、中、英、印、法,美國在件數與金額雙雙掄元,兩者占比逾50%。 值得關注的是2022年鉅額投資金額前十大國家中,丹麥是唯一鉅額投資金額超過2021年者,主要是因丹麥能源交易商Danske Commodities在2022年獲得37億美元投資,也是該年度鉅額投資的首位。另外,雖大部分的國家在2022年鉅額投資件數與金額呈現下跌,但英、加、法、星、以、韓等鉅額交易件數與金額相對抗跌,2022年占比較2021年上升。

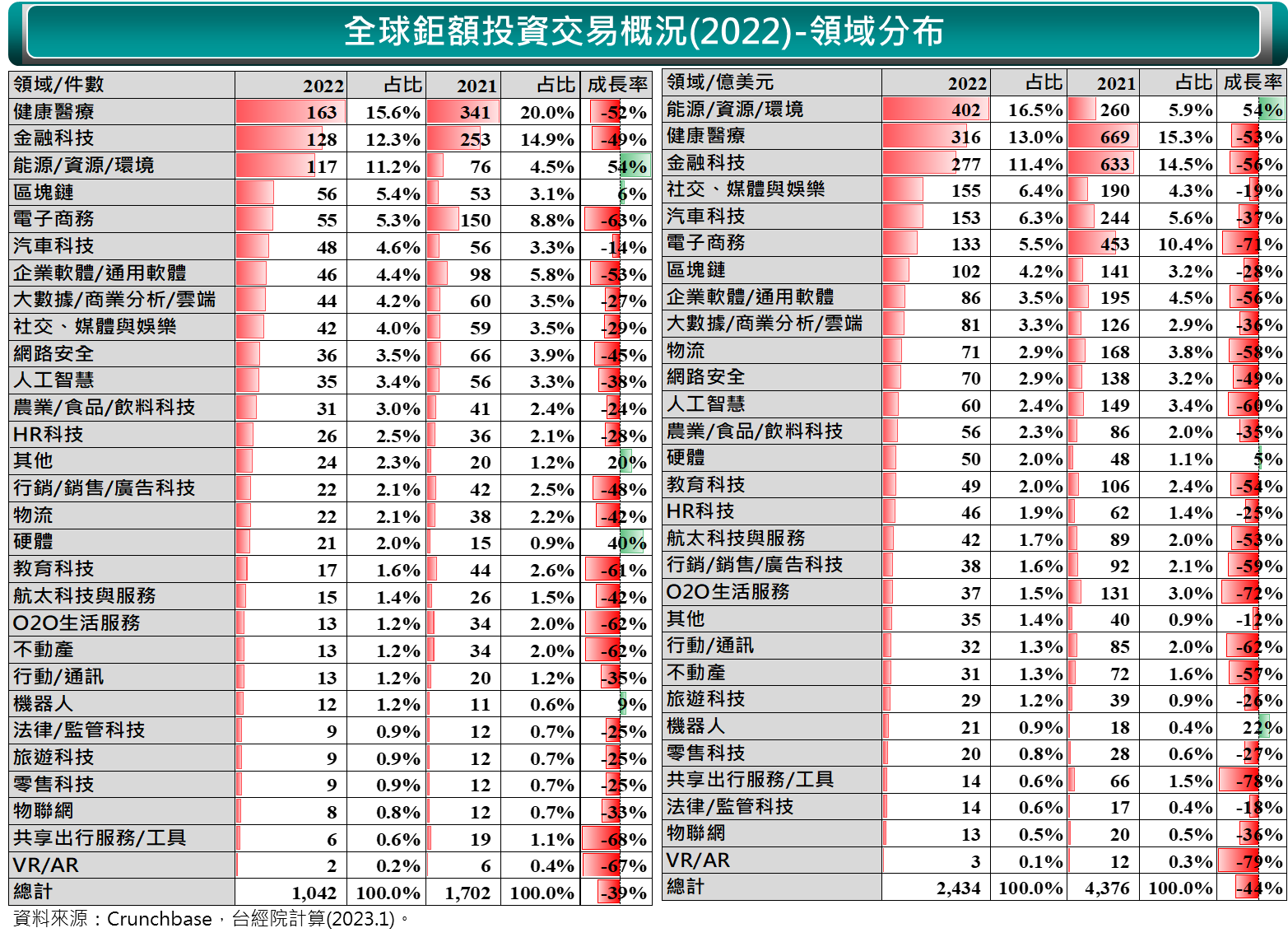

《重點五》2022年鉅額投資前三大領域分別為能源/資源/環境、健康醫療與金融科技

不同於過去幾年,2022年全球鉅額投資的領域分布出現了一些轉變,就件數方面,健康醫療榮獲鉅額交易件數冠軍,亞軍為金融科技,而能源/資源/環境在2022年異軍突起,排名從2021年的第五名揚升至2022年第三名。另外,NFT與Metaverse話題不斷,2022年區塊鏈鉅額投資升溫,投資件數成長6%,排名也由第11名上升至第四名;2021排名第三的電子商務在2022年則因疫情紅利稀釋,落居第五名。若比較2022年鉅額投資件數變化,僅有能源/資源/環境、區塊鏈、其他、硬體、機器人逆勢成長。

在鉅額投資金額方面,2022年整體鉅額投資金衰退44%,但能源/資源/環境、硬體、機器人逆勢成長,尤其是能源/資源/環境成長率高達54%,以402億美元奪冠,排名由2021年第四名躍升至第一,讓2021年冠、亞軍的健康醫療與金融科技各退一名。社交、媒體與娛樂雖鉅額投資件數僅42件,排名件數第九名,卻以155億美元排名投資金額的第4名,主要是拜多筆大型投資案件拉升所賜,包括美國熱門遊戲開發商Epic Games、音樂出版商Primary Wave分別獲得20億美元重金投資,以及美國電影製片公司Legendary Entertainment完成7.6億美元募資。另外,印度廣播娛樂頻道Viacom18 Digital Ventures獲得19.7億美元投資、號稱「印度版今日頭條」的印度本地新聞媒體平臺VerSe Innovation,完成J輪8.05億美元的投資。2022年鉅額投資金額第五名為資本密集的汽車科技,在中國政府全力支持新能源車的政策下,中國起車科技出現多達17筆鉅額交易,領先美國的16筆,最大一筆投資是來自中國廣州汽車集團(GAC)旗下的電動汽車公司廣汽埃安(GAC Aion),獲得高達25億美元的投資,推升汽車科技領域的鉅額投資總金額。

1.淨零碳排與ESG議題助陣,能源/資源/環境成為投資新顯學,再生能源、儲能電池、新一代核能、碳捕捉與轉化、綠色氫能等次領域獲得投資人青睞

2050年實現淨零碳排已成為全球130多個國家以及各大企業永續發展目標,以ESG(環境、社會、治理)為發展主軸,不僅各國政府相繼推出ESG發展政策支持發展,各企業、新創也爭相投入因應氣候變遷及減少碳排放的研發,國際投資人亦已揭開投資序幕,來達成其邁向ESG企業所設定的目標。在2050年達成淨零碳排的目標共識下,未來勢必要減少石化燃料等威脅氣候的能源使用量,進而大幅提升潔淨能源的需求比重,這些需求涵蓋太陽能光電、低風速陸上與離岸風電、氫能、電解槽、長時儲能、智慧電網與電動車充點基礎設,期望透過潔淨能源解決方案來推動整個能源產業價值鏈實現溫室氣體淨零排放的目標。因此,ESG相關的能源/資源/環境領域,成為投資顯學。2022年能源/資源/環境領域鉅額投資交易為117件、402億美元,分別較2021年成長54%,即便遭逢資本寒冬,但仍難擋能源/資源/環境領域的吸金魅力。

2022年能源/資源/環境領域的鉅額投資呈現多點開花的格局,值得關注的趨勢與案例如下:

- 加速能源轉型,資金押注再生能源來擴大供給量:美國Invenergy是全球最大的再生能源業者之一,主要提供風力發電、太陽能發電、儲存、天然氣與淨水解決方案,獲得黑石領投的30億美元。另外,美國太陽能開發商Silicon Ranch與Intersect Power分別獲得7.75億美元、7.5億美元;愛爾蘭風電、太陽能開發商Mainstream Renewable Power宣布獲得6.33億美元、美國Longroad Energy專注風力、太陽能及儲能開發、運營、服務,獲投5億美元。

- 全球儲能市場飆速,電池與儲能喚起熱錢湧入:鋰電池矽陽極材料商Sila Nanotechnologies完成F輪5.9億美元募資;前身是中國長城汽車動力電池事業部的蜂巢能源科技公司(Svolt Energy Technology)獲得15.8億美元投資,押注的產品及技術路線為無鈷正極材料技術,目前已研發出大陸國內首批20Ah級硫系全固態原型電芯,該系列電芯能量密度達350-400Wh/kg,顯著高於市場現有主流電芯產品。另外,新型存能系統-鐵空氣電池研發商Form Energy繼2021年完成D輪2.4億美元募資後,2022年再接再厲又獲得E輪4.5億美元的投資。「鐵空氣電池」係藉由「鐵的可逆氧化」發揮機能性。Form Energy的「鐵空氣電池」最長可供應100小時的電力,而成本不到鋰離子電池的10分之1。Form Energy在2022年12月宣布將在西維吉尼亞州建造其首家鐵空氣電池工廠,有望在2024年規模商業化。

- 碳捕捉、利用與封存(簡稱CUSS)為當前有效的減碳作法,異軍突起成為投資新寵兒:CCUS雖很早就開始研發,但過去新創較少涉入該領域,因此,鉅額投資件數相當少。但隨著淨零碳排的目標共識確立後,碳捕捉為當前最直接有效的減碳作法之一,從2021~2022年起鉅額投資件數明顯增加,顯示投資持續加溫。2022年值得關注的鉅額投資,包括瑞士碳捕捉公司Climeworks完成了6.5億美元募資,在冰島經營全球最大碳捕捉工廠;美國Summit Carbon Solutions獲得3億美元PE輪資金、印度Carbon Clean Solutions完成1.49億美元C輪募資。另外,美國合成生物學碳捕捉與轉化公司LanzaTech,利用「氣體發酵技術」實現碳捕捉回收再利用公司,LanzaTech獲得Brookfield Renewable提供的5億美元資金。

- 綠色氫能在政策支持下,躍上投資舞台:因應2050全球淨零趨勢,「綠氫」(green hydrogen)以不使用石化燃料能源的生產,被視為邁進碳中和(carbon-neutrality)的不可或缺環節,估計2050年對綠色氫能及其衍生物的需求預計將成長十倍,引起政府、企業與投資人爭相投資。其中德國綠色氫能投資平臺Hy2gen專注於電解生産綠色氫及其衍生物,目前規劃建購項目有880MW、開發項目達12GW。2022年2月完成了一輪2億歐元(約合2.27億美元)的投資,此為目前以綠色氫能為重點的私募早期資金中最大的一筆募資。此外,美國Electric Hydrogen獲得1.98億美元投資,則是利用電解槽技術進行大規模電解水製氫。

- 新一代核能發展出現重大突破,人類朝向零碳排的能源「聖杯」之路又邁進一步:現階段的太陽能、風能都有「看天吃飯」的侷限性,而勉強被歐盟認列為綠能的核能與天然氣,也都有明顯的缺陷。若核融合技術可以成為再生能源的主力,對於潔淨電力的進展絕對是大大加分。2022年12月13日美國能源部部長宣布加州勞倫斯利佛摩國家實驗室核融合反應實驗首次出現「淨能量增益」重大突破,可望減緩全球暖化危機。雖然距離發電商轉恐要數十年,但也代表人類往零碳排的能源「聖杯」之路又邁進一步。致力於新一代核能的新創中,2022年中最值得關注是微軟創辦人比爾蓋茲創立的第四代的小型模組化核能開發公司泰拉能源(TerraPower),採用一種行波反應爐(TWR)小型模組化核反應爐,在2022年8月獲投7.4億美元。另外,英國核能發電技術新創Newcleo,甫成立於2021年,在當年8月底就完成1.18億美元種子輪投資,在2022年6月再獲得2.58億英鎊的A輪投資。

2.疫情紅利稀釋,健康醫療投資跌跌不休,鉅額投資重回疫情前的水準

受到疫情紅利稀釋的影響,2022年健康醫療鉅額交易從2021年的投資峰頂中下滑,全年健康醫療鉅額投資交易為163件、316億美元,分別較2021年同期減少52%、53%,也低於2020年鉅額投資水準,重回疫情發生前的投資水準。雖然2022年健康醫療所有次領域的鉅額投資交易均呈現大幅萎縮,其中「數位醫療」次領域因疫後生活與就醫習慣逐漸恢復正常,加上新創企業存在「估值過高」的問題,使得2022年數位醫療鉅額投資熱度明顯大幅降溫,鉅額投資件數與金額大減66%與69%。「診斷/工具」次領域鉅額投資件數與金額也縮水57%、50%、「醫療器材」次領域則分別萎縮41%與56%。至於「生物醫藥」次領域仍是2022年健康醫療鉅額投資的主賽道,雖件數與金額也較2021年減少43%、29%,但跌幅優於健康醫療整體平均跌幅(52%、-53%)水準,使得2022年件數與金額占比超過五成以上,且大幅上升。

在2022年健康醫療領域單筆投資金額逾五億美元的七件鉅額投資中,最大的一筆為新銳Altos Labs,在2022年1月宣布獲得由亞馬遜創辦人貝佐斯與ARCH Venture Partners投資的30億美元,其目標是開發誘導多能幹細胞的專用細胞療法,延緩或逆轉人類衰老過程的延壽療法。第二是Alphabet旗下醫療健康子公司Verily於公司輪中獲10億美元新投資,將用於擴展其精準醫療計畫,包括真實世界數據生成及醫療數據平臺、研究和護理及相應的基礎技術等。第三為專注於基因療法、細胞療法,病毒載體,疫苗、蛋白質、抗體等最新的CDMO廠Resilience,在2022年6月宣布完成6.25億美元D輪募資,累計自2020年成立以來,Resilience已籌集了超過20億美元的股權投資。第四大投資案是投向平價基因定序新創Ultima Genomics的6億美元,該公司利用深度學習(deep learning)開發能大規模的變種基因體辨識系統,希望能提供更具成本效益的個人疾病診斷與風險預測。第五大是法國線上醫生預約平臺Doctolib在2022年3月宣布完成5億歐元(約合5.48億美元)F輪募資,投後估值為58億歐元,成為法國最有價值的獨角獸企業。第六大投資案是Eikon Therapeutics,是一間位於加州的藥物研發公司,利用獲得諾貝爾獎的「超高解析度螢光顯微技術」(super-resolved fluorescence microscopy),結合生物學、化學、工程和自動化領域的最新成果來開發新療法。Eikon追蹤和測量活細胞中單個蛋白質的即時運動,從而增加對疾病生物學的理解,以發現新治療方法。Eikon在2022年1月完成5.178億美元的B輪募資,目前已累計籌集了超過6.68億美元。第七大投資案為Physician Partners,為基層保健醫師團體,在各地區提供基礎醫療保健的服務,2022年2月獲得5億美元的投資。

3.2022年金融科技鉅額投資乏力,仍以支付與借貸為鉅額投資的熱門次領域

受到諸多不利的外在總體環境因素影響,2022年金融科技(不含區塊鏈)鉅額投資件數(128件)與金額(277億美元)雙雙較去年下滑49%與56%,分居件數第二、金額第三大領域。2022年金融科技鉅額投資降幅超過整體平均值,顯示一向受投資人青睞的金融科技,在缺乏話題性炒作下,也難逃投資景氣下滑的命運。鉅額投資仍以支付與借貸為主流熱門領域,保險與財富管理次之。在新議題方面,雖在年初連續出現先買後付(BNPL)模式的新創頻頻獲得鉅額投資的消息,但在美國監管機關CFPB啟動對Affirm、Klarna、Afterpay、PayPal以及Zip等BNPL業者的調查後,讓剛燃起的話題火苗一下子就熄火了。

在2022年中有九件超過五億美元的鉅額投資,其中最大一筆是全球財富管理平臺FNZ在2月宣布完成14億美元的私募股權基金投資,由Motive Partners和加拿大退休基金計畫投資委員會領投,投後FNZ的估值超過200億美元。第二大筆的投資是投向全球知名做市商(Market Maker)Citadel Securities,在1月宣布完成11.5億美元投資,由紅杉資本和加密貨幣投資公司Paradigm領投。Citadel Securities成立於2001年,是美國最大的做市商之一,為機構投資者和散戶提供股票、固定收益產品交易的做市服務。第三大為英國倫敦線上支付解決方案提供商Checkout.com在1月完成10億美元D輪募資,該公司表示,新資金將用於三個關鍵領域:在美國市場擴大成長、推出新的市場解決方案以及加強Web3領域的領導地位。第四大為瑞典先買後付巨頭Klarna,獲投8億美元。第五大為智能驅動的保險服務解決方案提供商Acrisure,完成7.25億美元B輪投資。第六大為總部位於倫敦的支付公司SumUp宣布以85億美元估值完成6.24億美元募資;第七大為美國橫跨支付、借貸和加密解決方案的金融科技公司Cross River Bank,完成6.2億美元募資,估值突破30億美元。第八大為法國巴黎數位行動銀行,為中小企業和自由業者提供商務帳戶、帳戶開銷管理等服務的新型數位銀行服務,獲得5.52億美元的D輪投資。第九大是英國人壽保險公司Resolution Life獲得黑石集團5億美元,成為戰略合作夥伴,將在全球壽險和年金領域開展新的封閉式業務交易(closed book transactions),包括再保險。

金融科技之鉅額投資已進入成熟的後期階段,在2022年僅有三筆鉅額投資為A輪的早期投資,分別英國基於收入的企業貸款業務Bloom Group SA,在5月獲得了3億英鎊(約合3.77億美元)的A輪資金;另一家為印度金融借貸平臺Oxyzo,為中小企業提供客製化的信貸解決方案,以幫助其擴大運營、收入和利潤率,其在3月完成2億美元A輪募資。第三家是美國財富管理與諮詢Opto Investments,在9月獲得1.45億美元A輪投資。

4.2022年區塊鏈鉅額投資演出悲喜交雜與大起大落戲碼,投資人椎心泣血

另一個值得關注的領域是經過2018年投資熱潮後的區塊鏈領域,疫情讓各行各業做生意的方法,朝遠距、線上轉變,金錢流動也轉向數位化,區塊鏈上的金融應用,因為去中心化(不受國家、政府控制)、透明公開等特性,讓全球開始更認真看待區塊鏈金融的未來。2022年NFT(非同質化代幣)、Web 3、元宇宙成為全球科技焦點,與之相關的加密貨幣也再度讓市場相當關注。如a16z在2022年5月宣布推出規模達45億美元的第四支加密貨幣基金,資金將用作種子投資與Web3新創公司投資,迄今a16z在加密貨幣/Web 3領域所籌集的資金已達76億美元。在多家瞄準區鏈鏈與Web 3的創投資金的支持下,區塊鏈在2022年上半年迎來第二波投資高潮,鉅額交易件數呈現倍增外,鉅額投資金額亦成長91%,可謂當紅炸子雞。但好景不常,受到Luna與穩定幣UST崩盤風暴,以及年底震驚全球的加密貨幣交易所FTX破產事件後,加密貨幣產業接連出現倒閉或限制用戶的贖回金額等動盪,整個加密貨幣市場的市值驟降,破產倒閉家數持續增加,BlockFi、FTX、AAX、Genesis Global Holdco (GGH)的破產更讓投資人血本無歸。2022年下半年區塊鏈鉅額交易也瞬間降溫,雖全年鉅額交易件數仍成長6%,但投資金額已轉降28%。

2022年區塊鏈的鉅額投資中,吸引投資人關注的趨勢與案例包括:

- 去中心化應用呼應新興議題(Web3、NFT、Metaverse等):如知名以太坊錢包MetaMask開發商ConsenSys獲得4.5億美元D輪投資,公司估值突破70億美元大關。Solana區塊鏈的NFT交易平臺Magic Eden完成1.3億美元B輪募資;Improbable獲1.5億美元以建立M²(MSquared);NFT無聊猿發行者Yuga Labs獲4.5億美元投資,估值上看40億美元;開發NFT項目DigiDaigak聞名的Limit Break,獲2億美元投資,以及打造運動員主導的體育元宇宙LootMogul,獲2億美元投資。

- 基礎設施解決交易速度極限(擴容、底層技術等):以太坊擴展與基礎設施開發平臺Polygon Technology獲得4億美元投資,解決目前以太坊的吞吐量低、用戶體驗差,高昂費用與延遲交易等三大問題。區塊鏈擴容技術開發StarkWare獲1億美元D輪投資;公鏈黑馬Aptos Labs估值倍增,專精Layer 1區塊鏈底層技術開發,2022年3月與7月分別獲得2億美元與1.5億美元;由前Meta開發人員創立Mysten Labs,開發layer 1區塊鏈Sui,完成B輪3億美元募資;基礎設施提供商Prime Trust在B輪募資中籌集1.07億美元;跨鏈協議Near Protocol獲投3.5億美元。

- 交易與加密貨幣仍是市場大熱門(交易所、託管服務等):數位資產平臺FalconX宣布完成1.5億美元D輪募資,估值倍增至80億美元;印度加密貨幣交易所CoinDCX獲1.35億美元D輪投資,投後估值倍增達21.5億美元;機構級加密貨幣交易所Unizen獲得2億美元。

《重點六》2022年前十大鉅額投資亮點之星

- Danske Commodities

總部位於丹麥哥本哈根的能源交易商Danske Commodities,在2022年12月宣布獲得其母公司Equinor 35億歐元(37億美元)注資,提高資金流動性,藉以因應高度波動的能源市場對追加保證金的要求。Danske Commodities公布2021年營業利潤成長六倍,創下歷史新高紀錄,預計2022年將再創新高。

- Invenergy Renewables

總部位於美國芝加哥的Invenergy為北美最大的再生能源公司之一,已在全球開發了近25GW的再生能源計畫,包括風能和太陽能發電計畫以及輸電和儲能項目。該公司的客戶為公用事業、金融機構和工商實體。黑石集團(Blackstone Group)在2022年1月投Invenergy Renewables 30億美元,也代表身為全球最大的私募股權和房地産資産管理公司黑石集團,也開始尋求增加企業社會責任,創造營收同時兼顧永續發展。

- Altos Labs

Altos Labs成立於2021年,由一群領先的科學家、臨床醫生以及來自學術界和工業界的領導者組成,三位創辦人中,理查.克勞斯納(Richard Klausner)曾掌管美國衛生研究院多年,退休後也成立生技投資基金,以及曾擔任Juno與Grail兩家生技獨角獸公司的CEO,並成功被大藥廠高價併購的漢斯畢夏(Hans Bishop)。還有以色列俄羅斯籍投資人尤里米爾(Yuri Milner),是矽谷知名但作風低調的創投家,過去主要投資網路產業,曾成功投資包括Facebook、Twitter與Spotify以及中國阿里巴巴等多家網路巨頭。Altos Labs專注於透過細胞重編程達到細胞再生的技術(如誘導性多功能幹細胞iPSC),逆轉疾病、殘疾與衰老,讓人類延年益壽。在具有創投背景的創辦人與堅強的研究陣容為號召,Altos Labs在2021年9月成功完成天使輪募資,由於有亞馬遜創辦人貝佐斯投資,旋即成為美國創投圈與生技產業的熱門話題,知名生技創投ARCH Venture Partners也加入投資行列,Altos Labs在2022年1月完成驚人的30億美元A輪募資,開始正式運作。Altos在美國舊金山灣區、聖地亞哥和英國劍橋同步開展業務,並在6月宣布與日本京都大學的iPS細胞研究與應用中心(CiRA) 展開重要研究合作。

- GAC Aion New Energy Automobile

廣汽埃安(GAC Aion)為中國國有汽車製造商廣州汽車集團(GAC)旗下的電動汽車公司,成立於2017年7月,後於2020年11月開始獨立營運,至今已發展為中國第五大的電動汽車製造商。廣汽埃安的目標市場從早期的商用車逐步轉為私人用車,主要車型包括AION S、AION LX和AION V等,銷量呈現快速增長的趨勢。根據先前計畫,廣汽埃安預計於2023年爭取IPO上市,2022年10月完成A輪182.94億人民幣(約25億美元)募資,共引入53名策略性投資人。

- Epic Games

全球遊戲與開發軟體引擎巨頭Epic Games在2022年4月11日宣布由Sony、樂高集團(Lego Group)幕後家族控制的公司Kirkbi手上獲得20億美元投資,本輪投後Epic Games估值達315億美元。由於Epic開發的遊戲《堡壘之夜》(Fortnite)未來可能會成為元宇宙的一部分,對於SONY來說,向EpicGames追加投資可以讓公司在元宇宙領域有更大的策略性發揮空間。

- Primary Wave

總部位於紐約的音樂出版商Primary Wave成立於2006年,目前已成為音樂版權收購領域的領導者,其他業務還包括音樂和影劇作品的市場營銷及藝人經紀等,並持續尋求與優秀藝術家的合作機會。Primary Wave曾在2013年將大部分歌曲版權賣給BMG,後又於2016年募資3億美元,開始重建歌曲目錄,至今已擁有50,000首歌曲的版權,包含惠特尼·休斯頓、詹姆斯·布朗等的版權。在2022年10月Primary Wave已與Brookfield Asset Management簽訂20億美元的少數股權投資協議,將用於從頂級藝人手中收購音樂版權。

- Viacom18 Digital Ventures

印度廣播娛樂頻道Viacom18 Digital Ventures在2022年4月從Bodhi Tree Systems與Reliance Industries募得1,350億盧比(約合19.75億美元)。Viacom18是印度發展最快的娛樂網絡之一,也是提供多平臺、多世代和多文化品牌體驗的指標性媒體品牌。Viacom18透過其在空中廣播、數位(網路)與實體電影院發行電影、短片,觸及人們的生活,從而定義了印度的娛樂。

- Lineage Logistics

Lineage Logistics是全球領先的溫控工業房地產投資信託(REIT)和端對端物流解決方案供應商之一,在全球擁有400多處倉儲網絡,廣泛分布於北美、歐洲和亞太區的19個國家,有助於提升配送效率,推動永續發展。該公司在2022年1月宣布完成新一輪17億美元的股權投資,累計獲投總額達到67億美元。本輪新籌集資金將用於投資於新增倉儲容量,以因應由供應鏈擁擠和客戶供應鏈成長所帶動的需求。

- SpaceX

SpaceX在2022年5月透過新一輪16.8億美元的新股權資金,投後估值從2021年底時的1,000億美元,成長到1,250億美元。接著在7月中又再度獲得2.5億美元的投資,超過原先預期募資目標的17.25億美元,估值再度上升至1,270億美元。儘管美國聯邦航空總署(FAA)的監管要求,Starship的軌道測試一再被推遲,但SpaceX將利用此筆資金,持續資助Starship-Super Heavy火箭的研發和Starlink低軌道衛星的部署。

- Fanatics

Fanatics總部位於美國佛羅里達州,是一家美國特許授權體育服飾、運動器材、體育商品的零售電商,被稱為體育商品界的零售帝國。Fanatics在2022年3月3日宣布獲投15億美元,由Fidelity Management & Research Co(富達投資)、BlackRock Inc. (貝萊德)旗下基金和MSD Capital LP等投資人參與投資,投後估值達到270億美元。2022年12月再募得7億美元資金,累計股權投資金額高達48.15億美元。Fanatics的商業版圖並不止於服裝授權,過去兩年間成長迅速的球星卡交易,Fanatics在先前簽下MLB與NBA的球員卡獨家合約後,2022年更以5億美元收購擁有70年歷史的球員卡公司Topps,預計將稱霸球星卡販售市場。此外,Fanatic看好運彩博弈市場,2021年聘請了前FanDuel的CEO,並在紐約申請了博弈執照,2022年底募資7億美元,預計將透過收購運動博弈公司,切入此市場,期望能與DraftKings較量。

- Shein

中國快時尚電商Shein在私募股權公司General Atlantic領投,以及Tiger Global Management和紅杉中國等大咖機構的資金支持下,在2022年4月完成高達15億美元F輪募資,投後更以驚人的1千億美元估值登上全球第三大獨角獸,僅次於字節跳動(1,400億美元)和SpaceX(1,270億美元)。這家過去鮮少出現在媒體上的中國快時尚電商,直到2020年疫情衝擊下,電商產業全面爆發為Shein添柴加薪,Shein花了幾年精力建立的「韌性供應鏈─使用者─即時數據分析─演算法推薦」多環節完整的驅動飛輪,讓Shein銷售額持續井噴,才逐漸站到鎂光燈下。根據路透社報導,2019~2021年Shein銷售收入兩年內翻了近10倍,用戶發展到全球220國。即使成長如此亮眼,但靠賣廉價商品起家Shein仍沒有引起關注,直到2021年5月,Shein下載量首次超越亞馬遜,才讓這「黑馬」電商走進海外主流的視線中。

結語

送走了2021年全球資金滿溢、投資屢創新高的狂歡派對後,2022年2月下旬俄烏戰爭開打,引發供應鏈中斷與能源短缺的嚴酷考驗。過去因應疫情的貨幣寬鬆政策也為全球帶來通膨的惡果,促使主要國家央行加速升息步調,種種不確定因素導致全球經濟景氣走緩,更加劇資金從風險資產轉向相對穩定資產,投資人轉趨謹慎保守,造成公開與私募資金市場的投資大退潮。Crunchbase統計指出全球VC投資金額相對去年同期萎縮了35%,本研究盤點的鉅額投資金額更是減少44%。

投資市場亂流不斷,何時落底訊號浮現,備受市場高度關注。面對不斷傳來的估值下調、募資不易與裁員等消息,對新創而言,資金寒冬確實是一個艱難的考驗。儘管這樣的慘況只是暫時的,但它可能會對帶來致命的影響。紅杉資本提醒新創「不要坐在一起討論過去的美好時間,一廂情願地認為舊時光會回來,只是浪費時間,改變是唯一選擇!」資本派對在短時間內也許都不會回來。新創必須隨時做好準備,因應付各種極端情況,憑藉明確的計畫、靈活的調整能力和審慎的應變措施,才有機會安然度過當前慘澹的募資寒冬。

參考資料

- “Altos Labs Announces Sponsored Research Agreement with Kyoto University's CiRA to Foster Cellular Rejuvenation Programming Research”, Altos Labs, Jun 02, 2022, https://reurl.cc/deKrX6

- Chris Metinko, “The Year’s 10 Biggest VC Funding Rounds: Epic Games Lands Epic Round, SpaceX Soars”, Crunchbase News, December 30, 2022, https://reurl.cc/ROx1dZ

- “ Lineage Logistics Announces $1.7 Billion in New Equity to Fuel Supply Chain Innovation and Growth”, Lineage Logistics, Jan 4, 2022, https://reurl.cc/nZ9QY8

- “Epic Games raises $2bn from Lego and Sony to develop metaverse vision”, Silicon Republic, Apr 12, 2022, https://reurl.cc/jRNXGM

- “Invenergy Announces Approximately $3 Billion Investment from Blackstone Infrastructure Partners to Accelerate Renewable Development Activities”, Blackstone News, 07 January 2022, https://reurl.cc/ymp5eD

- “Primary Wave secures $1.7bn fund to buy more music rights”, musically.com, October 7, 2022, https://reurl.cc/vmly1e

- “Viacom18 to get $2 billion investments”, The Times of India, Apr 28, 2022, https://reurl.cc/Yd2M8l

- Gené Teare, “Global Funding Slide In 2022 Sets Stage For Another Tough Year”, Crunchbase News, January 5, 2023, https://reurl.cc/ympxz6

- Jenna D'Illard, “Elon Musk’s SpaceX Raises $1.5B, Bumps Valuation To $125B”, Crunchbase News, May 25, 2022, https://reurl.cc/bGLZdr

- Mary Ann Azevedo, “Fanatics reveals NFL was biggest backer in $1.5B round announced last month at $27B valuation”, TechCrunch, Apr 6, 2022, https://reurl.cc/91jd6x

- Reuter, “quinor injects $3.7 bln into its energy trading business” , Dec 21, 2022, https://reurl.cc/aao6KZ

- 「Altos Labs募資30億美元研究抗老 創紀錄」,工商時報,2022/03/28,https://reurl.cc/nZWVEX

- 天衛六,「螢光顯微鏡」可助研發藥物? 科技精知, 精神健康, 物理學, 生物學, 藥物, 諾貝爾獎, 醫療, 顯微鏡,2022/01/11,CUP媒體,https://reurl.cc/lZqOYd

- 周有輝,「10個月估值翻倍,SHEIN正以1,000億美金估值尋求融資」,36氪,2022/04/06,https://reurl.cc/91jdRd

- 林秀英,「【股權投資亮點觀測】解析資本寒風吹襲下的2022年上半年鉅額投資樣貌」,FINDIT研究專區,2022/07/22,https://reurl.cc/VRrGpN

- 林秀英,「【股權投資亮點觀測】投資人提前放「寒」假? 2022Q3全球鉅額投資急凍」,FINDIT研究專區,2022/10/12,https://reurl.cc/rZmzqO

- 廣汽集團,「廣汽埃安A輪募資近183億,刷新行業最大單筆私募紀錄」,公司新聞稿,2022/10/20,https://reurl.cc/Yd2ZgO

- 葉憶如,【台股封關秀】亞股2022年日股第一 台灣輸給滬港股排第四,Yahoo股市,2022/12/30,https://reurl.cc/7jgVjy

- Morning Star, 【晨星】年報:基金市場年報 2022年12月, 2023/01/09, https://reurl.cc/pZzZWa

- 陳君毅,「繼YC之後,紅杉創投也示警「新創凜冬將至」!想生存要靠這3面向改善體質」,數位時代,2022/05/29,https://to.findit.org.tw/4qy7jj