【2022年臺灣早期投資專題-投資人篇】當掌聲如潮:一探獲投新創的幕後推手

儘管近幾年的疫情讓全球市場進入高度不確定的時期,資本市場卻掀起一波波的投資狂潮,創下空前紀錄。進入2022年,全球資本市場趨緩,不若以往璀璨熱烈,相較於這些波動,臺灣新創獲投的面貌是否與全球步伐一致、抑或有其發展步調?在關注投資之時,鎂光燈往往照亮著獲得追捧肯定的新創企業,本篇將針對其出資者的各種樣貌、偏好以及輪廓進行剖析,以供讀者作為參採。

一、前言

根據CB Insights的統計,2021年全球投資創下自2015年來的新高,交易件數達34,647件,總投資金額高達6,208億美元,且2021年每一季的表現都節節攀升,2021年第四季的交易件數9,077件,雖然略低於第三季,但投資金額為1,764億美元,數字空前亮眼。在投資者類型的比重方面,創投仍然是投資的主力,約占三成,其次為企業投資,約占10%上下,天使投資(9%)、CVC(7~8%)次之,平均投資規模(2,500萬美元)以及投資規模(500萬美元)的中位數也是歷年最高。進入2022年之後,全球投資腳步放緩,不論是第一或者第二季的投資皆下滑兩成左右。相較於全球的投資概況,臺灣的投資面貌是否和全球同步,抑或有其生態系的發展步調?本文剖析不同投資者類型的投資概況,帶讀者一探其投資面貌和策略布局。

二、資料範疇與研究說明

新創獲投數據由台灣經濟研究院FINDIT研究團隊進行收集並定期對外發布,資料來源包含:媒體報導、獲投企業自行揭露、國發基金暨/年報(截至2022年Q2)、投資者資訊揭露、上市櫃公司轉投資資料(截至2022年Q1)、Crunchbase資料庫、以及商業司公司登記。於資料收集並彙整後,開始進行資料清理、交易資料整併、機構名稱標準化、輪次判斷以及領域歸類、以及投資金額美元計價換算的工作。

FINDIT研究團隊所收錄的臺灣獲投資料來源包括:(1)國際早期投資資料庫Crunchbase;(2)科技媒體或新聞媒體(數位時代、Inside硬塞的、工商時報、經濟日報等);(3)獲投企業提供(新聞稿、網站或臉書資訊、主動提供給FINDIT);(4)國發基金季/年報、相關承辦的政府單位;(5)投資人(包括投資機構/投資公司新聞稿、網站、上市櫃公司財報轉投資資訊、投資人主動提供給FINDIT等);(6)經濟部商業司公司登記相關資訊。

本文的研究分析,即是採用以上述資料為基礎來進行統計,希望能透過本文的彙整,讓各界對臺灣投資人的投資輪廓與概況有更深入的了解。

三、臺灣投資者類型-天使投資/VC投資概況

臺灣獲投新創的背後投資者類型大致可分為天使投資人/組織團體、國發基金、創投、企業或公司創投幾大類型。對於天使投資者而言,相較於單純的商業模式、技術能力,投資最看重的可能反而是團隊成員,包括其管理能力、專業背景及其所產生的過往績效,以藉此評估團隊的執行能力以及整體產品的可行性。須留意的是,團隊成員和組織架構、顧問知名度並不相同,人數眾多並不代表擅於經營,名稱響亮的顧問亦未必能替團隊的產品背書,核心團隊在技術能量、專業背景之外,是否具備領導力、解決問題能力,使其能帶領團隊度過各種難題與危機,反而才是天使投資者最在意的議題。在獲利能力方面,早階新創最常碰到的是「沒有資金何以做出成績」,這種雞生蛋蛋生雞的問題。實際上,對於天使投資而言,是否擁有營收數據未必是影響天使投資者投資的關鍵,但仍可視為其產品是否取得市場驗證的指標。在此前提下,團隊是否能以此為基礎,提出通路建置、進入國內外市場的策略方式,也是天使投資者評估其未來發展性的要素。

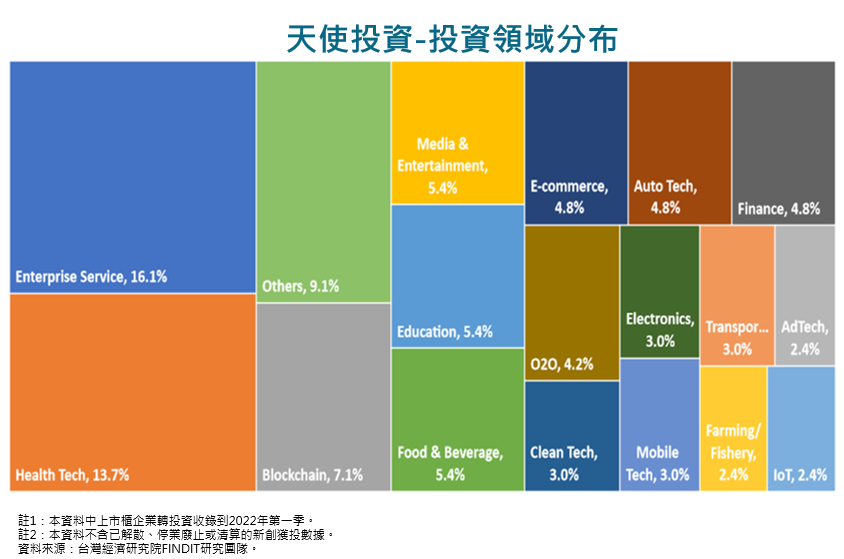

如果以此角度來看天使有參與的投資交易,不難發現解決方案明確的企業服務(約占16%),為何會成為投資者偏好的方向。其次則為專業背景很重的健康醫療的13.7%,區塊鏈則以7.1%排行第三。

以企業服務而言,近年揭露資料中,投資金額較高的為2020~2021年間獲投的愛酷智能科技,該公司主要透過數據蒐集、人工智慧的方式,以更具效率的雲端服務資源,結合社群平臺,協助企業打造智慧行銷的解決方案,pre-A輪次時由交大天使俱樂部投資。交大天使成立以來,投資案例近30家,投資產業橫跨物聯網、金融科技、企業服務、健康醫療等,活躍企業家會員約80人,為國內最具規模的校友天使組織之一。另外一家同為政大EMBA校友天使組織的是台安傑國際天使投資,成立於2012年,企業會員也超過80人,由專業經理人、企業主以及上市櫃公司老闆所組成,主要投資領域包括生物科技、文創、行動商務、軟體服務、科技硬體等,除了天使投資,也提供經營管理、市場開發、獲利模式、人力資源規劃、內控管理、公司治理等,2020年投資了研發AI稅務機器人的視旅科技。

天使參與投資的企業服務新創,還包括專注於電商商品推薦引擎的太米、針對Shopify進行數據分析工具的巨數分析股份有限公司、透過語音助理及時提供交通資訊和相關服務的聯捷創新股份有限公司、協助企業透過工具結合社群平臺管道,拿到數據以提升會員轉換率、並提供客戶服務的構思網路科技等。由上述資訊也可看出,推出企業服務的相關新創往往擅於應用人工智慧技術或者數據分析,協助企業掌握關鍵資訊、節省成本、優化客戶體驗。

以健康醫療領域而言,天使投資有參與的已揭露交易件數大約二十幾件,金額最高的是2016年獲投的合度精密生物科技,主要致力於進行循環腫瘤的癌症血液檢測,並於2021年獲得美國FDA的突破性醫材資格;推出分散式基因定序分析平臺的亞大基因科技也獲得達盈管顧、Translink Capital以及個人天使的投資。今年度也有一家健康盟,將專業的衛教知識轉換成動畫影音,所推出的「雲端候診TV」和「DigiMed精準健康諮詢平臺」兩大產品,讓病人在候診、診療中和診後三個階段都可以接收衛教知識,也節省醫師說明的時間成本,今年客戶預計突破1,000家,參與該輪種子輪投資的,包括識富天使會以及未揭露的天使投資者。除了前述的校友天使之外,識富天使會亦為國內活躍的個人天使投資社群,投資產業十分廣泛,影音媒體、電子商務、人工智能、文創產業、自動化應用、食品產業、 教育、醫材等皆囊括在內,主要投資輪次為種子、天使、pre-A輪。

在區塊鏈方面,2022年揭露的投資就有三件,其中不乏許多個人天使,獲投的新創包括台灣NFT與區塊鏈遊戲寶物拍賣場路特斯科技、從事密碼技術開發的池安科技、以及區塊鏈技術的比特記號。目前獲投金額最高的鏈科是由阿瑪科技的黃耀文所創立,主要是幫助以區塊鏈為中心的組織通過産品開發,生産維護,安全性,可擴展性和合規性工作節省資金和時間,投資者包括海外的天使投資人Toivo Annus。

圖1 2015-2022.Q1天使投資-領域分布

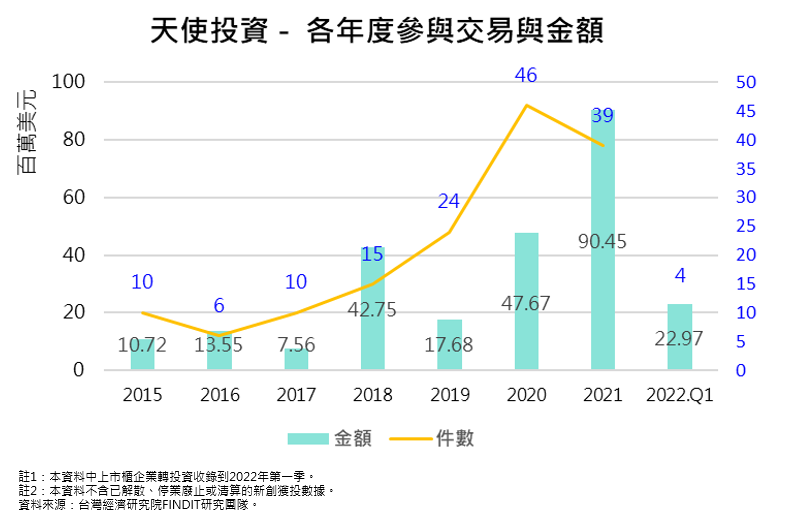

圖2 2015-2022.Q1天使投資-各年度參與交易件數變化

如上圖所示,如果以天使投資參與的交易案件數量來看,參與度從2018年逐漸上升,2020年是天使投資者參與度最高的一年,儘管全球疫情爆發,但台灣的天使投資仍然有一定的能見度,投資件數達46件,2021年略為下降,2022年雖然僅統計上半年,但從交易件數來看明顯低於前兩年,顯示天使投資的參與度有放緩趨勢。

據CB Insights 2021年創投報告指出,在2015年至2021年間,亞洲地區的VC投資於2021年創下歷史高峰,年增率相較於2020年達89%,累計12,485件交易案、投資金額達1,759億美元,雖然2021年第四季的交易件數相較於前一季明顯下滑,但投資金額持續攀升,顯示鉅額投資比例高。以交易案件類型而言,前十大交易案件(共13件),其中有三件是汽車交通和網際網路產業,行動通訊則有兩件,投資輪次相對成熟,大多集中在C輪次之後。

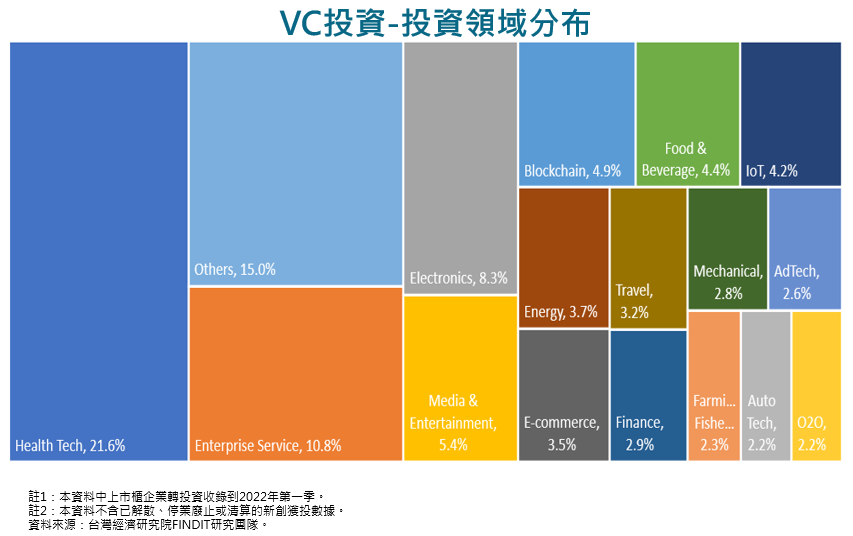

在臺灣VC參與的投資交易方面,前三名的投資領域分別為健康醫療、企業服務和電子,前兩名和天使投資者的偏好不謀而合,也顯示此二領域為臺灣新創獲投的熱區。但是在投資件數占比上,健康醫療的投資比重達21.6%,高於企業服務兩倍之多,例如富邦金控創投、益鼎創投、台杉投資、中華開發創投、台安生物科技等皆為當中的活躍投資者,電子領域和企業服務的差距則較小,約為8.3%,媒體娛樂也同樣並列創投和天使投資者的第四名選擇,在兩類型的投資者參與度上,該領域占比約為5%~6%。投資娛樂媒體的活躍投資者包括Infinity Venture Partners、中國信託創業投資等。

圖3 2015-2022.Q1 VC投資-投資領域分布

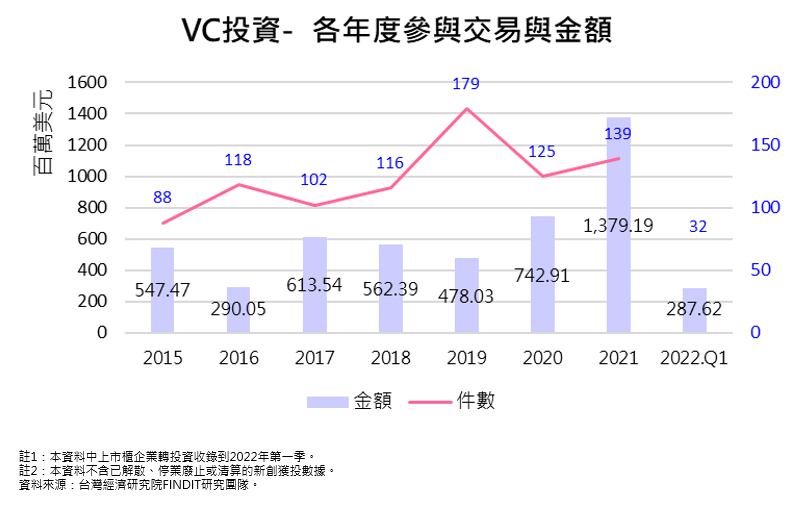

在VC參與的投資交易件數上,相較於天使投資歷年的攀升曲線,VC投資件數大致上呈現熱絡,自2015年以來的投資高峰分別落在2019年和2021年,其中2021年投資件數的表現和全球的熱錢湧入情況大致相符,從2022年上半年目前的投資件數來看,整體趨勢有冷卻的情況, 但可能整體件數會接近2017至2018年時的表現。

圖4 2015-2022.Q1 VC投資-各年度參與交易件數變化

四、臺灣投資者類型-CVC投資概況

2020年疫情爆發,全球市場進入高度不確定時期,但創投們的出手卻毫不手軟,掀起一波資金狂潮,企業創投也紛紛積極投入,根據CB Insights資料分析,企業參與的投資年增率在2021年達到高峰,激增142%,挹注資金超過1,693億美元。如從參與比重變化來看,企業創投參與早期投資日趨深化,扮演的角色也更顯重要,且根據GCV Analytics統計,2021年第二季首次參與投資的企業投資人(含子公司與旗下創投)的家數占比已達26%,從2018年以來各季的首次企業投資者占比幾乎都在20%以下,此意味愈來愈多企業加入新創投資。

而企業投資的參與度提升也代表企業積極投入新興領域,藉以研發布局藍圖。相較於以往,企業創新多半來自於內部,隨著整體環境競爭力提升、科技更迭瞬息萬變,內部創新可能不足以趕上變化速度,加上創業所伴隨的高風險很可能讓企業必須負擔過多的成本,因此企業開始透過外部投資的方式,在搭配公司整體布局的前提下,進行策略性投資。如果從創投背後的資金來源來看,不難想像一般創投所追求的是高額的財務報酬、未來獲利能力和退場機會,且基金通常會於七年內出場;企業創投主要則追求策略報酬,因此會從新創的產業前景、策略價值等角度來評估是否出資,且通常沒有出場時間壓力。有鑑於此,新創企業的技術研發、產品生產或銷售能否與其母公司進行策略合作、進而協助企業母公司成長、擴張版圖將是CVC出手的關鍵。企業創投在這樣的策略合作中則提供技術、通路、生產資源等實質性協助。

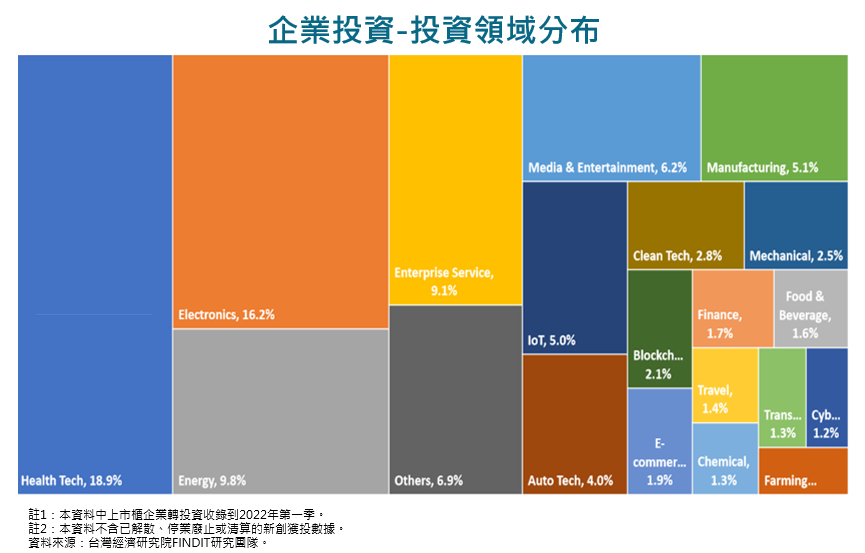

值得關注的是,在企業/公司創投(Corporate Venture Capital, CVC)的投資方面,前三名的熱門領域和天使、VC的選擇有所不同。儘管健康醫療仍然是不變的熱門選項,占比達19%左右,但第二名的電子產業則以16.2%的交易占比緊追在後,其次則為出現多筆高額投資的能源產業,占比將近10%,企業服務(9.2%)、媒體娛樂(6.2%)則分居第四以及第五名。健康醫療活躍的企業投資包括緯創資通、仁寶集團、晟德大藥廠、益安生醫等。以電子產業而言,活躍投資者包括神盾、牧德科技等。其中如神盾為臺灣指紋辨識IC廠商,所投資的電子新創金佶科技、劍揚、神泰科技分別為指紋辨識模組、觸控技術、指紋觸控驅動廠商,2021年所投資的神煜電子則針對穿戴市場訂製的光感晶片,皆與其原本事業群相關聯;牧德科技為光學檢測設備廠,所投資的則與自動化設備、AI晶片、電子材料相關,與原事業相輔相成。此外,能源產業亦投資熱烈,活躍投資者則包括新光鋼鐵、世紀鋼鐵、聚恆科技、泓德能源科技等,壽險公司如新光、富邦、遠雄等的參與度也相當高。

圖5 2015-2022.Q1企業投資-投資領域分布

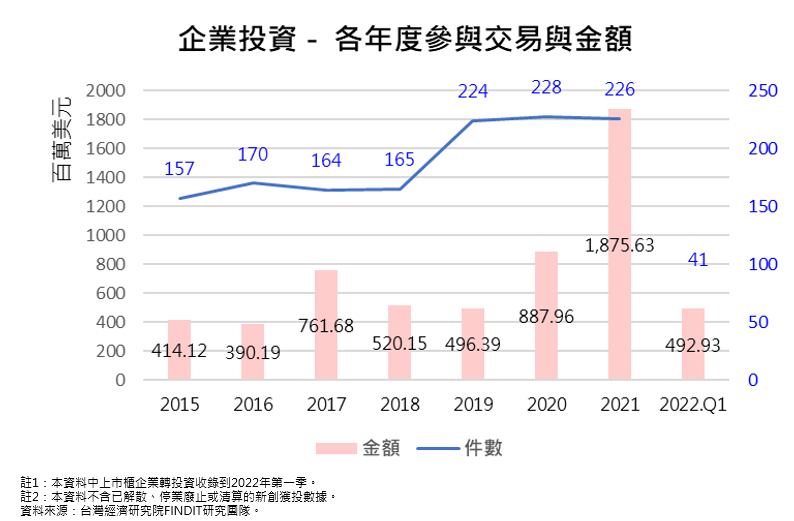

從CB Insights的統計也可看出,亞洲CVC投資件數於2018年至2022第二季年間表現亮眼,甚至高於美國,2021年整體交易件數達1,906件,,2022年投資件數約250件,其中中國和日本的投資約占整體件數的47.6%。在臺灣CVC參與的投資交易件數方面,臺灣企業投資的交易自2015年以來交易件數大約在170件上下,於2019年至2021年間進入高峰期,投資件數約落在225件上下,其中2020年略增,顯示過去三年CVC投資熱絡。

圖6 2015-2022.Q1 CVC投資-各年度參與交易件數變化

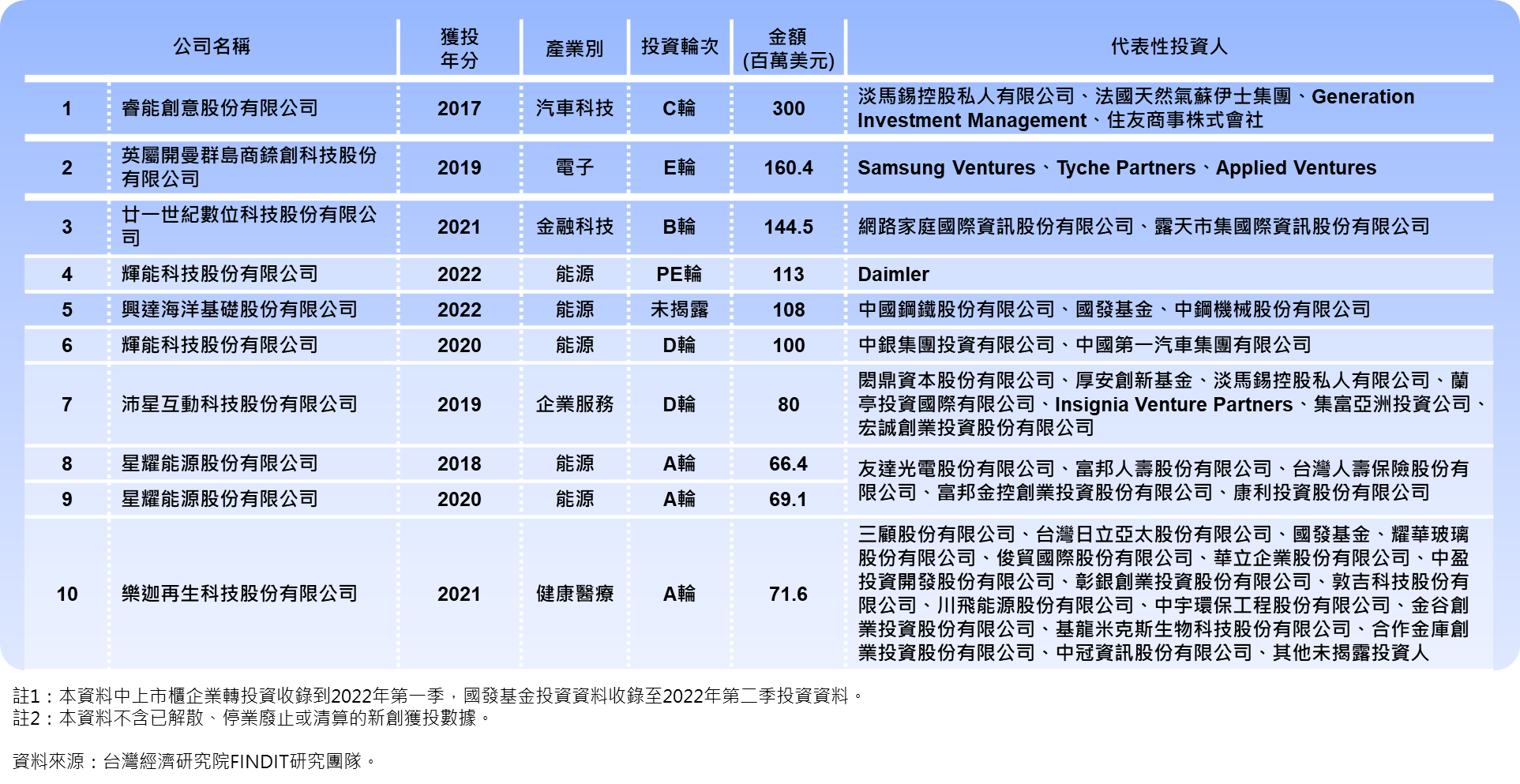

在投資案件方面,如果從企業參與的交易案件來看,前十大交易案件如下,投資金額皆在7,000萬美元以上(約新臺幣20億元),其中第一名為透過SPAC方式赴美上市的睿能創意(Gogoro),其投資者包含於公司創立時的天使投資人潤泰集團總裁尹衍良,以及多家國內外投資機構,如淡馬錫、Generation Investment Management、鴻海科技集團、GoTo集團、復華投信、住友商事、Hero MotoCorp、法國最大能源公司ENGIE等。

除此之外,從下表的產業別亦可看出能源產業為企業投資的主力,占了前十大交易案件的一半,分別為固態鋰陶瓷電池、離岸風電、替代能源(太陽能)的領域,這部分也和政府一直以來積極推動的綠能科技創新推動方案相關,該方案以「綠能推動」、「產業發展」與「科技創新」為三大願景,並提出「創能、儲能、節能與系統整合」等四大主軸,希望能達成2025年擴增再生能源發電容量的目標;除此之外,今年三月底政府亦公布了2050淨零排碳路徑,不僅將以太陽能、離岸風電為主要綠能來源,還訂下2050年再生能源發電占比達六至七成為目標。在此政策推動下,未來三年內可望帶動綠能產業大幅成長。

近年來鋼鐵廠因此積極搶進綠能市場,例如興達海洋實為中鋼的子公司,所發展的離岸風電水下基礎設備即獲得國發基金的青睞,其餘如新光鋼即在太陽能以及離岸風電上布局有成,子公司前端離岸風電也將有掛牌計畫;世紀鋼也同樣專注發展離岸風電水下設備,並積極發展多元的水下基礎產品技術與製程,後續發展可期。

另一方面,榜上有名的還包括健康醫療新創樂迦再生科技,由日本三顧、台灣日立亞太股份有限公司合資成立,主要從事細胞治療相關產品之委託開發暨製造服務(CDMO),在2021年5月宣布完成新臺幣20億元募資,因應全球再生醫療的投資熱潮,且投資者眾,除了國發基金支持,多家創投、還包括許多鋼鐵能源大廠紛紛加入。

圖7 企業投資-參與投資案前十大

在企業創投的活躍投資者方面,從交易件數統計顯示,活躍投資機構包括緯創資通(及其相關聯企業)、中盈投資開發、帆宣系統科技、宏誠創業投資、精誠資訊、國碩科技、玉晟生技投資、宏泰電工、安集科技、國泰人壽保險、康利投資、新光鋼鐵、群聯電子,這些企業的投資件數均達10件以上,其中緯創、中盈的投資件數甚至達20件以上,顯示投資十分積極。其餘如世紀鋼鐵結構、華研國際音樂、網路家庭國際資訊、廣達電腦、樺晟電子、聯發科技、大亞電線電纜 (包含大亞創投)、友達光電、台灣人壽保險、家登創業投資、華碩電腦、新光集團也同樣在新創投資佔有一席之地。

值得關注的如緯創資通,其投資事業廣泛,包括人工智慧、5G網通、雲端運算、車載系統和智慧醫療,從其近年投資交易來看,健康醫療、人工智慧和企業服務為主要投資重心,例如行動貝果、智齡科技、動見科技、福寶科技等。中鋼旗下的中盈投資,除了製造、加工設備、機械工具、潔淨科技之外,也參與了食品、文創、醫材、金融科技、媒體等領域的投資。半導體製造業帆宣系統所關注的除了半導體相關的電子產業之外,亦涉足人工智慧以及AR應用、健康醫療、能源等領域。從這些投資案可以發現,不論是企業或CVC,其投資範疇絕不止步於本業,皆相當多樣化及廣泛。

五、臺灣投資者類型-海外投資者概況

從台灣新創獲投的資料當中約有160筆左右的交易是由海外投資者所參與,約占整體的6.3%。如果進一步爬梳則會發現,由於地緣因素,這些海外投資者很大比例來自於亞洲,以及全球投資交易最熱絡的美國。如果細分國別,可看到亞洲地區的投資以中國和日本的比重最高,分別約為49件和47件,其次則為香港和新加坡,美國(包含加拿大)的參與交易案件則約55件,其餘的國家則包括歐洲、紐澳等地區。

圖8 海外投資者-地區分布

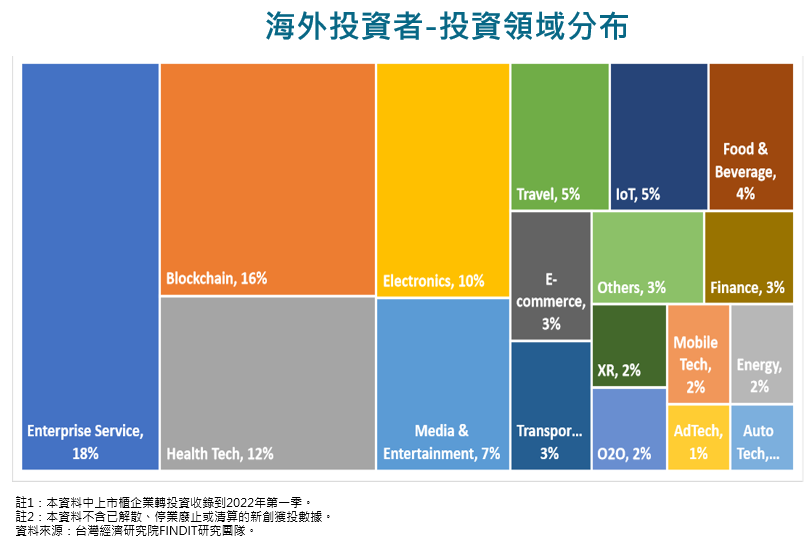

圖9 2015-2022.7 海外投資者-投資領域分布

如果從投資產業來看,海外投資者同樣熱衷於企業服務和健康醫療的領域,但值得留意的是,區塊鏈為海外投資者偏好的焦點,投資件數約25件,占比約16%,顯示台灣區塊鏈新創有一定的曝光率,活躍投資者包括投資奧丁丁、鏈科、庫幣科技的SBI Group,投資路斯特科技、現代財富科技和思帝科技的Infinity Ventures Partners、Infinity Ventures Crypto,投資主張數據和麒點研究的Binance Labs等。

如果分別觀測各國鎖定的投資領域,中國的投資機構所參與的幾乎都是區塊鏈新創交易,高達十件,電子產業、健康醫療、企業服務次之,例如關鍵禾芯科技、耐能智慧、沛星互動科技、新旭生技、景美生技等;日本投資者青睞的則明顯集中於企業服務,高達13件,例如資厨、大猩猩科技、睿加科技、台灣智慧生活網、沛星互動科技,其次則為區塊鏈。美國投資臺灣的新創也同樣是企業服務和區塊鏈,由此可知,此二領域不僅為海外投資者所矚目,也是臺灣新創表現搶眼之處。

如果以海外投資者類型來看,美國投資者多以財務型投資的創投為主,像是Techstars Ventures、500 Startups、SOSV、Foundry Group、Sequoia Capital、TransLink Capital、Mucker Capital等,其中Translink近年的投資輪次集中在pre-A輪至B輪,投資的新創包括富比庫、炳碩生醫、展雋創意等。日本投資者除了一般創投像是Soft Bank、IVP、DCI Partners、KK Fund、Accord Ventures、Cool Japan Fund、Sumitomo Mitsui Trust Panasonic Finance等,還包括進行策略投資的企業創投像是SOMPO Holding、Line Ventures、GMO Venture Partners、H. I. S.、三信電氣株式會社等。這些日本企業多具有投資能賴以及業務提攜的能力,但如欲進行合作,新創仍須具備落地市場的在地化能力以及商業模式。

六、早期投資基金積極開張中

今年國內陸續傳出基金設立的消息,顯示出國內創投和企業正積極針對各種產業進行布局。在企業投資方面,例如工研院旗下創新工業技術移轉股份有限公司與日本三菱日聯金融集團所屬三菱日聯投資宣布成立「臺日三號基金」,此為,前幾年一號跟二號基金成立後的第三度合作,過去以累計投資22家台灣公司,三號基金期望規模為5,000萬美元,目前已募集4,950萬美元,預計將投資臺灣企業、日本企業,及臺灣或日本相關的潛力公司,目前投資方除三菱日聯投資外,亦有長春集團、秀波電子、經寶精密(JPP-KY)、晃誼科技、Transton Holdings等知名企業。投資範圍方面則不限產業,將聚焦於高階材料、半導體、綠能、健康照護及其他如電動車(EV)產業、精密機械等領域。創新公司另外也有和神盾共同成立「神盾創新基金」,基金設立規模約為新臺幣30億元,希望能擴展多樣化市場引進互補性產業資源,強化公司在智慧物聯網、先進駕駛輔助系統(ADAS)自動駕駛及智慧影像等領域應用。

在創投基金方面,長期致力文創發展的台企銀管顧,也成立首檔文創基金「曼尼一號」,目標籌資新臺幣10億元,聚焦於投資臺灣「數位影視IP產業」、「文創藝術科技產業」及「數位文創影藝平臺」等三大面向;達盈管顧也於今年四月成立天使投資基金,針對研究能量學研團隊的早期新創進行投資,單筆投資金額約在新臺幣1,000萬元以下,產業技術類別不限,且該基金並沒有傳統基金七至十年內出場的壓力,以期永續回饋至新創生態系;AVA Angels(安發天使投資)今年四月亦成立天使基金「安發元天使資本」,規模超過新臺幣一億元,在投資主題上則關注可以創造長期價值的新議題,例如數位轉型、ESG及Web3等議題;AppWorks於今年第二季展開目標3.6億美元的AppWorks Fund IV募集,持續協助臺灣以及東南亞地區的新創企業;合庫創投也和集誠資本(JCC Capital) 共同成立了「薪傳感資本有限合夥」半導體基金,響應政府5+2產業創新以及六大核心戰略產業,預定將投資能力集中於半導體供應鏈、EV& AIoT及GreenTech綠能等領域。首輪募資中的重要產業戰略投資人,除了科林研發、日亞化學、台亞半導體,還包括了馬來西亞設備商Pentamaster檳傑科達等公司。

七、結論

綜合而論,在2015年至2022年上半年期間,以各類型的投資輪廓來看,創投和企業創投的參與度皆高,尤其企業創投近年交易熱絡,以整體交易件數來看,2015至2022年上半年期間,企業創投的參與度占了整體交易件數的57.5%,顯示企業創投在提攜新創、促成企業成長的生態系中扮演了關鍵角色。且不論是任一類型的投資者,所熱衷的產業差異並不大,包括健康醫療、企業服務、區塊鏈、電子等,這部分除了大環境的整體影響(例如疫情帶動數位醫療的重視、全球對於加密貨幣的關注跟潮流等),新創的技術含量深厚、懂得切入痛點鎖定出明確的應用場景,給予投資者獲利信心以及深入合作的空間,也是立於不敗之地的因素。無論投資者為何許人,惟有瞭解投資者出手前的籌謀以及策略,才能更容易獲得其青睞。

以未來走勢而言,儘管從投資件數來看,2022年投資回落,但從多家企業和創投相繼成立新基金即可看出,投資者仍然認為前景可期,無論所聚焦的,是具話題性的議題或者原先所關注的領域,都顯示了其積極尋找潛力新創的企圖。對於新創而言,獲得投資則往往不會是「投資者偏好」的單一因素所造就,但是掌握投資人的投資案例走勢,以期在每個階段覓得最適資源,對於募資的漫漫長路依然不可或缺。後疫情時代可能仍然充滿挑戰,但其發展仍值得期待。

參考文獻

- CB Insights. (2022, March 31). State of CVC 2021 report. CB Insights Research. Retrieved August 20, 2022, from https://www.cbinsights.com/research/report/corporate-venture-capital-trends-2021

- CB Insights. (2022, April 21). State of Venture 2021 report. CB Insights Research. Retrieved August 23, 2022, from https://www.cbinsights.com/research/report/venture-trends-2021/

- CB Insights. (2022, August 12). State of Venture Q2'22 report. CB Insights Research. Retrieved August 23, 2022, from https://www.cbinsights.com/research/report/venture-trends-q2-2022/

- Gogoro 透過與 poema global 合併 成為首家登上美國納斯達克 (NASDAQ) 交易所的台灣新創獨角獸 上市首日盤前市值達 23.3 億美元. Gogoro 台灣. (n.d.). Retrieved August 20, 2022, from https://www.gogoro.com/tw/news/2022-04-06-gogoro-debuts-nasdaq-ggr/

- Wistron 投資人服務 - 法人說明會. 緯創. (n.d.). Retrieved August 20, 2022, from https://www.wistron.com/CMS/LegalPersonSeminar?pageId=78

- 財訊-掌握趨勢、投資未來|最懂投資的財經媒體. (n.d.). Retrieved August 20, 2022, from https://www.wealth.com.tw/articles/f641e2ae-952a-4fad-95fd-6c08b3b0ce23