【2022年臺灣早期投資專題-零售與電商篇】不只速度,永續也要顧

後疫情「零接觸」模式的需求,讓消費者的購物行為轉往線上,這讓支援電商發展的相關技術受到投資人的青睞。CB Insights(2021a)的報告顯示,全球零售科技的獲投在2021年迎來創紀錄的一年,而這樣的獲投趨勢,我國的零售與電子商務是否也呈現相同的走勢,則本研究盤點2015年至2021年臺灣零售與電商獲投資料,總覽歷年獲投趨勢、獲投企業成立年分布、階段別占比、次領域獲投熱力圖、活躍投資人來探究臺灣零售與電商的獲投趨勢。

一、前言

全球零售科技獲投趨勢在歷經了2019年和2020年疫情的影響,2021年迎來了獲投成長的走勢,這與後疫情掀起的「零接觸」模式有關。在疫情影響期間,各國為了避免疫情擴散,實體店零售受到封城措施、人流管制與民眾減少外出等負面影響,讓零售科技領域的資本市場呈現走跌的狀態;然而,後疫情的「零接觸」模式,在消費者的購物行為由親臨實體店轉往線上消費後,不僅增加電子商務的業務量,亦使支援電商的相關技術受到投資人關注。CB Insights(2022a)的報告顯示,2021年全球零售科技的獲投趨勢,無論是獲投件數或獲投金額均來到歷史新高(獲投件數為4,028件,較2020年成長25%;獲投金額為1,092億美元,較2020年成長132%)。

值得一提的是,鑑於消費者沒有親臨實體店直接取貨,透過電子商務下單並配送到消費者手上的「快商務」成為潮流。「快商務」係指可以在24小時內將商品快速交付給消費者。只是要達到這樣的成效,並非僅單方面提升運輸系統而已,必需要整合平臺系統、數據分析,才有辦法實現。於此,奠基在快商務所涵蓋的範疇,本文將零售與電子商務的分類,從商城設置、行銷、消費者服務、採購到配送來觀察臺灣零售與電子商務領域獲投的狀態。

二、臺灣零售與電子商務獲投概況

(一) 定義與資料來源說明

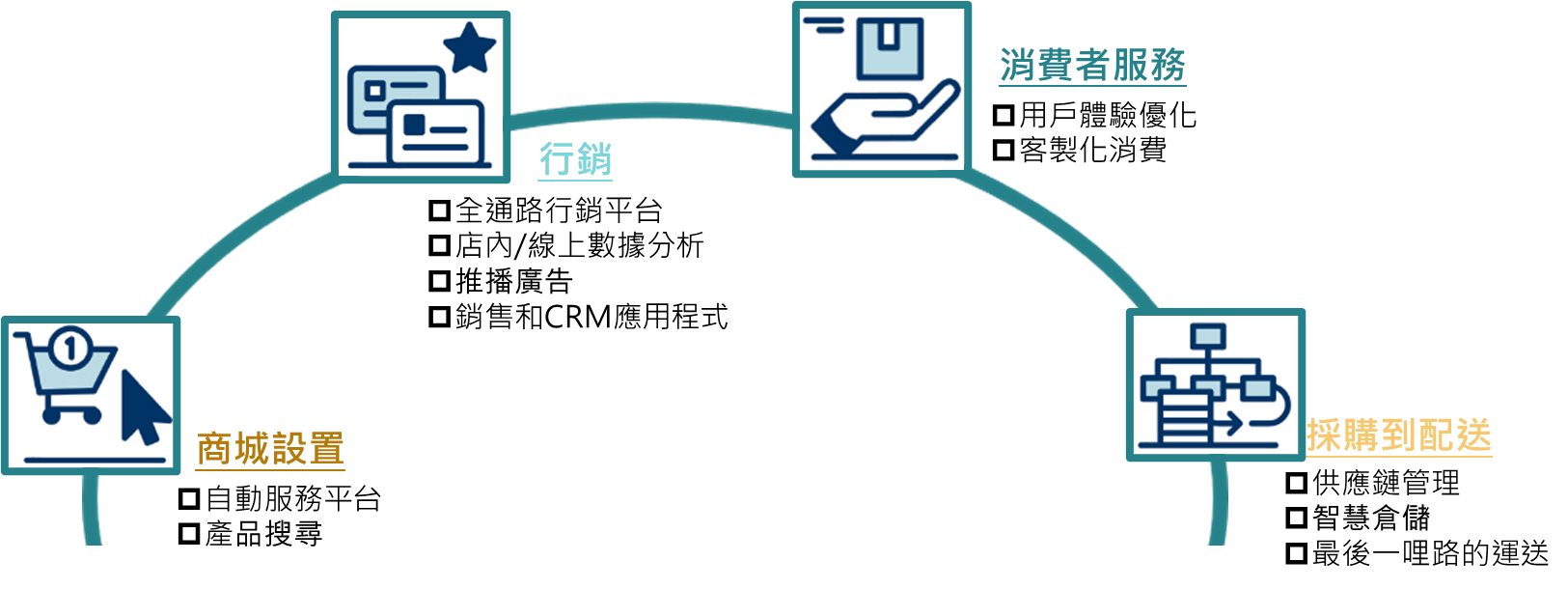

本研究將零售與電子商務領域分為(1)商城設置;(2)行銷;(3)消費者服務;(4)採購到配送等四個次領域,「商城設置」是提供下單購物的入口,其可以協助零售商為線上購物的消費者提供服務;在「行銷」方面,鑑於消費者已由不同管道(如社群媒體、電子郵件、網站瀏覽等)參與零售商的線上活動,因此,如何透過多元的模式接觸到消費者提供客製化的訊息,是相當重要的;在「消費者服務」方面,鑑於消費者應用程式的升級,消費者取得資訊的型態也由文字簡訊,演化至圖像、影音等層面,如何運用以增加消費者服務的質量亦是重要的環節;在「採購到配送」方面,主要穩定商城中貨品的採購、供貨、配送等環節,則供應鏈的監控、庫存的管理和商品配送的效率都是不可缺少的層面。前述四個次領域的項目,如下圖所示:

參考資料:CB Insights(2021)、CB Insights(2018)、CB Insights(2019),本研究自行整理。

圖1、零售與電子商務分類範疇

至於本文收錄的獲投企業定義為:(1)公司註冊地點在臺灣或註冊地點在海外,但創辦人來自臺灣;(2)上市/櫃(含興櫃)前或下市後的獲投紀錄;(3)不包含收購及母公司對子公司投資。

FINDIT研究團隊所收錄的臺灣獲投資料來源包括:(1)國際早期投資資料庫Crunchbase;(2)科技媒體或新聞媒體(數位時代、Inside硬塞的、工商時報、經濟日報等);(3)獲投企業提供(新聞稿、網站或臉書資訊、主動提供給FINDIT);(4)國發基金季/年報、相關承辦的政府單位;(5)投資人(包括投資機構/投資公司新聞稿、網站、上市櫃公司財報轉投資資訊、投資人主動提供給FINDIT等);(6)經濟部商業司公司登記相關資訊。

(二)零售與電子商務領域獲投趨勢總覽

1.零售與電子商務早期投資總覽

台灣經濟研究院FINDIT研究團隊掃描臺灣新創企業獲投狀況,整合並交叉比對全球早期投資資料庫、各主要媒體報導、獲投企業發布新聞、投資機構資訊、政府投資報告、公司登記等資料,所收錄的臺灣獲投交易資料(上市/櫃前的股權投資),於2015年至2022年7月期間為2,417筆,其中零售與電子商務領域占了105件,占比約為4.34%,獲投金額已揭露的部分為1.95億美元,約占總獲投金額(84.3億美元)的2.3%。

註:分析期間為2015-2022.7,其中上市櫃企業轉投資收錄的資料到2022年第一季,國發基金投資名單收錄至2022年第二季投資資料。

資料來源:台灣經濟研究院FINDIT研究團隊。

圖2、臺灣零售與電子商務領域獲投總覽

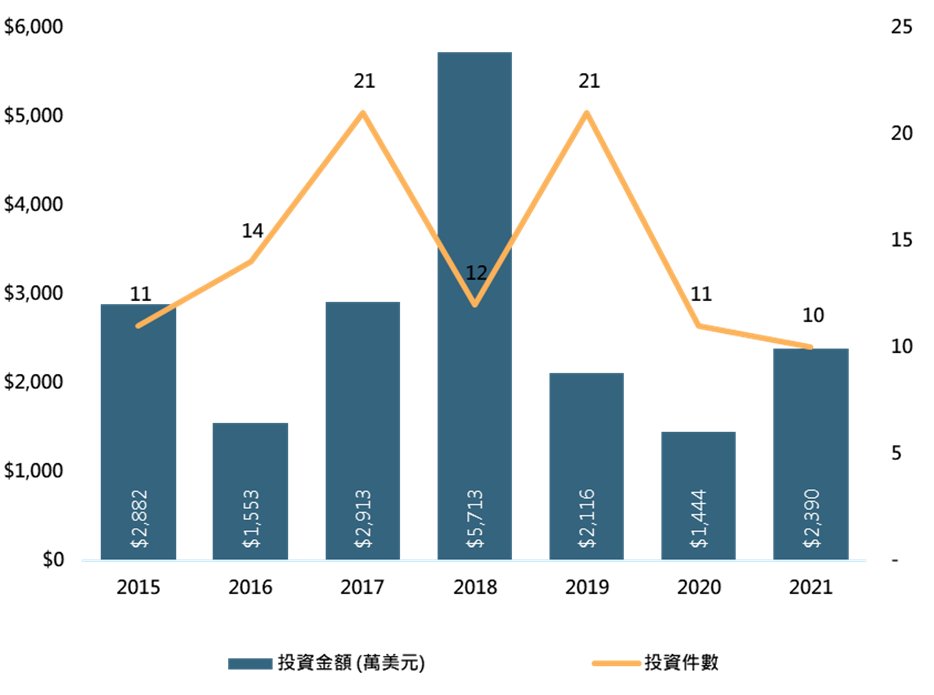

2.零售與電子商務歷年早期投資趨勢變化

鑑於趨勢的比較需有完整的年度,於此,本研究以分析2015年~2021年的數據為主(零售與電子商務領域的總獲投交易件數為100件;總獲投金額為1.9億美元)。觀察2015年到2021年的獲投趨勢可以發現,疫情期間(2019年和2020年)的獲投件數與金額紛紛呈現下跌的現象,這與全球零售科技獲投的趨勢一致,主要在於實體店零售受疫情影響,在人流管制與民眾足不出戶的狀態下,運用於實體店零售的相關技術瞬間不受投資人青睞;不過,消費者購物行為轉往線上的需求,從下訂單、估庫存、速配送、準行銷、高黏著等支援電子商務的相關應用技術,反到為零售科技帶來一股動能,而這股動能也體現在資本市場的表現。

由臺灣零售與電子商務獲投趨勢可以看到,2021年獲投件數維持在10件以上的水準,而獲投金額則由2020年的1,444萬美元,成長至2021年的2,390萬美元,成長率為65%,此獲投的走勢與全球零售科技一致。

資料來源:台灣經濟研究院FINDIT研究團隊。

圖3、2015-2021臺灣零售與電子商務獲投統計-件數與金額

3.零售與電子商務獲投企業的成立年份分布

2015~2021年零售與電子商務域獲投的100件交易中,其中2010年後成立企業獲投件數占79%,其中又以2014年到2016年這三年間成立的企業獲投件數最多。

若依各個獲投年份所收錄的企業,計算成立年份的中位數,2021年收錄的10家企業之成立年份已推近到2017年,顯示零售與電子商務領域有愈來愈多新崛起的新創企業,獲投資人的資金支持。

資料來源:台灣經濟研究院FINDIT研究團隊。

圖4、2015-2021臺灣零售與電子商務獲投統計-各年獲投企業成立年份之中位數

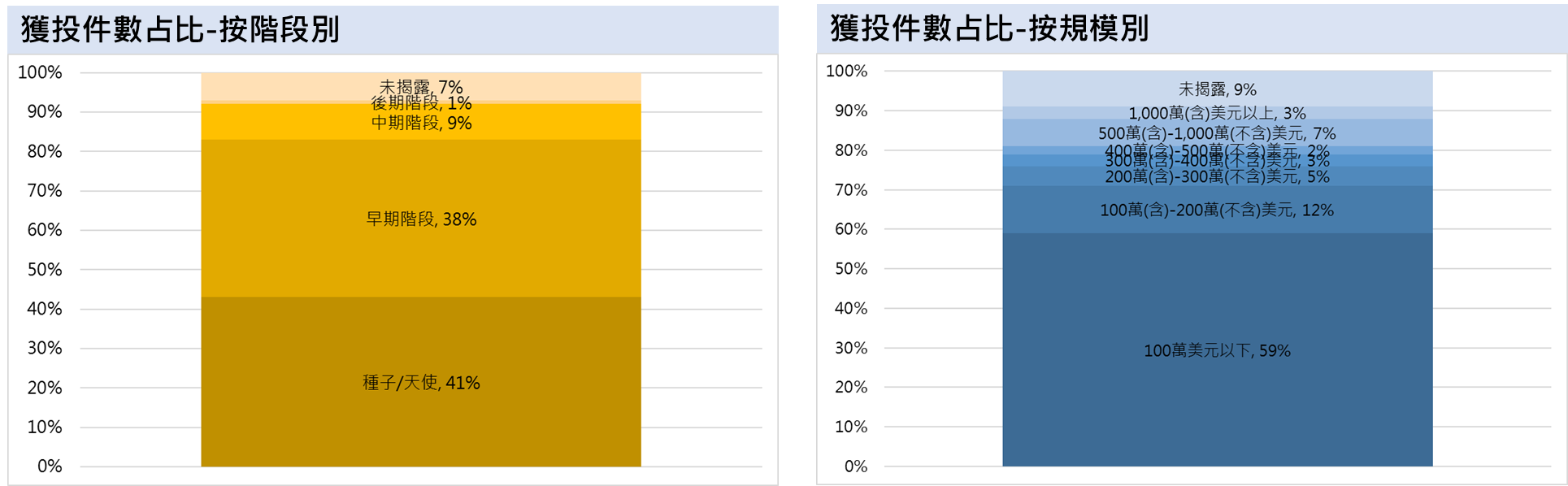

4.零售與電子商務獲投企業階段別與規模別的分布

從獲投階段來看,2015~2021年間收錄的零售與電商整體獲投資料中,依投資件數占比來看,以種子/天使和早期階段交易件數占多數,約79%;中期階段約9%;後期階段獲投的件數比重則僅有1%。若與臺灣整體產業獲投的階段別相比,則零售與電商獲投的階段與整體產業一致,都是以種子/天使和早期階段為主。

若將交易規模區分不同級距來觀察,2015~2021年間收錄的零售與電商整體獲投資料中,100萬美元以下占59%,100萬(含)到200萬美元以下約占12%;而200萬(含)到300萬美元以下約占5%,300萬(含)到400萬美元以下約占7%,500~1,000萬美元以下約占7%,1,000萬美元以上的交易件數約在3%。若與臺灣整體產業獲投的交易規模相比,則零售與電商交易規模較小(零售與電商交易規模在100萬美元以下者為59%,高於整體產業的44%)。

資料來源:台灣經濟研究院FINDIT研究團隊。

圖5、2015-2021臺灣零售與電子商務獲投統計-階段別與規模別

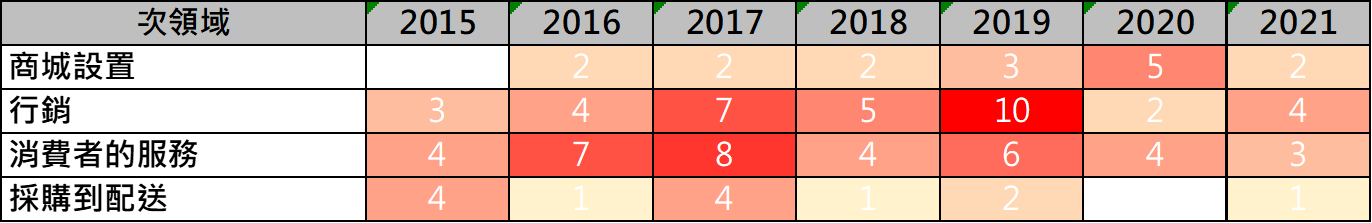

三、零售與電子商務產業次領域的獲投狀況

檢視獲投企業整體輪廓圖,再進一步針對2021年新增的獲投企業做介紹。在獲投企業總體輪廓圖,本文依四個次領域分類來觀察,由下圖可以看得出,我國零售與電子商務著眼較多的地方為「消費者服務」和「行銷」。

資料來源:台灣經濟研究院FINDIT研究團隊。

圖6、獲投企業總體輪廓圖

檢視2015年到2021年各領域的獲投案件數熱力圖(如下圖所示),在疫情期間,隨消費者網路參與度的增加,讓零售商必須轉往線上營運,因此,自動服務平臺技術能讓零售商簡單的將技術導入,即可一站式地提供線上購物的流程,這也讓「商城設置」成為2020年獲投件數成長的次領域。

資料來源:台灣經濟研究院FINDIT研究團隊。

而當商城滿足了消費者下單購物的流程,隨後支援電商在估庫存、速配送、準行銷、高黏著等技術就顯得重要。觀察2021年獲投的十家企業,其在四個次領域的發展上,均有被投資人青睞的企業,以下分別針對「商城設置」、「行銷」、「消費者服務」和「採購到配送」的獲投個案做簡介。

首先,在「商城設置」方面,提供自動服務平臺的企業為視宇股份有限公司,該企業提供跨境電商代營運的解決方案,透過大數據的智慧分析,讓賣家業務的開發變得容易,其獲得A輪70萬美元的投資,投資人包括國發基金、其他未揭露投資人。

另外,任開數位媒體行銷股份有限公司亦是以跨境業務為主的電商平臺,該平臺著眼在居家、3C 與時尚配件等商品,其獲得B輪未揭露金額的投資,緯來電視網股份有限公司是本輪次的投資人。

其次,在「行銷」方面,投入於全通路行銷平臺的有好物媒體科技股份有限公司,該企業提供一個結合藝人與品牌商的平臺,透過藝人使用商品的經驗分享,能與消費者有不同的互動方式,傳遞行銷資訊。該企業獲得種子輪42萬美元的投資,投資人包括國發基金、詹婷怡、陳儀雪等。

此外,亦有著眼在銷售和CRM應用程式的企業,包括曙客股份有限公司、威許移動股份有限公司和智運國際科技股份有限公司。曙客股份有限公司透過會員點數的累積建立不同的會員資格,且邀請朋友加入亦是獲得會員點數的方法。該企業獲得B輪1,500萬美元的投資,投資人包括Perfect Hexagon Commodity and Investment Bank、Ascendo Ventures、中華網家一號股份有限公司、緯創資通股份有限公司、酷游天股份有限公司、中華開發資本股份有限公司、達盈管理顧問股份有限公司、宏準管理顧問股份有限公司、三普旅行社有限公司、CSV Venture Fund II Limited Liability Partnership等。

威許移動股份有限公司透過行銷科技、數據分析應用,協助企業擬定會員忠誠度經營的策略,其藉由多元的行銷互動機制提升會員忠誠度,最終將會員價值轉換為企業營收。該企業獲得A輪268.6萬美元的投資,投資人包括康利投資股份有限公司、書航投資有限公司等。

智運國際科技股份有限公司利用大數據分析民眾消費習慣、上線時間,再將分析結果傳遞給商家,讓商家能精準地投放行銷資訊,增加消費者黏著度。該企業獲得天使輪10.7萬美元的投資,投資人包括國發金基金等。

再其次,在「消費者服務」方面,赫蒂法股份有限公司和立暢股份有限公司優化用戶體驗,而飛達智能股份有限公司提供客製化消費。赫蒂法股份有限公司擁有自己的品牌Healtdeva,產品包括美妝保養品、國外養身保健食品等,其透過線上購物、線下體驗來優化消費者的服務。該企業獲得C輪352萬美元的投資,投資人包括中華電線電纜股份有限公司、尚典生技股份有限公司等。

立暢股份有限公司獲得種子輪14.3萬美元的投資,該企業深耕女性運動休閒時尚市場,其將實體櫃位販售與電商平臺做線上與線下通路的融合,讓消費者可以有更全面的體驗。

飛達智能股份有限公司提供客製化消費,該企業的「師虎來了」線上修繕媒合平臺可依消費者需求分派合適的師傅,提供即時、精準的修繕服務,其獲得種子輪59.6萬美元的投資,投資人包括國發基金、英範投資股份有限公司、勝鑫寰宇投資有限公司等。

最後,在「採購到配送」方面,愛福坊國際股份有限公司是一家食品雜貨電商,該企業獲得Pre-Seed輪10萬美元的投資,其主要是透過平臺整合供應鏈上的資訊,為B2B的商品貿易做數位化轉型。

四、零售與電子商務產業的投資者

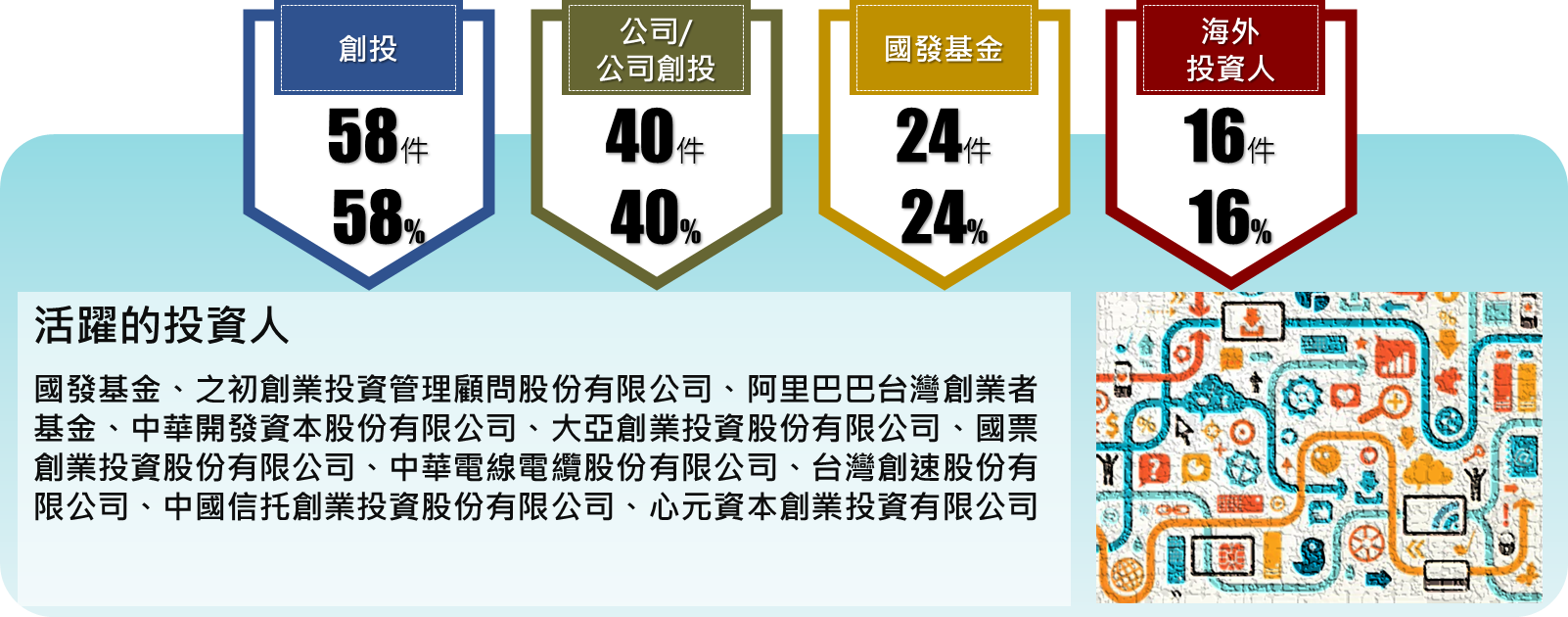

在投資者的觀察上,參與2015-2021年臺灣零售與電商領域100件投資交易活動中,創投機構投資58件,約占58%,與創投機構參與臺灣整體不分領域投資活動比重的40%高出頗多,顯示國內零售與電子商務的新創具有吸引投資人的潛力。

其次,國內公司或公司創投(CVC)參與投資40件約占40%,雖然比同期間公司或公司創投(CVC)參與臺灣整體新創獲投件數占比的61%低,但仍顯示零售與電子商務領域亦有吸引國內公司或公司創投(CVC)的投資意願。

此外,國發基金,透過專案或搭配等方式,共參與24件投資,參與了24%零售與電子商務領域的投資,高於國發基金參與不分領域的總投資件數占比15%,顯示在支持零售與電子商務產業的層面上,政府亦投入相當的資源。

最後,來自海外投資交易件數有16件,約占16%,略高於海外投資人參與整體不分類別投資件數的占比13%,顯示,國內零售與電子商務市場具有吸引海外投資人的潛力。

註:不同型態投資者因多數屬共同投資,比重加總超過100%。

資料來源:台灣經濟研究院FINDIT研究團隊。

圖8、2015-2021各類投資參與臺灣零售與電商投資交易件數占比統計

五、零售與電子商務產業具永續的層面

疫情改變了民眾生活的方式,亦喚起對環境永續的意識,當前各國政府都在擬定政策措施朝永續方向邁進,永續零售也成為投資人看重的層面。CB Insights(2022b)一文描繪出以科技為永續零售塑型的層面,其聚焦於「延長產品生命週期」、「消除浪費的資源、材料和流程」、「激勵可持續行為」和「升級循環和自動化以減少排放」四個層面讓零售朝永續發展,若觀察該文中的代表性企業在2019年、2020年和2021年的獲投件數與金額時,則獲投件數分別為41件、51件和47年;而獲投金額為25.1億美元、24.7億美元和27億美元,整體可以看出,不同於全球零售科技在疫情間獲投呈現件數與金額紛紛下跌的趨勢,著眼在永續零售的代表性企業有抗跌的韌性。

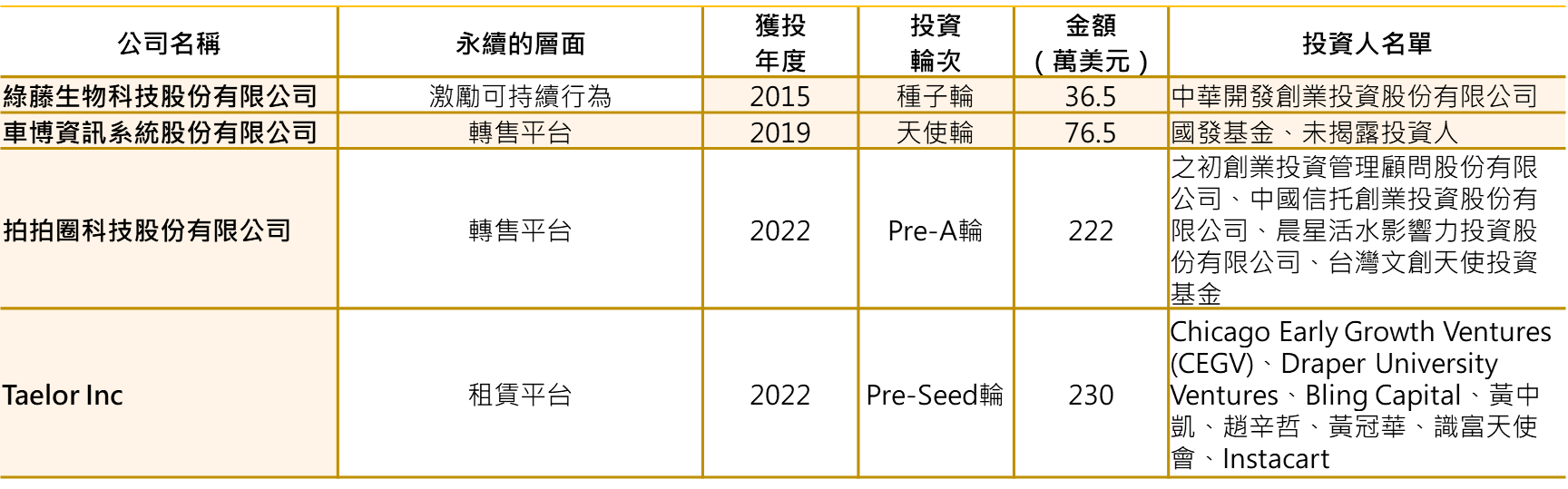

那我國零售與電子商務的獲投企業是否有著眼在前述四個層面的企業呢?答案是有的。綜觀2015年至2022年7月份整體零售與電子商務領域的獲投企業中,綠藤生物科技股份有限公司(著重於「激勵可持續行為」的層面,該企業為會員的綠行動捐贈金額在於永續的行動)、車博資訊系統股份有限公司(著重於「延長產品生命週期」的層面,以二手車轉售市場來延長車的使用)、拍拍圈科技股份有限公司(著重於「延長產品生命週期」的層面,以二手衣轉售市場來延長衣服的使用)和Taelor Inc(著重於「延長產品生命週期」的層面,以男性服飾租賃的方式來延長衣服的使用)是有著眼在永續零售領域的企業。雖然件數不多,但從獲投資訊可以看出,永續零售仍處在種子/天使和早期階段,且近期的交易事件均來到百萬美元的規模,整體而言,在當前全球著重永續的發展,永續零售具有發展的潛力。

資料來源:台灣經濟研究院FINDIT研究團隊。

圖9、我國有著眼於永續零售的獲投企業

六、2022年1~7月份獲投企業的概況

針對2022年1~7月份的獲投企業,共有5筆交易事件,若以零售與電子商務的次領域來探討時,則商城建置有1家,是專注在電子商務以及區塊鏈應用的奧丁丁市集(未揭露金額,C輪);行銷有2家,有著眼在推播廣告的第一網站股份有限公司(101萬美元,未揭露輪次),以及涉足銷售和CRM應用程式的大麥網路股份有限公司(211萬美元,Pre-A輪);消費者服務有1家,是可提供客製化消費的勢得科研股份有限公司(未揭露金額,Pre-A輪);採購到配送有1家,從商品進貨,一直到商品轉售都掌握中間過程的拍拍圈科技股份有限公司(222萬美元,Pre-A輪)。整體而言,近期我國零售與電子商務的交易事件,亦是全面性地發展。

七、結語和未來展望

疫情為零售科技,關了實體零售的窗,但開了另一道電商的門。疫情讓消費者購物行為轉往線上的需求,從下訂單、估庫存、速配送、準行銷、高黏著等支援電子商務的相關應用技術,反到為零售科技帶來一股動能,而這股動能也顯現在資本市場的表現上。

快商務仰賴多元技術的整合。實現「快商務」需要整合平臺系統、數據分析、運輸系統,而就當前我國零售與電子商務領域,疫情間的商城設置交易事件有成長的趨勢,後疫情則商城設置、行銷、消費者服務、採購到配送等四個次領均有企業受投資人的青睞。

永續為資本市場帶來對抗環境不佳的韌性。疫情改變了民眾生活的方式,亦喚起了對環境永續的意識,在政府近年一直支持創新創業,近期又推出淨零轉型的措施,對於零售領域,新創企業如何選定創業題材,讓其發展的方向,既符合政府政策,又能吸引投資人的青睞,則永續零售是值得我們思考的方向。

參考資料

1.CB Insights(2018),“110+ Startups Disrupting Brick-And-Mortar Retail”, https://pse.is/TBZ6G。

2.CB Insights(2019),“Retail Trends In 2019”, https://pse.is/RCRR6。

3.CB Insights(2021),'The Technology Driving The Omnichannel Retail Revolution',https://pse.is/3jwjm5。

4.CB Insights(2022a),' The State of Retail Tech Q1’22 Report ',https://pse.is/47cy5y。

5.CB Insights(2022b),' The Shift To A Circular Economy: How Tech Is Shaping The Future Of Sustainable Retail ',https://pse.is/4cdgvy。