【2022年臺灣早期投資專題-娛樂媒體篇】邁開步伐,讓好事發生!臺灣內容產業關鍵布局年

“Making It Happen! Turning Good Ideas into Great Results”

生活上有很多應用,都是因為有人選擇走在先行的道路上,事情才會開花結果!2022年PWC首度將「非同質化代幣」(NFT)納入娛樂媒體產業(Entertainment and Media Industry, E&M),意味著區塊鏈相關應用不再只是天馬行空又遙不可及的項目,雖然普遍性應用還需待些時日實現,但如果沒有人願意邁開步伐,期待永遠都會落空!

而除了NFT有重要投資事件之外,疫情帶來了廣告科技的蓬勃、疫苗使電影院的人潮回歸,都是觀察娛樂媒體產業發展重要的關鍵事件!若想更深入瞭解娛樂媒體的發展與投資樣態,本文盤點全球趨勢,並根據2015年至2022年7月份台經院FINDIT資料庫整理之臺灣企業獲投資料,為您詳解產業發展軌跡與資金布局。

一、全球娛樂媒體產業趨勢

娛樂媒體產業是體現社會脈動及消費文化變遷的最前緣,掌握娛樂媒體動向便能熟知市場最新樣態,以下綜整Deloitte、PWC及FPE capital等機構對全球娛樂媒體產業精闢觀察與趨勢分析:

1. OTT內容產業成長成長步伐不停歇

2020年因COVID-19疫情爆發,病毒全球蔓延,零接觸需求的OTT內容平臺迎來「破壞式創新」的契機,包含Netflix、Amazon、Disney+、Warner Bros等,2021年營收成長了22.8%,總額高達791億美元,根據PWC預估到2026年將以7.6%的複合年成長率持續茁壯,屆時總營收將達到1,141億美元。相反地,受到OTT串流媒體競爭的傳統電視,則以-0.8%的複合年成長率萎縮,從2021年的2,310億美元降至2026年的2,221億美元。

2. 虛擬資產NFT成為產業新寵

除了大眾觀影形式變革之外,2021年10月底臉書正式更名為「Meta」後,以元宇宙為號召的娛樂形式也成為輿論討論的重點,特別是以區塊鏈技術支持的非同質化代幣(Non-fungible Token, NFT)在2021年大爆發,刷新人們對藝術品收藏形式的想像。2022年,娛樂媒體產業正在進行大量的NFT創新與實驗,越來越多藝術家或創作者將作品轉換為NFT形式發行,建構二手轉賣的分潤機制外,更逐漸開展出虛擬網絡社群,預期不久後的將來,虛擬世界與實體的分隔會越來越模糊,邁進沉浸式的元宇宙世界。

3. 實體電影院在後疫情時代復活

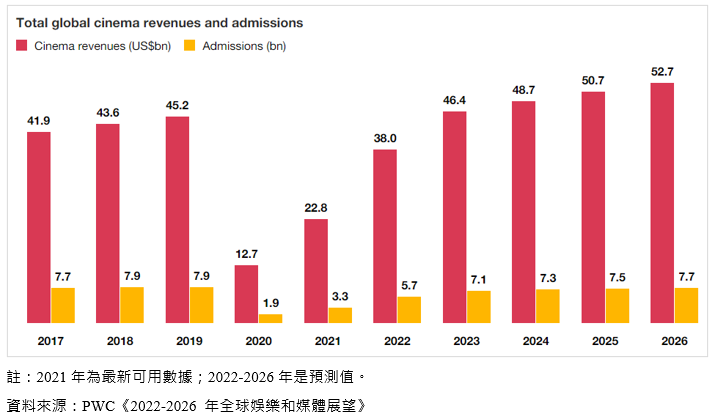

電影作為最高級的藝術娛樂形式,卻在2020至2021年歷經人類史上最大規模的寒冬。所幸,隨著各國疫苗施打覆蓋率漸次追趕,變種病毒對人類的生命威脅也逐漸降低,電影院慢慢恢復過往的生氣,觀眾上座率也出現強勁回升,雖然根據PWC預估,電影院票房收入要到2024年才能恢復到2019年前的水平,但可知影廳的娛樂型態不會消失,只是未來觀眾將更容易依據劇種類型選擇觀影的型態。

圖1 全球電影收入和入場人數

4. 數位廣告科技將以驚人速度成長

隨著消費者花越來越多時間在自己的數位載體上,使得廣告從過去的實體轉為數位化,無孔不入我們的生活。以大型零售商為例,近年它們開始發覺手上握有的大量會員資料及交易數據其實是無價的數位金礦,於是包含歐洲量販霸主家樂福、英國最大零售商Tesco、新加坡超市集團FairPrice紛紛都在2021年推出自家的廣告產品,將過去「門店變現」的行銷型態轉變為「顧客變現」的方式。可預期2022年,將有越來越多大型零售商啟動廣告業務的部署,並向外尋求與廣告科技公司合作結盟,由外部系統建構的技術與資源,比如家樂福與Criteo攜手、Tesco與dunnhumby共行等,成為零售商擴展版圖過程中至關重要的一環。

另外,除了擁有大量線上、線下通路的零售商之外,將多樣化服務項目融入單一應用程式的「超級APP」,同樣可以利用自家平臺的消費者數據,發展廣告業務。例如,馬來西亞Grab、印尼Gojek,即是集食衣住行於一身的國民APP,不論是線上訂餐、叫車共乘、看劇、訂票、預約美甲與按摩等服務,都可以在APP中一鍵完成,無疑是投放廣告的利器。因此,印尼Gojek於2021年便與TenMax合作開發廣告系統,對平臺中破億活躍的用戶進行數據分析,轉化為精準投放廣告的利器。

再者,聯網電視(Connected TV, CTV)也是值得關注的熱點項目,主要是因為OTT串流平臺當道,CTV作為登入管道,能蒐集用戶在選片過程中的興趣與喜好,並成為廣告投放的基礎。根據統計,從2020年開始CTV的廣告收入便以驚人的幅度攀升;於是,2021年YouTube影音廣告推出CTV版位、TikTok也開始布局CTV,嘗試將應用程式引入歐美的智慧電視,意味著,CTV廣告發展值得密切關注。

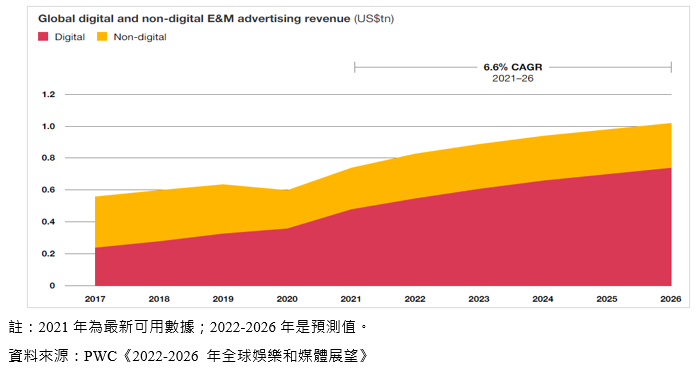

下圖為PWC對於娛樂媒體中廣告營收的統計與預估。從圖中可以發現廣告領域在2020年因為疫情影響,下降了近7%;但到了2021年便出現22.6%的驚人漲幅,占娛樂媒體行業總收入的32.2%。因此,預估到2026年,它將以6.6%的複合年成長率增長,成為一個1兆美元的市場。

圖2 全球電影收入和入場人數

5. 併購與投資正在加速進行

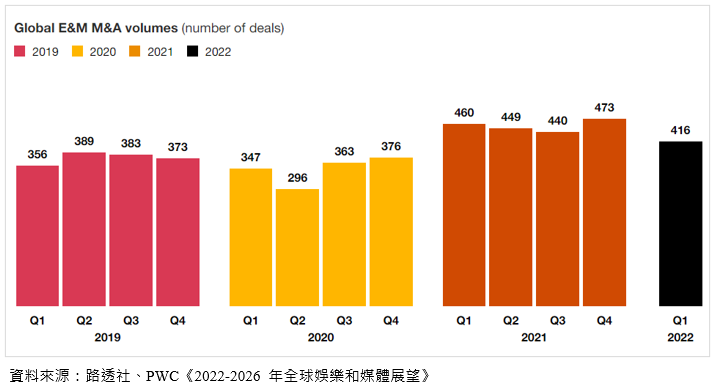

2021年5月,AT&T同意將其Warner Media業務與Discovery合併,成為與Netflix和Disney+等公司競爭的新串流媒體巨頭,加劇了美國OTT市場的競爭力度;2022年4月,微軟破天荒砸687億美元收購遊戲開發商動視暴雪(Activision Blizzard),讓微軟瞬間成為一間擁有數個經典遊戲IP及4億月活躍玩家的公司,達成遊戲史上最大的一筆交易;此外,2022年3月,印度電影院因防疫鬆綁,營收強勁反彈,電影院運營商PVR宣布和Inox Leisure合併,創立印度最大的電影院廳連鎖,達1,500家,品牌為PVR-INOX;同月份,印度區域頻道巨頭Zee也與索尼影視聯合創建了印度第二大的娛樂網絡,合併後將擁有75個電視頻道、兩個串流媒體服務、兩個電影工作室、一個數位內容工作室及大型節目和音樂庫,僅次於迪士尼。由此可見得,全球性視野的娛樂市場正在興起,企業團隊正在尋求壯大,以能對抗財力雄厚的行業巨獸,創建新而獨特的娛樂內容。

圖3 全球娛樂媒體併購交易量

二、臺灣娛樂媒體獲投總覽

基於上述五大全球產業趨勢,以下將根據台灣經濟研究院FINDIT團隊所彙整、收錄的資料,對臺灣娛樂媒體產業早期投資動向進行剖析,瞭解臺灣產業發展是否與全球趨勢一致,並從其市場特點捕捉獨有的產業風貌。

(一) 範疇與資料來源說明

首先,FINDIT研究團隊所收錄的臺灣獲投資料來源主要為:(1) 國際重要的早期投資資料庫,如:Crunchbase、IT桔子等;(2) 科技媒體或新聞報章(數位時代、Inside硬塞的、工商時報、經濟日報等);(3) 獲投企業提供(新聞稿、網站或臉書資訊、主動提供給FINDIT);(4) 國發基金季/年報、相關承辦的政府單位;(5) 投資人(包含投資機構/投資公司新聞稿、網站、上市櫃公司財報轉投資資訊、投資人主動提供給FINDIT等);(6) 經濟部商業司公司登記相關資訊。

至於,收錄的「臺灣獲投企業」定義為:(1) 公司註冊地點在臺灣或註冊地點在海外,但創辦人來自臺灣;(2) 上市/櫃(含興櫃)前或下市後的獲投紀錄;(3) 不包含收購及母公司對子公司投資。

再者,為使探討的方向更聚焦,有利臺灣獲投統計更具參考價值,本文參考2022年6月PWC所發表的《2022-2026 年全球娛樂和媒體展望》,並根據獲投業者實際樣態將娛樂媒體產業次領域區分為八大類,包含:(1) NFT(經營與非同質化代幣相關)、(2) 串流平臺(OTT平臺及影視音樂串流內容平臺)、(3) 社群直播平臺(包含社群交友軟體及多元直播平臺)、(4) 娛樂設備與軟體服務(包含實體娛樂場館、機台及各種數據分析、解決方案提供者)、(5) 新聞性媒體(單向傳遞資訊的媒體業者) (6) 遊戲/電競、(7) 廣告行銷與經濟(主要提供B2B服務,包含網路廣告行銷科技公司及網紅經紀、企劃)以及 (8) 影視製作(指電影、節目、戲劇、動畫、電視廣告及電視舞台劇製作)等。

圖4 臺灣娛樂媒體領域分類

(二) 獲投件數與金額總覽

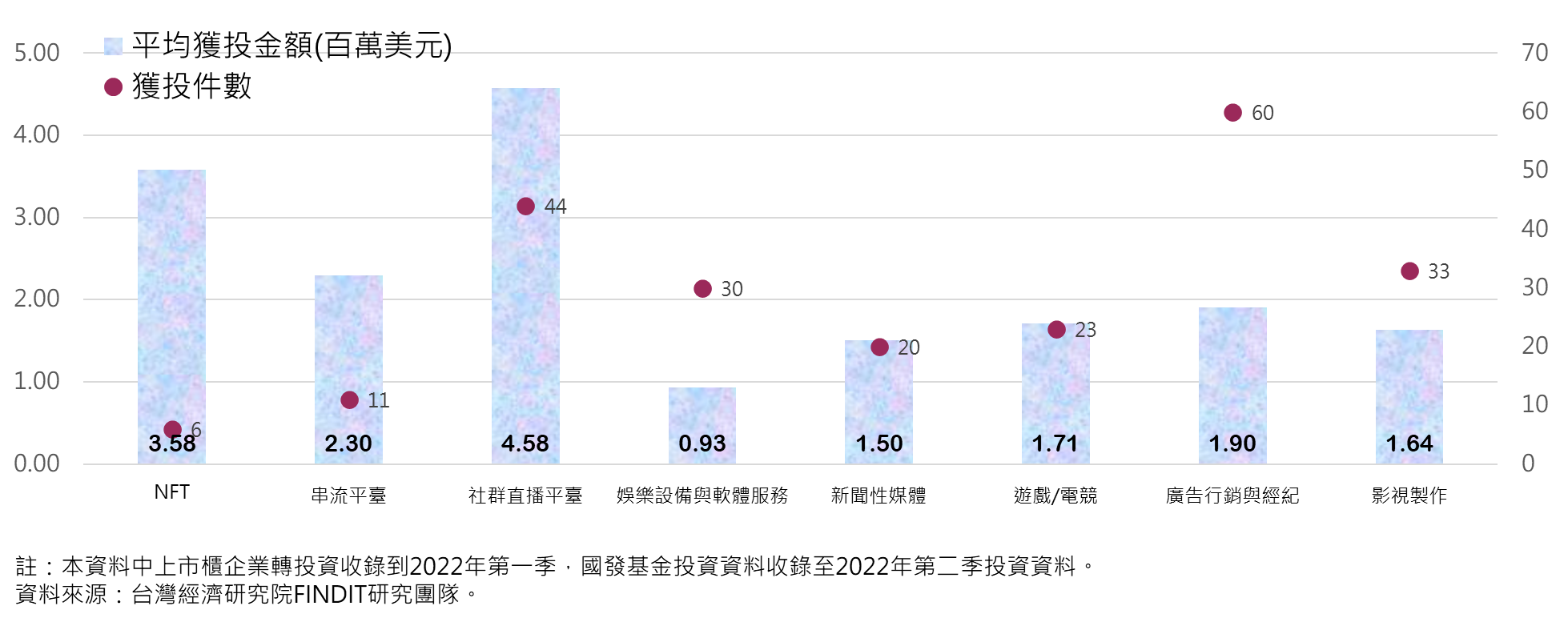

2015年至2022年7月FINDIT研究團隊所彙整、收錄的臺灣獲投總交易件數為2,417筆、已揭露的總投資金額為84.30億美元,而娛樂媒體領域交易件數則有227筆,占整體的9.4%;投資金額方面為5.13億美元,占整體的6%。該交易件數與投資金額規模雖不大,但以占比來說也足以說明該產業在臺灣投資市場的重要性。其中,「廣告行銷與經紀」貢獻的投資比數最多(60件),而「社群直播平臺」貢獻的獲投金額最高(2億美元)。

圖5 臺灣娛樂媒體獲投總覽

- 近五年成立企業占比高八成,產業發展與國際趨勢一致

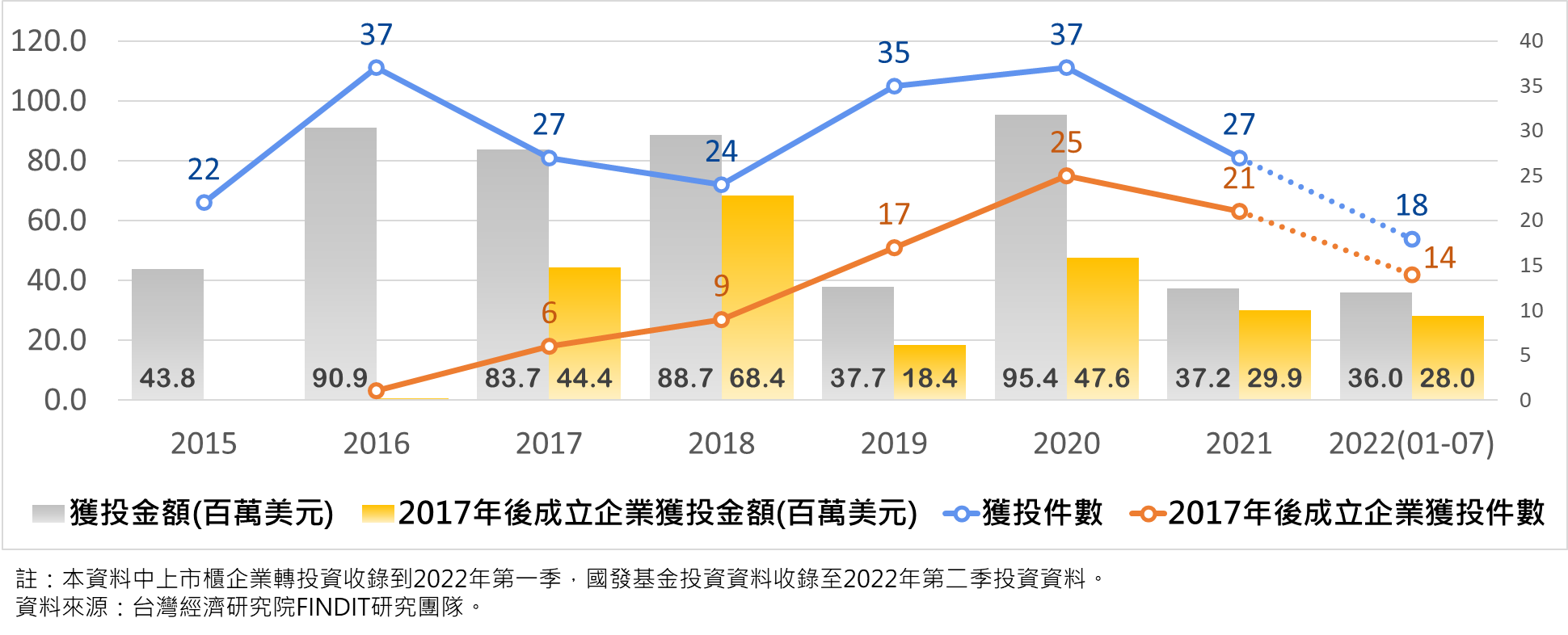

除了對照整體臺灣投資占比,瞭解投資人偏好外,我們還可以從下圖一覽2015年以來娛樂媒體投資金額與交易件數的消長。2016-2018年出現投資金額的高峰,主要與當時直播打賞風潮興起有關,如17直播接連獲得規模不小的投資,同時,數位應用與數位廣告開始在娛樂媒體展露頭角,如酷訊搜索、商點石創新皆是其一;而另一個投資金額高峰則出現在2020年,那是全球疫情慘重的時刻,但臺灣因成功防堵疫情國內產業依舊蓬勃,獲投金額達9,540萬美元、共有37筆投資交易,主要可以歸因於網紅經紀及數位廣告的產業鏈成形,光是對「廣告行銷與經紀」領域的投資就多達12筆,「社群直播平臺」也有9筆之多,包含17 Live、受年輕人喜愛的Dcard及Zima都在其中;再者,2020年成為臺灣podcast爆炸性發展的一年,關鍵性平臺Firstory及SoundOn也在該年獲得投資,另外兩家與NFT相關的公司,分別為Fansi Me、Oursong受到前瞻性投資人的青睞。

然而,2021年卻有回落的跡象,不比2020年那般蓬勃,單是獲投金額就腰斬了61%,只有3,720萬美元的資金,件數少於2020年僅有27件,推測主要與疫情三級警戒有關。但我們也發覺,該年份2017年後成立的企業獲投占比首度超過整體的八成(80.4%),營業包含社群、電競、串流平臺、數位廣告行銷及NFT等,顯示娛樂媒體產業的型態越來越年輕、多元化,更不乏有給予新創資金支持的「天使放大」,逐步勾勒出娛樂媒體產業生態共享自足的完整樣貌。

在全球通膨問題嚴峻,各國央行升息、貨幣緊縮浪潮高漲的前提下,臺灣娛樂媒體領域在2022年截至7月止還能累計投資3,600萬美元、18筆投資金額,顯示產業競爭力正在逐步提升。

若將近月投資樣態對應全球產業發展趨勢,可發現臺灣企業(如潮網科技)應用大數據於數位廣告者越來越多,主張支援跨平臺、跨螢幕投放的方案也越來越成熟;另外,因應國內市場小,串流平臺也開始著眼鎖定不同屬性的目標客群,像是福威電競,主要是整合實體運動賽事與影視串流,製作讓運動玩家喜愛的影視內容;再者,從2021年開始,因看準未來電影仍是吸金的內容霸主,許多大型製片商及國發基金都紛紛參與投資製作,因此,2022年娛樂媒體領域與國際趨勢不謀而合,且將有機會優於2021年的獲投表現,再迎下一波巔峰。

圖6 臺灣娛樂媒體歷年獲投件數與金額

- 獲投以早期階段為主,中後期單筆資金規模大

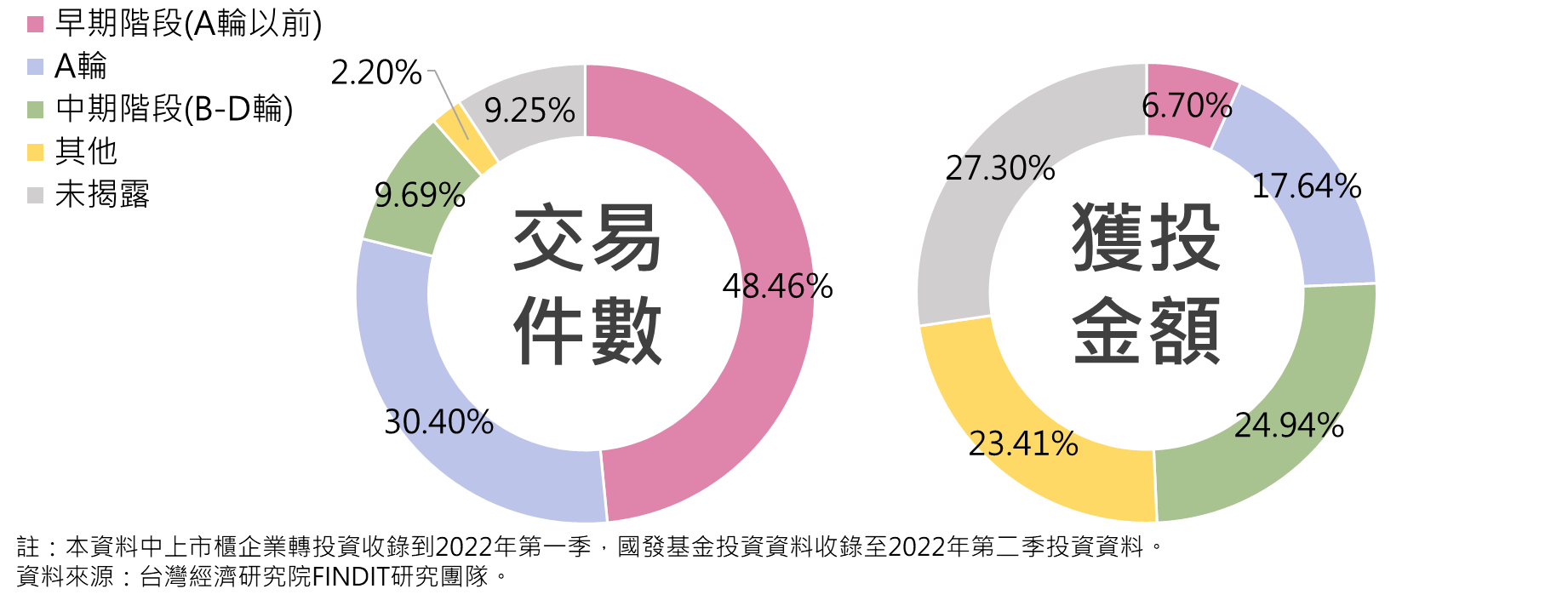

瞭解歷年投資概況後,我們再將2015年至2022年7月逐筆投資資料以輪次做區分,呈現企業獲投的階段分布。發現娛樂媒體獲投件數大多集中在A輪(含)以前,占比達78.86%,其中早期階段(包含天使輪、種子輪、pre-A輪)占比48.46%;A輪占比30.4%;其他中後期階段如B、C、D輪件數比例相對少,總和不超過10%。此結果呼應上述2021年獲投企業有8成皆為成立不滿五年的觀點,由此可見得,臺灣娛樂媒體獲投仍以早期階段為主。

若以資金規模來看,A輪(含)以前僅占24.34%,其中早期階段(包含天使輪、種子輪、pre-A輪)占比6.7%;A輪占比17.64%;其他中後期階段如B、C、D輪單筆交易投資規模較大占24.94%。主要是由於中後期階段商業模式已發展成熟,投資人對於該公司的潛在市場與未來趨勢也較能掌握,大規模投資的機率高,如長期深耕臺灣美系玩具與電影商品授權市場的野獸國(Beast Kingdom)於2021年8月獲得新臺幣4,284萬的投資;受眾廣大的今日傳媒(Now News)也於2021年3月及9月獲得新臺幣1,398萬的投資;另外,應用AI進行廣告技術的潮網科技則在2022年6月獲得300萬美元的投資。

圖7 臺灣娛樂媒體獲投輪次占比

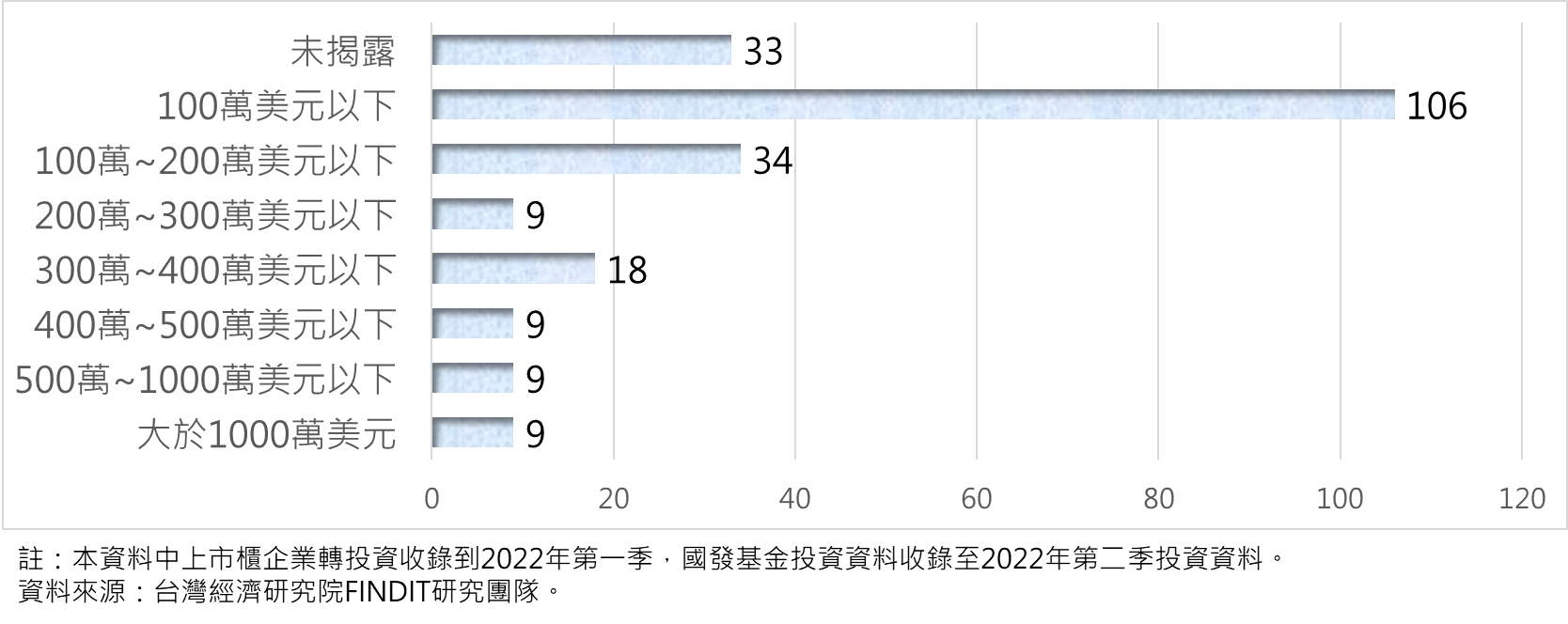

- 投資資金規模小,約五成交易皆小於100萬美元

依據獲投的金額規模來看,2015年至2022年7月期間臺灣娛樂媒體整體獲投交易件數中,有77.5%的比重皆不到500萬美元,其中又有6成投資規模不足100萬美元,顯示小型投資居多;而500萬以上到1,000萬美元之間及1,000萬美元以上者,截至目前剛好各9件,占比均不足4%,與臺灣整體500萬美元以上獲投占15%相比,落差甚大。若細究投資規模與領域之間的關係,會發現獲得大規模資金投資者(1,000萬美元以上)主要都是社群直播平臺,占比超過五成,少部分則為串流平臺及遊戲的公司。總得來說,臺灣媒體娛樂產業投資規模並不大,多為新臺幣3,000萬元以下的小型投資案,但是有野心想要擴張版圖、國際輸出者,如社群直播平臺、串流平臺或遊戲公司仍有可能吸引超過新臺幣3億元以上的大規模資金。

圖8 臺灣娛樂媒體獲投規模件數

(三) 次領域項目分析

上半部我們從娛樂媒體整體獲投看歷年趨勢走向、輪次占比及資金規模,接續我們將娛樂媒體產業依據八大次領域分類為:NFT、串流平臺、社群直播平臺、娛樂設備與軟體服務、新聞性媒體、遊戲/電競、廣告行銷與經紀及影視製作等,從而得知獲投件數分布、平均金額及投資風口,藉以觀察何者是產業當中的新星,具有持續發展的潛力。

- NFT成為市場新星,廣告科技極具潛力

如下圖可以明顯發現社群直播平臺平均獲投規模遠高於其他次領域,平均每筆超過450萬美元,根據資料顯示,由藝人麻吉大哥—黃立成所創辦的「17直播」貢獻良多,該公司透過新興的商業模式,加深直播主與觀影者之間緊密的互動,成為投資人看好其未來發展的基石;另外還有深受年輕人喜愛的社群平臺「Dcard」於2020年獲得1,500萬美元投資,也為該領域重要貢獻者。

值得一提的是,在2021年市場上爆紅的NFT,於2022年首度被納入PWC關於娛樂媒體的調查中,在臺灣獲投資料當中也同樣有亮麗的表現,雖然獲投家數最少,但平均投資金額卻僅次於社群直播平臺,高達350萬美元,是不可忽視的產業新星。其中,像是「Oursong」是臺灣最大的音樂內容數位收藏交易平臺,創作者可以透過NFT的交易形式,快速完成分潤與資金匯兌,解決過去音樂產業的痛點;同時還有如「Lootex」作為臺灣NFT重要的賣場,讓玩家重要的遊戲寶物能透過去中心化的技術點對點交易,並藉由智能合約打造無詐騙、跨國境、公開透明的虛擬買賣產品。

另外,在串流平臺方面,雖然臺灣因為市場及資金的限制,沒有發展如Netflix、Disney+等全球大型OTT平臺,但仍不能小覷該領域的市場潛力,平均獲投金額排名第三,尤其是2020年臺灣podcast大爆發,各種內容節目如雨後春筍產出,帶動了該領域的發展與轉型,其中作為podcast的龍頭業者SoundOn於2021年1月被新加坡投資顧問公司 Kollective Ventures與個人基金Turn Capital收購,也為獲投金額當中主要的貢獻者。

在平均獲投金額外,投資件數在「廣告行銷與經紀」領域遠高於其他,在2015年至2022年7月期間多達60筆交易。這個現象與近年臺灣市場網紅們的崛起有關,諸如:圈圈科技、瑪樂愛迪科技均是提供網紅有效且簡單的行銷解決方案,一方面以擴散影響力為目的,另一方面協助建立溝通平臺,解決廣告主與網紅之間的問題。同時,隨著大數據與人工智慧的發達,「廣告科技產業」(Adtech)也在臺灣娛樂媒體市場中成為吸金的標的,如愛卡拉互動媒體、塔圖科技、酷訊搜索及潮網科技等,他們擁有強健的AI建模與數據分析的能力,能夠將廣告精準投放予特定受眾,達到散布與精準行銷的目的。

圖9 臺灣娛樂媒體各領域獲投件數與平均金額

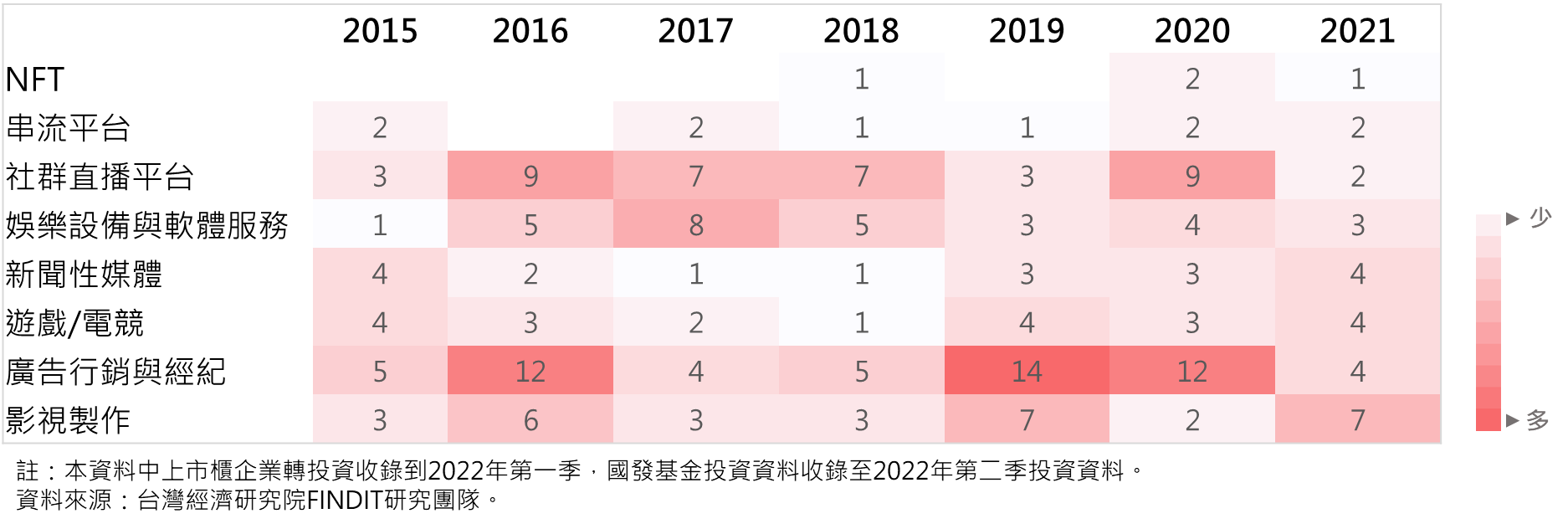

- 文策院帶動影視產業投資,產業緊抓翻身契機

我們可以透過各個領域獲投件數熱力圖看出歷年熱門領域的變化(因有企業獲投金額未公開,為避免計算有偏誤,熱力圖以交易件數呈現)。雖各個領域間較無明顯的時間關聯,但我們仍可以發現社群直播平臺六年多來,維持較活絡的投資熱度;另一則是網紅經紀及廣告科技的興起備受資金投資市場的關注;還有2018年起受到當時區塊鏈首次代幣發行(Initial Coin Offering,ICO)、證券型代幣(Securities Token Offering,STO)市場的風潮,台灣娛樂媒體產業出現第一筆與NFT應用相關的獲投,係由KKBOX集團區塊鏈研究計畫Oursong所貢獻,也是全球第一個音樂NFT交易平臺。

此外,影視製作也是值得多加觀察的領域之一,光就2022上半年就有7筆獲投交易。自從2019年文策院揭牌之後,臺灣影視產業步入新的里程碑,至今國發基金投資文創、內容計畫已達10.3億新臺幣,民間共投方也投入了約10.6億新臺幣,許多行內人表示,國發基金能為產業分擔風險,結合大量資本投入,讓影視人才回流。《2021年台灣文化內容產業調查報告》指出,台灣戲劇、影集製作成本,已從2018年單集平均323萬新臺幣,提升到去年的531萬新臺幣,3年增加64%,未來還要抓緊契機,把握翻身的機會,迎接臺灣影視產業再起的曙光。

圖10 臺灣娛樂媒體各領域獲投件數熱力圖

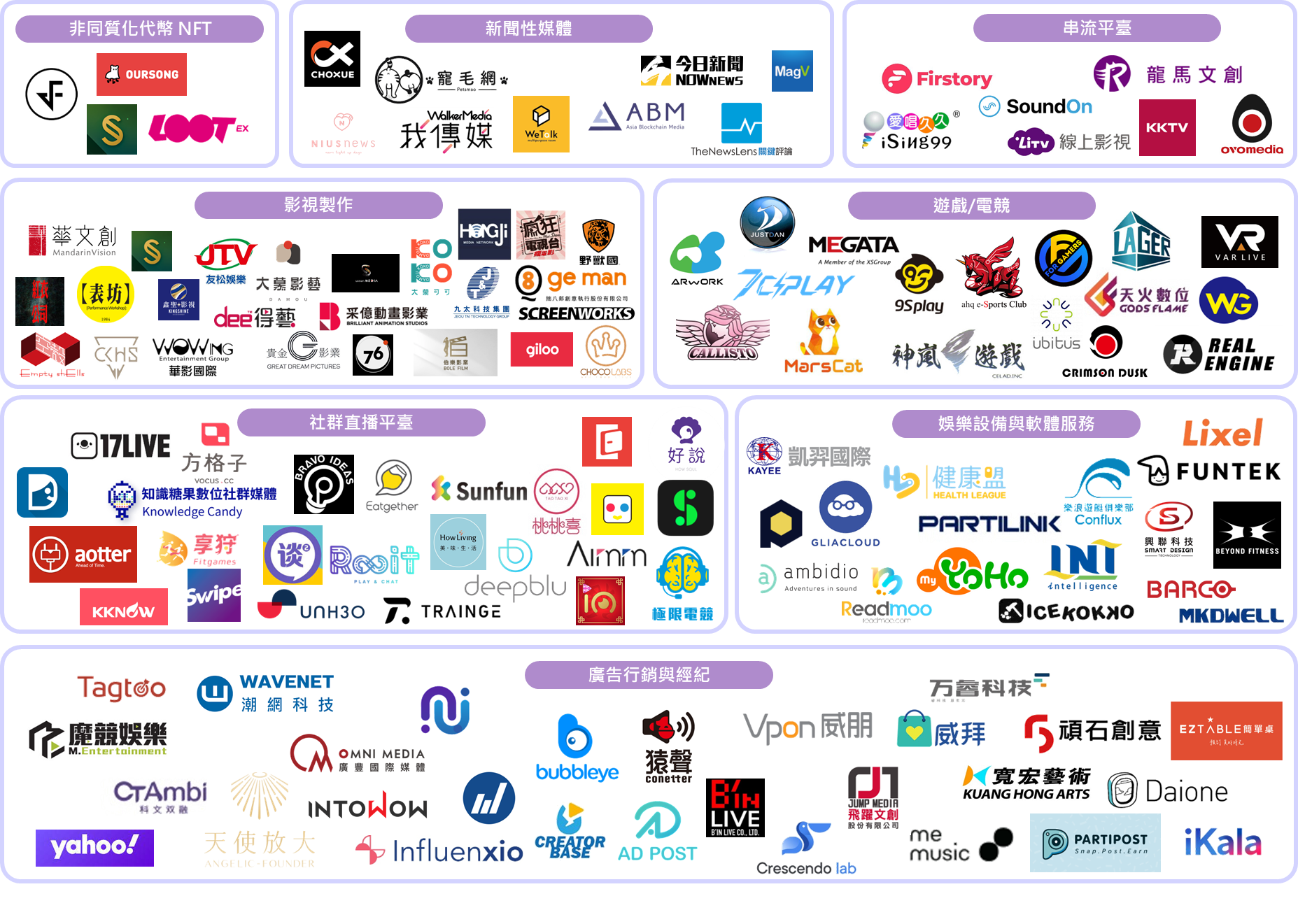

(四) 企業獲投輪廓

為能全面性地認識臺灣娛樂媒體產業獲投樣態,基於台灣經濟研究院FINDIT研究團隊的整理,將整體輪廓羅列繪製並說明於下。

以獲投件數最多的「廣告行銷與經紀」來說,有做網紅、KOL中介經紀的啟程日計、萬睿科技、迷音樂、魔競娛樂等;有專門做數據處理,以AI人工智慧分析廣告投放的愛卡拉互動、潮網科技、廣豐國際、瑪樂愛迪、漸強賴伯等;有取得肖像、IP授權或開發的飛躍文創、頑石生活等;有內容產業加速器、資金整合者或顧問服務的科文双融投資、天使放大等。

以平均獲投金額最高的「社群直播平臺」來說,有深受直播主愛好、創造粉絲經濟的17直播、KKNow、群攜科技等;有線上交友為主的SUNFUN婚姻交友、Chatgether一起聊社、食我網路及路星(Rooit)等;有運動賽事及各項直播內容為主的球學國際、大宇資訊等;專注特殊目的連結,如:桃桃喜命理平臺、美味生活料理平臺、Deepblu潛水平臺、WalkerMedia美食平臺、Mobiusbobs寵物影音等。

其他在串流平臺方面,有提供OTT影音服務的科科電速、愛唱久久音樂科技、龍馬文創、立視科技等;還有提供podcast播放平臺,如:聲浪媒體科技(SoundOn)、吉爾科技(Firstory)等。

在遊戲與電競方面,有遊戲軟體或手遊開發的公司(如:唯數娛樂科技、就肆電競、傑仕登、真好玩娛樂科技、神嵐遊戲、天火數位、燃點科技及極限電競等);販售革命性遊戲設備(如:銀河網絡遊戲);與元宇宙及Web3.0應用相關的維亞娛樂、艾斯倍特數位創新等。

在新聞性媒體方面,有網路媒體平臺(如:賽博社群、關鍵評論、今日傳媒等);還有專營區塊鏈及數位貨幣産業動態的亞鏈整合行銷顧問團隊(ABM),其擁有專業公關、行銷、媒體等線上線下豐沛資源,以數位貨幣教育普及為宗旨,希望讓更多臺灣及國際用戶瞭解區塊鏈技術所帶來的美好生活體驗及投資理財。

在影視製作方面,文策院的成立與國發基金帶動投資,使該領域資金更加活躍,如:華影國際、伯樂影業、友松娛樂、鑫聖傳媒、柒拾陸號、表演工作坊、野獸國、貴金影業、紘績科技、采億動畫、得藝文創、大慕影藝、愛情大師、紅衣小女孩、九太科技、雷斯利傳媒、華文創、SELF TOKEN及瘋狂秀等。

在娛樂設備與軟體服務方面,提供硬體設備、空間維護相關服務,如:Ambidio、聯聚電子、群傳媒、晶拓科技、創蘊、聯巨光、興聯科技、超越體能顧問、唯雅娛樂等;以雲端大數據、網站開發與維護服務為主,如:集雅科技、寬宏藝術、臺灣巴可科技、雅虎國際、猿聲串動、樂堤科技等。

最後,是今年在PWC首次新增的領域—非同質化代幣(NFT),許多企業正在進行新的嘗試與開發,也備受國內外投資人關注,該領域的多變與彈性,值得我們持續關注。如:Fansi Me、Oursong、Lootex等。

圖11 臺灣娛樂媒體各領域獲投企業輪廓

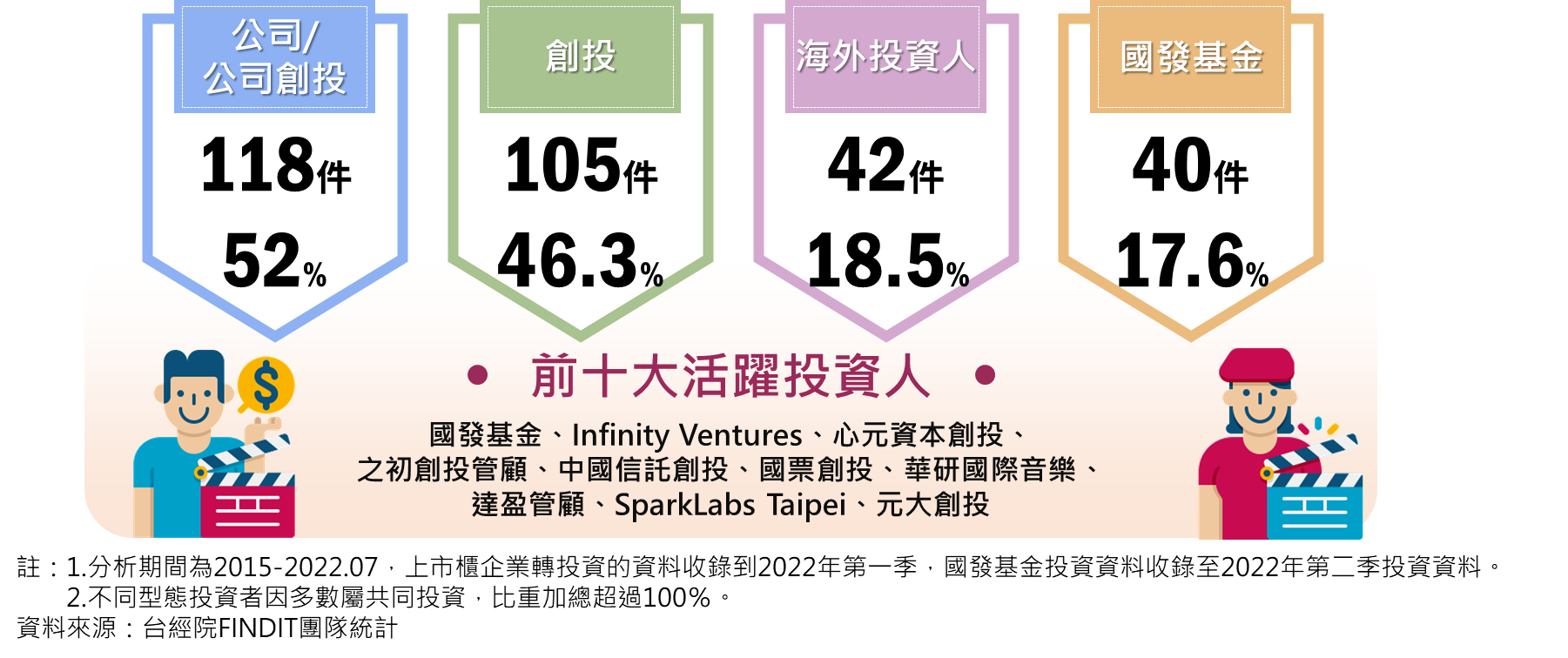

(五) 投資人分布

除了獲投企業領域及輪廓樣態外,以下將從投資人切入,有助瞭解資金市場的參與者及活躍法人。就目前FINDIT研究團隊掌握臺灣娛樂媒體獲投的227件交易中,公司創投參與118件,比例最高,占總投資件數52%;創投共有105件、占總投資件數46.3%;海外投資人共有42件、占總投資件數18.5%;國發基金共有40件、占總投資件數17.6%。

以個別活躍投資人來說,以國發基金投資38筆件數最多(占總投資件數),其次是海外投資人Infinity Venture(9件)、心元資本創投(8件)、之初創投(7件)、中國信託創投(6件)、國票創投(5件)、華研國際音樂(5件)、達盈管顧(5件)、SparkLabs Taipei(4件)、元大創投(4件)、永豐創投(4件)及遊戲橘子(4件)等。

以近兩年熱門討論的NFT市場為例,心元資本積極在該領域布局,分別在2021年7月、2022年1月及4月,投資如Oursong及Lootex NFT交易平臺,心元資本創始執行合夥人鄭博仁表示,區塊鏈是目前全球最頂尖的創投和創業者最關注的領域,他認為臺灣創業者應把握區塊鏈相關應用的機會,共同推動產業生態系。AppWorks(之初創投)董事長暨合夥人林之晨及Headline Asia合夥人黃立安均對此也曾一同在公開場合表示,看好區塊鏈及Web3.0趨勢,未來將重兵部署該領域,在基金結構上,也不排除納入虛擬貨幣(token)投資的彈性,為能在典範轉移之際,加速市場布局。

圖12 臺灣娛樂媒體投資人分布

(六) 獲投企業介紹

最後,我們將資料期間限縮在2021年至2022年7月,挑選前十大獲投企業,有助瞭解娛樂媒體近年相對較大金額投資的領域。在前十大投資金額中,屬於「NFT」領域共2筆,分別是Lootex及OurSong平臺;屬於「廣告行銷與經紀」領域共3筆,分別是台灣夢幻文創、潮網科技及喧嘩股份有限公司;屬於「影視製作」領域共3筆,分別是伯樂影業、大慕可可及大曉創藝;屬於「遊戲/電競」領域共1筆,為極限電競。

圖13 臺灣娛樂媒體前十大獲投企業(2021-2022.07)

- 路特斯科技(Lootex)

Lootex成立於2018年,共同創辦人呂季潔憑著「為什麼憑實力打到的道具是遊戲公司的?」這樣的疑問,創辦了著名的遊戲虛擬寶物交易平臺,為GameFi與NFT的應用業者。搭上P2E(Play to Earn,邊玩邊賺)及NFT的熱潮,目前Lootex站上已與超過50種區塊鏈遊戲合作,包含RPS League、Block Monster、Dungeon Swap等,並擁有超過1.2萬個NFT、每月活躍用戶超過8萬名,讓市場投資人看見其市場潛力。

2022年1月,該公司宣布完成900萬美元(約為新臺幣2.5億元)的種子輪募資,主要投資人有:Spartan Capital、Infinity Ventures Crypto、LD Capital及日本上市公司Akatsuki。值得一提的是,該筆投資不是全部都採用傳統的股權投資,部分投資人買的是Lootex即將發行的代幣(Token)。展望不久後的未來,隨著元宇宙逐漸成為日常的一部分,玩家將成為虛擬革命的最前線,Lootex也將不辱使命成為最重要的推手之一。

- 台灣夢幻文創(Taiwan Dream Institute)

過去演藝人員在藝術學院畢業後,多是靠自己摸索入行,且常有許多素質參差不齊的經紀公司,遊走法律灰色地帶,充滿危險。基於此,2021年臺灣首間由政府支持的時尚娛樂學院成立。

為支持臺灣演藝人才國際競爭力,時尚娛樂經紀公司凱渥與文化內容策進院合作,宣布成立「TDI台灣夢幻學院」培育未來之星,投入資金共新臺幣2.16億元,其中文策院藉由國發基金投放1億500萬元。目前,TDI規劃共開設音樂班、戲劇班、時尚班與泛娛樂班等課程,分別打造唱跳偶像與全方位歌手、專業演員、國際專業模特兒及YouTuber、直播主、意見領袖(KOL)等。

2022年,TDI台灣夢幻學院開放招生,預計首波招收300多個學員名額。TDI執行長、資深音樂製作人朱敬然表示,學院將提供學員人脈媒合,首批學員結業後預計將於2023年至2025年出道,TDI也將投資3部音樂舞台劇、20部影音內容作品,並參與海內外影視音作品製作,幫助學員接軌市場與工作機會。

- 我們爽翻(Our Happy Company)

Our Happy Company是KKBOX集團內創意實驗室的一個區塊鏈研究計畫,2018年11月在臺灣注册,由KKBOX創辦人林冠羣、知名歌手John Legend與吳柏蒼、Twitch創辦人Kevin Lin等人共同創立,旗艦產品OurSong是設計給包含歌手、藝術家等創作者的行動NFT交易平臺,首創亞洲最方便製作和交易流程,創作者能透過OURSONG輕鬆在手機上製作、發行NFT,整個流程在短短三分鐘內便可完成,讓發行NFT不再是遙不可及的事情,是全球第一個音樂NFT交易平臺。

2022年4月,OurSong母公司Our Happy Company宣佈完成750萬美元(約為新臺幣2.2億元)的種子輪募資,由IVC與Animoca Brands領投,其他投資人包含心元資本、HTC等。IVC共同創辦人田中章雄投資人表示:「過去20年裡,林冠羣改變了娛樂業務的方式,從串流音樂、活動票務平臺到音樂廠牌。他與團隊改變了北亞的娛樂生態,我們相信他在NFT的民主化上,也處於一個完美的位置。」而創辦人林冠羣則表示,自從OurSong推出以來後,顯著看到了社群快速地成長,未來OurSong將致力於海外推廣,預計2022年初正式面向國際開站。

- 伯樂影業

伯樂影業成立於2019年,專注於國片投資製作與發行,整合四大影城戲院國內通路、海內外發行的電影投資與製作量能,引進策略聯盟及投資夥伴,在開發、拍攝、發行及行銷等階段進行投資;金額以每部預算新臺幣一千萬元為上限,參與總製作預算約新臺幣六千萬元以內的中小型國片,目標以一年3至5部的國片IP產製量。

而2021年文策院與伯樂影業正式舉行記者發布會,由文策院及威秀、秀泰、國賓、新光四大影城組成的「推手影業」合資,威秀董事長吳明憲出任伯樂影業董事長,「推手影業」投資1億元、占股51%,文策院則投下9千萬第三期國發基金、占股49%,共達新臺幣1.9億元,推出7部風格迴異的國片,包含《緝魂》導演程偉豪首部擔綱執導的動作喜劇電影;《怪胎》導演廖明毅新作改編;藤井樹小說講述私刑正義的《暗社工》;臺灣英國合製愛情喜劇《莎莉》取材從臺灣真實網路詐騙,由李烈、吳明憲監製;創下公視開台以來最高收視率的《我的婆婆怎麼那麼可愛》更確定推出電影版。

值得一提與開心的是,多元題材已經引起新加坡上市電影公司mm2全亞影視集團注目,預計將以每部片總預算10%,參與伯樂影業所有項目的投資。

- 大慕可可(Lootex)

與上述伯樂影業雷同,大慕可可是文策院成立2年來,共同投資計畫第六案,由文策院執行的國發基金9,800萬元投資。經營團隊由知名製作人林昱伶擔任董事長,擁有25年製作資歷的資深監製張庭翡擔任總經理,並由金馬獎最佳編劇蔡宗翰擔任劇本總監、劇場編劇簡莉穎擔任內容總監,陣容堅強。

大慕可可的三大營運目標,首先,以人才孵化最為重要,支持潛力創作者,成功銜接國內外市場;其次,IP跨域轉譯,從好題材好故事出發,目前已有多部催生中的作品橫跨出版、劇場、影視,實現IP一源多用及規劃周邊商轉;再者,經營團隊憑過去精準的市場眼光,投資劇場及影視作品加大投資,目標是5年陪伴10個創作者及團隊站穩市場並建立品牌、孵化30部IP、投資40部作品。

該公司2022年預計參與及開發中的影視項目,包括:陪伴以影集《黑喵知情》入圍金鐘獎6項的「酷斯本媒體製作」,孵化原創恐怖題材《都市懼集》;執導HIStory系列《越界》導演蔡宓潔、《圈套》導演李青蓉,分別打造改編經典BL小說的《我默默喜歡上了學生會長》、《神將》;肆一的小說《可不可以,你也剛好喜歡我》影集版等。在劇場作品方面,大慕可可同時打造以劇場為主的「找樣造劇」計畫,透過劇場人才與影視資源匯流跨界,培養更多說故事好手,打造橫跨劇場與影視的好戲,目前已推出由劇場界「百變女王」王安琪挑戰編、導、演的舞台劇《愛在年老色衰前》;另外,還有從歌手鄭宜農的故事出發的《妳歌》,及攜手劇團「C musical」、「活性介面製作」改編簡莉穎原創故事的音樂劇《九月啊九月》等。

文策院董事長丁曉菁指出,大慕可可投資案,實現政府點火,帶動民間基金進場,打造泛娛樂內容產業綿密的資金火線網和產業化支援系統,希望協助業者逐步打開國際市占率,健全影視生態系。

- 潮網科技

潮網科技成立於2010年,旗下共有2大產品業務,一為廣告流量業務,協助客戶購買Facebook、Google、Twitter等平臺廣告;另一為SaaS業務,提供自行開發Orca系統,結合其他廣告科技(Adtech)廠商的技術,進行客戶的會員再行銷、受眾分析、輿情監測。

目前,潮網科技有臺灣LG生活健康、亞尼克,以及香港禮品展、馬來西亞亞發咖啡等海外客戶;SaaS系統則有中華電信、台酒等客戶;更是少數站穩中國市場的公司,並在先前於馬來西亞收購了當地22年老牌廣告公司。

2022年6月,完成300萬美元(約為新臺幣8,900萬元)的B輪募資,創辦人暨執行長徐挺耀表示,將在日本與北美市場更大力的拓展,並預計擴大招聘跨境商務開發及數據分析團隊,希望能在2年內在臺灣IPO。面對疫情後的時代,無論是B2B業務行銷還是B2C或C2C的電子商務,潮網科技有望從廣告科技(Adtech)走向行銷科技(Martech),同時完整的大廠代理布局,期待可以無縫進入北美市場,甚至全世界任一市場。

- 極限電競(EXTREME ESPORTS)

極限電競成立於2017年,積極開發電競之數位內容IP。營運長周亦宣、企劃組長黃愷凌表示,極限電競累積之電競活動、賽事經驗,因而受邀至校園分享,進而發現電競教育之市場需求,創立電競教育品牌「艾莉絲夢遊電競」,以扎根臺灣,孵育電競混種人才,帶領學子實現夢想,注入產業量能,最終建置標準化機制更將與中央部會申請建置培才系統,搭配證照核發,建立良性的活水循環,讓投入電競之企業或產業有穩定的回收機制,帶動資源和資金回流電競產業基層,讓臺灣電競人才養成不斷鏈、有出路。

2021年1月,極限電競獲得A輪新臺幣6,000萬元的投資,投資人包含:臺灣新光國際創業投資股分有限公司、國發基金。未來,該公司致力鬆綁一般社會大眾對於「電競選手」的認知,認為電競產業應擁有專業人才,並致力打造電競產業良性之活水生態系,積極與跨產業組建策略聯盟,共同培育電競性國際人才落實ESG攜手迎向電競元宇宙之國際戰場。

三、結語

娛樂媒體產業在臺灣投資市場中,雖金額與件數並不算多,但卻是重要且不可忽視的一環,特別在近年疫情肆虐之下,當我們生活日常出現翻轉式的改變時,娛樂媒體作為面對消費市場最直接衝擊的前緣,行業的變化更是投資人或資金市場應關注的領域。

細究這六年多娛樂媒體產業的投資歷程,會發掘前幾年蓬勃發展的直播及串流平臺仍屹立於後疫情時代;且當越來越多用戶資料發展為數據金礦後,許多業者積極開發AI數據分析模型,力求廣告精準投放、加強行銷力度,使得廣告科技及網紅經紀多元林立,與全球趨勢一致;再者,文策院及國發基金作為影視產業的推動者,扮演匯聚多方資金的關鍵角色,即使前方還有漫漫長路,但人才歸隊了、環境改變了,在信心回流的任何時刻都不嫌晚,況且PWC預測全球電影院資金及人潮將回流,預計到2024年能超越疫情前的水準,臺灣各方從業人員更不能放棄本次影視復甦的大好機會,應勤力為未來軟實力的茁壯向下紮根。

總的來說,渡過疫情嚴峻時期的娛樂媒體產業,產業韌性已逐漸強化,「數位化」已被企業奉為未來市場的生存圭臬,再加上「元宇宙」時代到來,不單是全球,也是臺灣,已有許多虛擬的娛樂場景及NFT交易平臺應運而生。雖然相對於實體金融市場區塊鏈不過僅是一小眾群體關注的課題,大多數的商業模式都尚在「try and error」的階段,且面對大起大落的幣值與監管法規議題,所有人都無法預測未來的樣子,但有一句話是這麼說的:「讓人後悔的不是失敗,而是從未嘗試過。」或許我們都在下一個不同應用階段的當口,若我們肯邁出步伐,所有好事都值得我們預期!

參考資料

1. John Harrison (2022), “What are the five trends to watch in media and entertainment in 2022?”, https://www.ey.com/en_us/media-entertainment/what-are-the-five-trends-to-watch-in-media-and-entertainment-in-2022

2. PWC (2022), “Perspectives from the Global Entertainment & Media Outlook 2022–2026”, https://www.pwc.com/gx/en/industries/tmt/media/outlook/outlook-perspectives.html#chapter-1

3. GEORG SZALAI (2022), “Global Streaming Video Revenue to Hit $94B In 2025, PwC Forecasts”, https://www.hollywoodreporter.com/business/business-news/global-entertainment-industry-recovery-cinema-pricewaterhousecoopers-1234978499/

4. 數位時代 (2021), ““極限電競股份有限公司 打造電競教育一站式平台,揮師前進高值產業”, https://www.bnext.com.tw/article/66551/extreme-esports_2021

5. 數位時代 (2022), ““全台第一個區塊鏈虛寶拍賣場Lootex,獲得近2.5億元種子輪募資”, https://www.bnext.com.tw/article/67257/lootex-raises-9-million

6. 數位時代 (2022), ““音樂NFT平台OurSong 完成2.2億元種子輪募資,要讓NFT大眾化”, https://www.bnext.com.tw/article/68904/oursong-seed-round0429

7. 數位時代 (2022), ““【獨家】潮網完成B輪募資拚2年內IPO!要當行銷科技界聯發科”, https://www.bnext.com.tw/article/70302/wavenet-b-round-2022

8. 鏡周刊 (2021), ““文策院投資《與惡》《做工的人》推手 2億成立「大慕可可」孵化人才、IP”, https://www.mirrormedia.mg/story/20211029insight003/

9. 中央通訊社 (2022), ““凱渥文策院成立台灣夢幻學院 斥資2億培訓娛樂新星”, https://www.cna.com.tw/news/amov/202203220313.aspx

10.今周刊 (2022), ““國際情勢變動、國發基金挹注、人才回流⋯⋯ 崛起吧!台灣影視”, https://www.businesstoday.com.tw/article/category/183016/post/202207130043/