【2022年臺灣早期投資專題-總覽篇】喜憂參半,韌性是安渡關山的必修功課

台經院FINDIT研究團隊自2018年起持續掃描臺灣新創企業獲投狀況,建立國內最完整的新創獲投資料庫。歷年發布的臺灣新創獲投報告備受各界關注與肯定,亦為政府部門擬定相關政策的重要參考。【2022年臺灣早期投資專題】除了整體投資趨勢總覽外,還有精彩的資金推手-投資人篇,FINDIT研究團隊更挑選了11大與新創相關的領域主題:綠能、健康醫療、金融科技、區塊鏈、娛樂與媒體、零售/電商、食農科技、電子科技、半導體、人工智慧、智慧製造等,深入剖析值得關注的焦點。在【2022年臺灣早期投資專題-總覽篇】中,FINDIT研究團隊將揭曉在全球投資驟變下,臺灣的早期投資市場將出現何種變化?升溫抑或冷卻?同時,將進一步解讀數據背後的意涵,以及提出我國新創企業面對市場應有的思考。

2021年是個資本氾濫的一年,在鉅額交易的驅動下,全球創投市場全年交易規模高達6,259億美元,第四季更達1,778億美元的歷史新高。然而,這波因資金寬鬆所帶來的熱潮已逐漸退去。隨著疫情、烏俄、升息與通膨等種種不確定因素持續蔓延,全球創投市場吹起陣陣寒風。交易件數與規模在2022年第一季開始出現明顯的衰退,第二季持續下探。加速器Y Combinator與創投紅杉資本也先後對其投資的新創企業發出市場警訊,資本從免費,變成昂貴的資源。

在全球變局下,臺灣的早期投資市場將出現何種變化?升溫抑或冷卻?2022年由台經院FINDIT團隊所發布的洞察報告不僅揭示整體市場的走向,更將進一步解讀數據背後的意涵,以及提出我國新創企業面對市場應有的思考。

一、臺灣早期投資趨勢

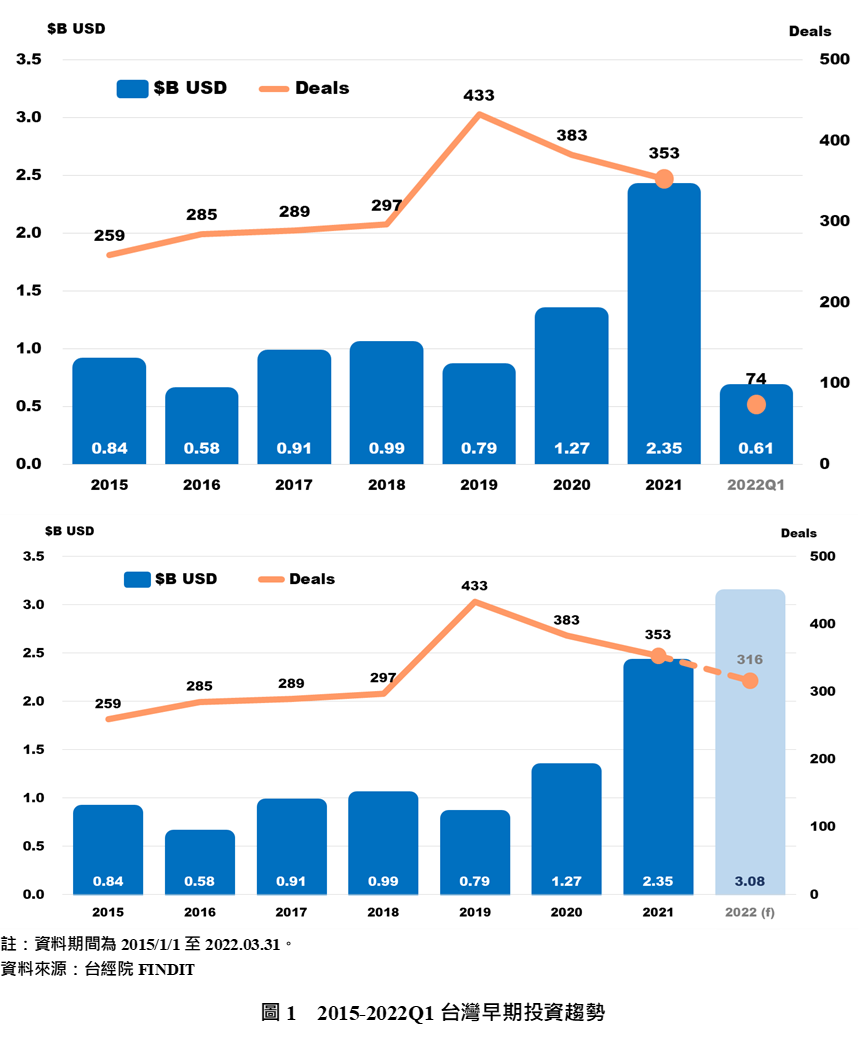

2021年的資本氾濫驅動了創投市場的榮景,而臺灣似乎也處在同樣的趨勢下,雖然交易件數並未增長,但早期投資規模卻快速上升。我們盤點了臺灣2015年至2022年第一季2,373筆的早期投資[1]交易案,交易金額共83.5億美元(約新臺幣2,536億元)。2019年臺灣早期投資件數相對較高,達433件,2020年至2021年逐步下滑,2021年交易件數較前一年減少7.8%(353件)。反觀交易規模卻大幅攀升。2020年交易金額達12.7億美元(約新臺幣386億元),較前一年(7.9億美元)成長61.3%;2021年更擴大至23.5億美元(約新臺幣714億元),年增長84.7%。2022年第一季共74筆交易案,金額6.1億美元(約新臺幣185億元)。據FINDIT估計,2022全年雖然交易案將略為下滑,但交易規模可望突破30億美元。

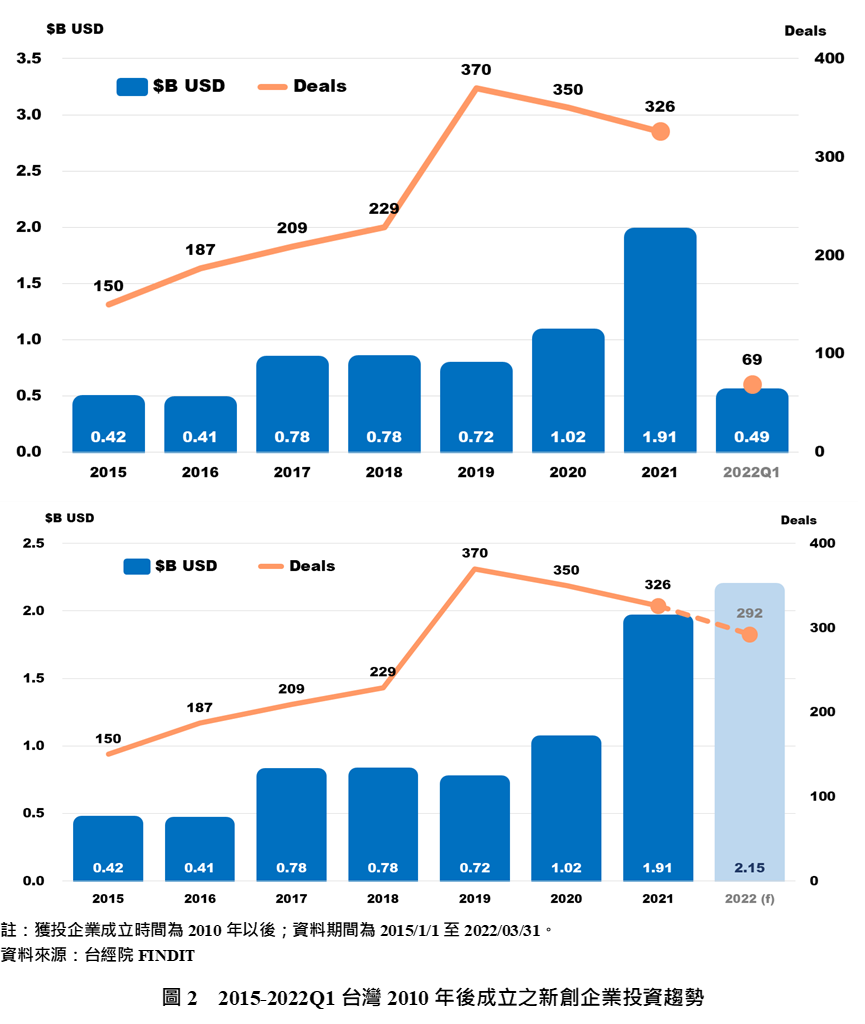

而以2010年後成立的新創企業獲投狀況來說,我們盤點了1,890筆交易案,金額計65.3億美元(約新臺幣1,983億元)。趨勢與早期投資接近,交易件數在2019年達到高峰後逐年下滑,但交易規模顯著上升,2021年達19.1億美元(約新臺幣580億元),較前一年(10.2億美元)成長88%。估計2022全年新創投資交易規模將突破21億美元。

二、平均投資規模增加

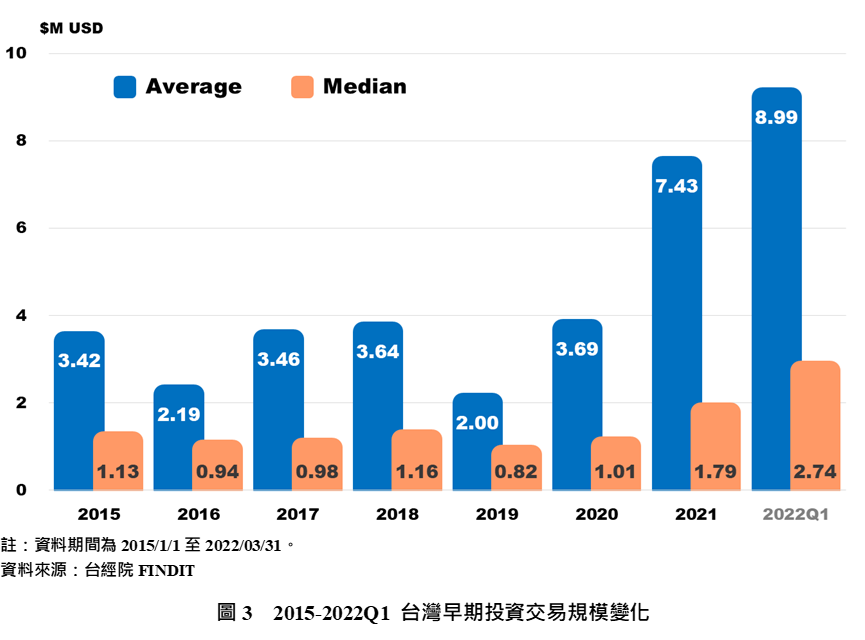

隨著交易件數的下滑與交易金額的增加,我國早期投資平均交易金額也迅速成長。2020年平均交易金額為369萬美元(約新臺幣1.1億元),2021年翻倍成長至743萬美元(約新臺幣2.3億元),2022年第一季更上升21.1%,達899萬美元(約新臺幣2.7億元)。除了平均數值之外,交易金額的中位數也水漲船高。2015年至2020年間,臺灣早期投資交易案規模中位數約在100萬美元左右。2021年增加至179萬美元(約新臺幣5,441萬元),2022年第一季則達274萬美元(約新臺幣8,329萬元)。

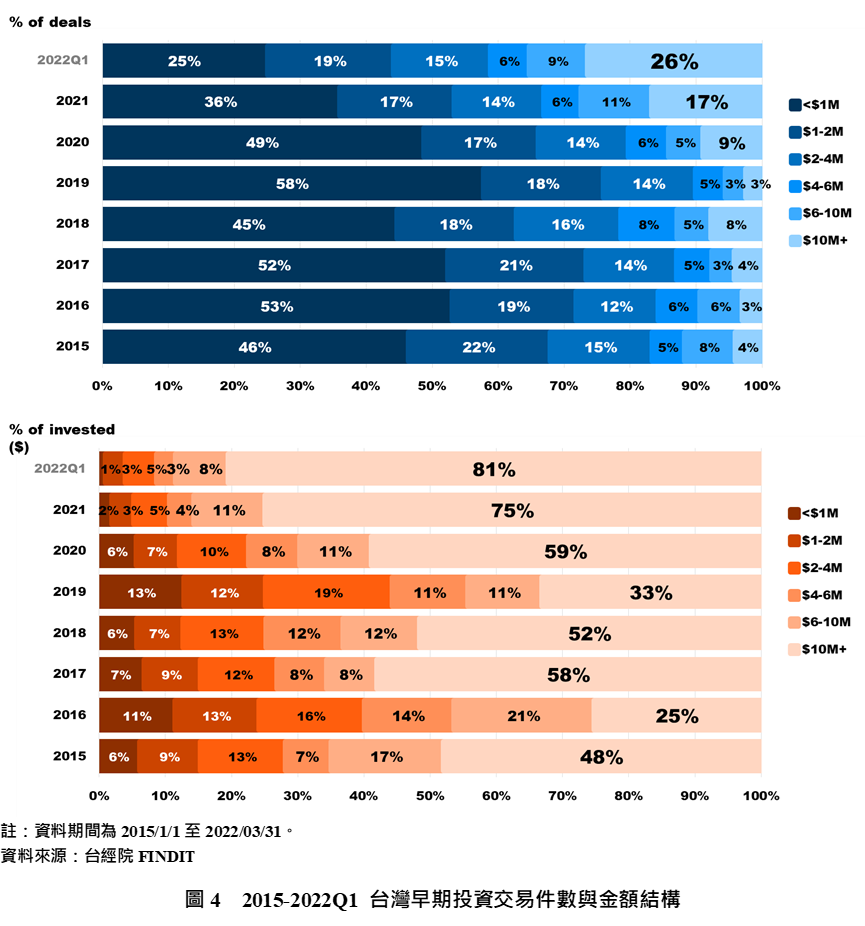

近三年交易規模的平均數與中位數的落差放大,反映的是交易分布狀況的不均。從件數來看,2020年以前,單筆交易金額小於100萬美元的案件約占整體投資的四至五成,2020年為48.7%。然而,2021年該分布出現明顯的變化。100萬美元以下的投資案件數占比下滑至36%,取而代之的是規模600萬美元以上交易案占比顯著提升。2020年規模600萬至1,000萬美元交易為5.2%, 1,000萬美元以上的交易案為9%;2021年該占比分別增加至10.7%與16.7%。2022年第一季規模千萬美元以上的交易案更高達26%。若是從金額占比來觀察,千萬規模以上的交易案成為臺灣早期投資的吸金機器,2021年有75%的交易規模來自於這些大型交易的貢獻,2022年更超過八成。

反觀百萬美元以下的早期投資案,不僅交易件數逐漸萎縮,交易金額占比也從2020年的6%價降至2021年的2%(2022年第一季僅1%)。換言之,現階段對於剛踏入新創募資市場的小型項目來說,大環境比起往年恐怕更加不易。首先,投資者更加關注在中晚期,相對成熟(募資金額較高)的項目,並在這些項目投下重本。其次,相對高資本投入的產業領域,如健康醫療、能源,是市場上的投資熱點,也是我們觀察資金動向的重要指標。

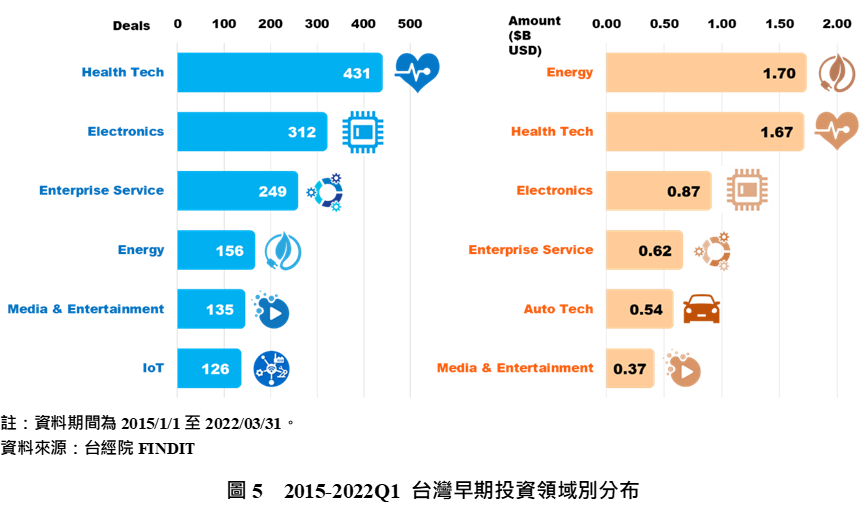

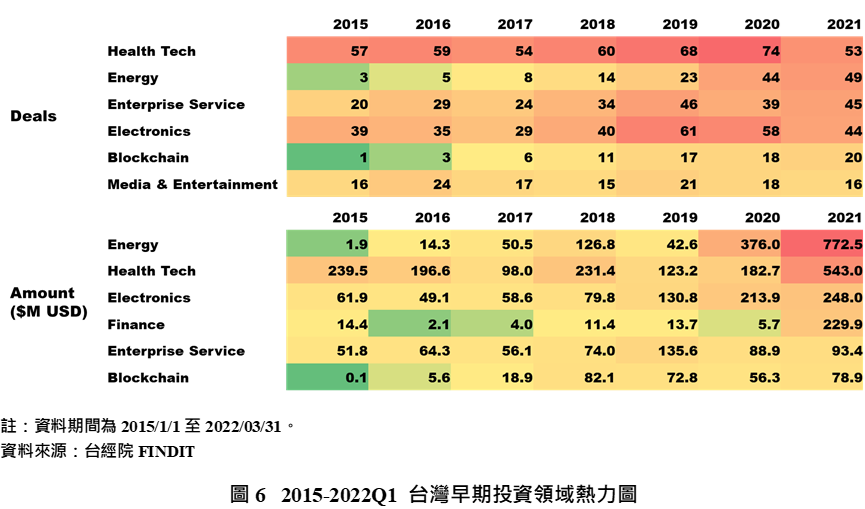

三、健康科技與能源領域是投資熱點

在獲投領域的觀察上,最為熱門的產業領域非健康科技莫屬,2015年至2022年第一季累計投資431件,金額16.7億美元(約新臺幣508億元)。在投資趨勢上,健康科技亦維持著相當的熱度,2015年健康科技領域投資共57件,2020年增加至74件,2021年則略微下滑至53件。受到大型交易案的影響,投資金額歷年的波動較大,但近三年仍維持上漲的趨勢,2021年達到5.43億美元(約新臺幣165億元)。重大交易案如育世博於2021年11月宣布完成C輪超過1億美元的募資案,該公司由旅美知名生技專家楊育民創辦,其主要專利技術平臺為抗體細胞連結技術(ACC),可將具腫瘤辨識能力的抗體附著於免疫細胞上,產生高性能抗癌細胞治療新藥。另外則是由三顧、臺灣日立亞太合資成立的樂迦再生科技,由前臺大醫院院長何弘能出任董事長,2021年5月宣布完成新臺幣20億元募資,目標是打造亞洲最大的CDMO細胞製造廠,預計2024年投產。

其次值得關注的是能源領域,尤其是綠能科技。2015年至2022年第一季累計交易件數雖然僅156件,不及電子產品(Electronics)與企業服務(Enterprise Service),但近年在政策與企業支持下發展快速,2020年與2021年交易案均超過40件,累計交易規模更是一舉超越健康科技,達17億美元(約新臺幣517億元),2021單年度交易金額7.7億美元(約新臺幣234億元)。重大交易案如專注於固態電池技術的輝能科技在2021年宣布完成3.26億美元募資;太陽能電廠開發公司星耀能源則是獲得友達光電等多家投資者支持,募資達新臺幣20億元。

四、臺灣早期投資者觀察

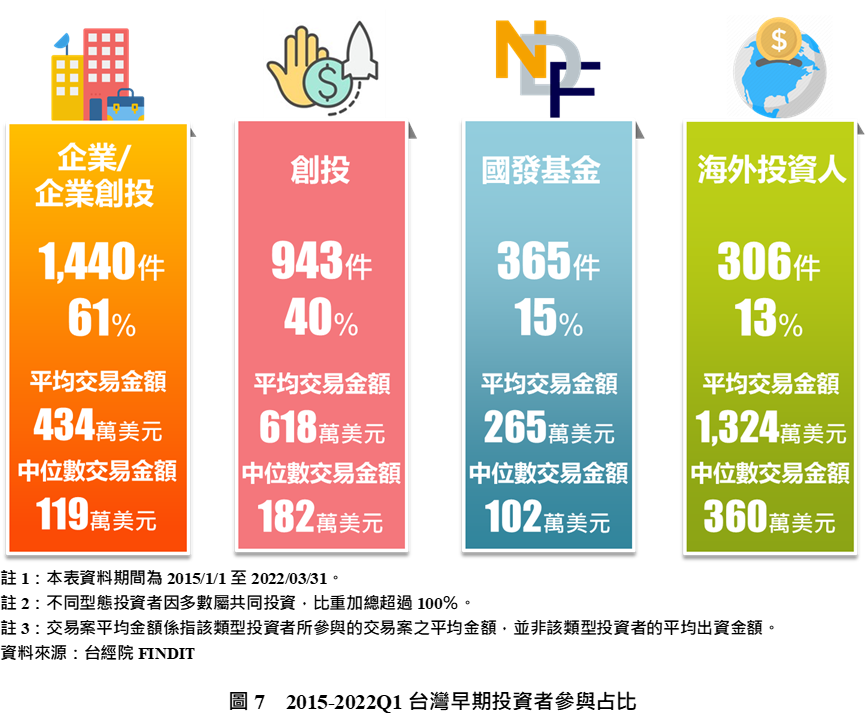

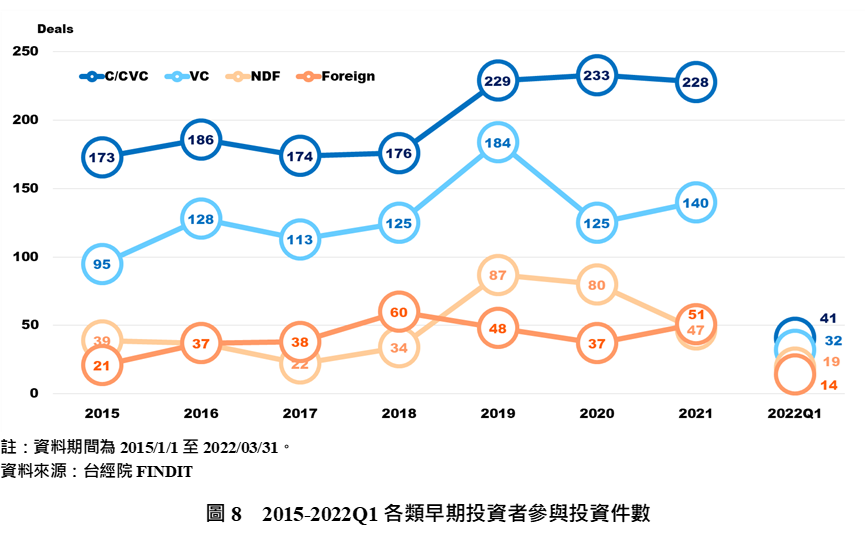

在投資者的觀察上,企業或企業創投(C/CVC)參與新創企業投資的比例相當可觀,約61%;其次則是機構型投資人(國內外創投機構),約40%。而在眾多投資者中,具有領頭意義的國發基金(National Development Fund, NDF)確實承擔起扶植新創的角色,透過專案或搭配等方式,投資我國新創,件數占比達15%。海外投資者,如500 Startups、Draper Associates、Mucker Capital、Headline Asia、Palm Drive Capital等,占整體投資案的13%。

企業或企業創投是我國早期投資的重要推手,2015年至2022年第一季C/CVC參與的1,440件交易案累計達60億美元(約新臺幣1,825億元),平均交易金額434萬美元,中位數交易金額119萬美元。該類型投資者專注於健康科技、能源、電子產品與企業服務等領域,其中尤以能源相關投資達16.3億美元最高。

國內外創投機構(VC)在2015年至2022年第一季參與投資計942件,累計金額達50.6億美元(約新臺幣1,539億元),平均交易金額618萬美元,中位數交易金額182萬美元,略高於C/CVC。VC雖然仍是以健康科技為主要投資領域,但對於以數位軟體為核心的企業服務(如企業AI解決方案、雲端應用、行銷科技等)亦有所投入,累計投資99件,金額4.1億美元。此外,電子產品、媒體與娛樂,以及區塊鏈技術亦是VC的投資重點。

國發基金近年亦積極參與早期投資,尤其是在創業天使投資方案的加持下,除了帶動NDF本身投資案件的增長外,更吸引了不少外部投資者的參與,成為我國新創投資的重要成長動能。NDF累計參與投資計365案,金額達9.6億美元(約新臺幣292億元)。而由於NDF多數投資於成立時間在五年內之我國新創企業,單筆交易金額較低,平均交易金額265萬美元,中位數交易金額為102萬美元。此外,NDF投資領域相當多元,雖以健康科技與電子產品為主,但對於餐飲科技、旅遊科技、電商、物聯網等均不少著墨。

歷年海外投資者(Foreign Investors)參與的投資案並不算多,2015年至2022年第一季共306案,不到VC的三分之一,但投資規模卻高達30.8億美元(約新臺幣937億元)。平均交易金額1,324萬美元,中位數交易金額360萬美元。以進軍國際市場為主要訴求下,這些海外投資者所選擇的標的側重於企業服務、區塊鏈與健康科技等領域。

六、結語

FINDIT研究團隊盤點2021年臺灣早期投資案共353件,較2020年略為下滑7.8%,但交易規模則是呈現大幅上漲的趨勢,達23.5億美元(成長84.7%)。預期未來該趨勢仍將持續向前,重金集中在千萬美元以上的大型投資項目身上,而其中健康科技與能源是投資者所關注的重點領域。雖然早期投資題材不斷推陳出新,如近年引發熱議的NFT、Web3、元宇宙等,但健康醫療卻能長期走在風口浪尖,不退流行。尤其在2020年疫情爆發後,眾人對於健康科技的重視從早期投資件數與金額的成長上可見一斑。

另一個投資熱區是能源領域。臺灣做為全球供應鏈的一份子,淨零碳排(Net Zero)自然成為我們必須面對與因應的挑戰,也因此政府與國內業者紛紛加快布局綠能產業的腳步,進而帶動早期投資的成長。雖然這類買地、蓋電廠、架設風機、太陽能板的行業,與大眾所想像的「小而美」新創公司有著不小的差距,但其仍屬於新興產業與創新技術的範疇,在早期投資的研究中是不可被忽視的重要領域。

臺灣早期投資環境呈現量縮價漲的景況,交易規模迅速膨脹,市場上熱錢仍在,但對於新創企業募資來說,處境或許會更加艱難。百萬美元以下的募資項目獲投縮減,新創企業面對經濟變局需要更有「韌性(Resilience)」,而現金與迭代將是決定韌性的關鍵。確保手邊留有能存活下來的現金是第一要務,24個月的營運準備是一項可被量化的具體目標。其次是在最低限度的支出下,依其技術核心快速進行產品迭代的能力,嘗試每個PMF(Product-Market Fit)的機會。競爭環境將更有利於能安然存活的新創企業;而優秀的創新也是誕生在經濟變局之中。

注釋

[1] 早期投資企業獲投定義:(1) 公司註冊地點在臺灣或註冊地點在海外但創辦人來自臺灣;(2) 上市/櫃(含興櫃)前的獲投紀錄;(3) 不包含收購,以及母公司對子公司投資。