【全球創投風向掃描】凜冬已至!全球創投市場的挑戰與機遇?

全球創投市場在2021年寫下了前所未有的佳績,但隨著資本浪潮的退去,交易熱度在2022年第一季開始出現明顯的衰退,而這一波衰退仍未見盡頭。2022年第二季市場數據持續下探,交易件數連續三季下滑至7,651件,較前一季減少14.9%;交易金額更退回近2020年底的水準,僅1,085億美元,較前一季減少23.4%,與去年同期相比下降28.8%。疫情、烏俄、升息與通膨,2022似乎注定會是個不安定的一年。全球創投市場邁入寒冬之際,不僅打擊投資者信心,逆勢下的因應之道更將考驗投資者的智慧。本文以CB INSIGHTS最新的數據,解析2022年第二季全球創投市場的投資、退場趨勢。

一、寒風襲來?全球創投交易降溫中

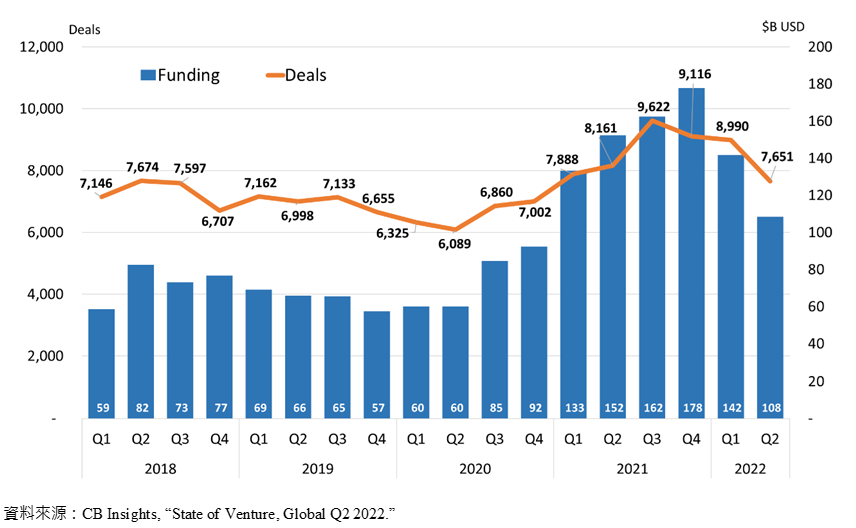

根據CB Insights的統計,2022年第二季全球創投市場交易件數為7,651件,與去年第二季相比下滑6.2%,與第一季相比則是減少14.9%,為2021年以來的相對低點。而在交易規模上,第二季達1,085億美元,較去年同季大幅衰退28.8%,亦較前一季的1,416億美元下滑23.4%。

相對於2021年的資本狂潮,2022年的衰退相當明顯。雖然疫情逐漸趨緩,但烏俄戰爭以及貨幣緊縮仍為全球資本市場帶來相當程度的不確定性。對於創投市場來說更是如此,從數據上或許可以說寒風已至,投資縮手的態勢短期之內恐怕難以出現大幅度的轉折。但若將時間軸拉長至疫情前的2019年,每季平均交易件數約七千件,金額645億美元。2022年所吹起的寒風,更像是回歸到資本熱浪來臨前的狀態,投資者或許只是將去年脫下的外套穿上,用更為理性與審慎的態度,發掘具備真實價值的項目,而非追逐市場上的Buzzwords,尋求短期套利的空間。

另外,根據KPMG Venture Pulse的統計,延續2021年的熱度(2,522億美元),2022上半年全球創投基金募資規模仍高達1,586億美元,雖然規模達5億以上的大型基金持續成長,且多屬於延續性基金(follow-on venture funds),但這也說明了投資者對於創投市場仍保持著高度興趣與信心。銀彈充沛,在這瑟瑟寒風中仍能找到屹立不倒的項目,成為早期投資者們最大的信仰。

圖1 全球VC投資趨勢-按季統計

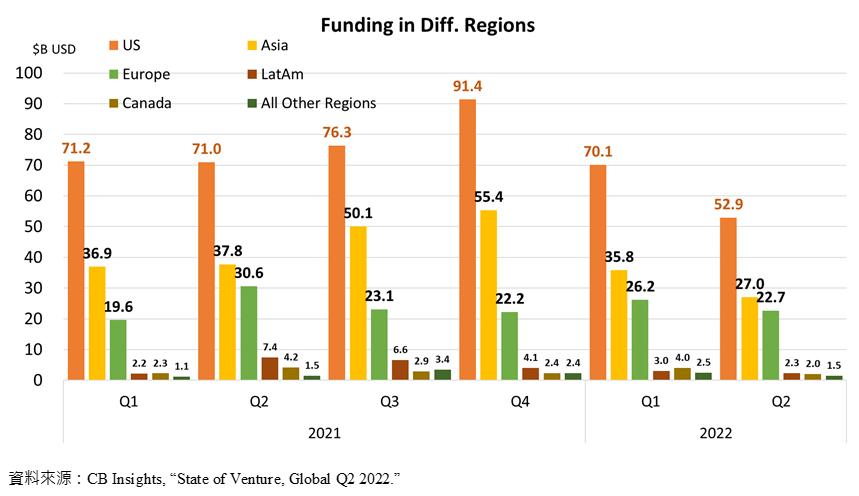

二、美國與亞洲地區衰退,歐洲相對持平

美亞打噴嚏,全球冷颼颼。投資件數與金額占比較高的美國與亞洲地區,向來是全球創投投資市場的標竿,交易熱度的下滑自然也與這兩個地區高度相關。從交易金額來看,2022年第二季美國創投投資金額約529億美元,占全球規模的48.8%,與第一季相比下跌24.5%;亞洲地區則是270億美元,占全球規模24.9%,與第一季相比下跌24.7%。而相對於美亞兩地的衰退,歐洲地區相對穩定。雖然與前一季相比,交易金額(227億美元)減少13.3%,但與2021年第四季的222億美元相去不遠。

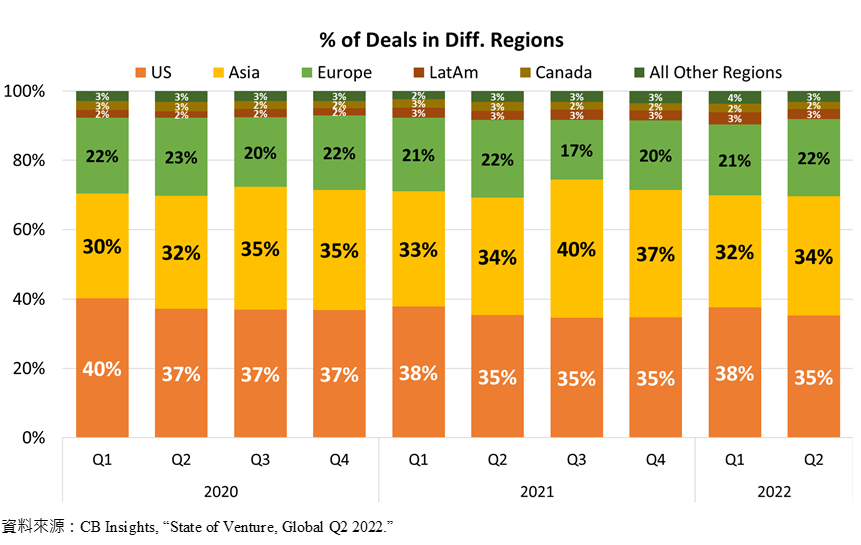

從投資件數來看,2022年第二季美國投資案為2,698件,占整體件數的35.3%,與第一季相比減少20.2%;亞洲地區投資案為2,630件,占整體件數的34.4%,與第一季相比減少約9.3%。歐洲地區則是1,705件,較第一季減少7.7%。近兩年,各地區交易件數的占比並未發生大幅變化,惟美國的領先地位逐漸被亞洲地區趕上。

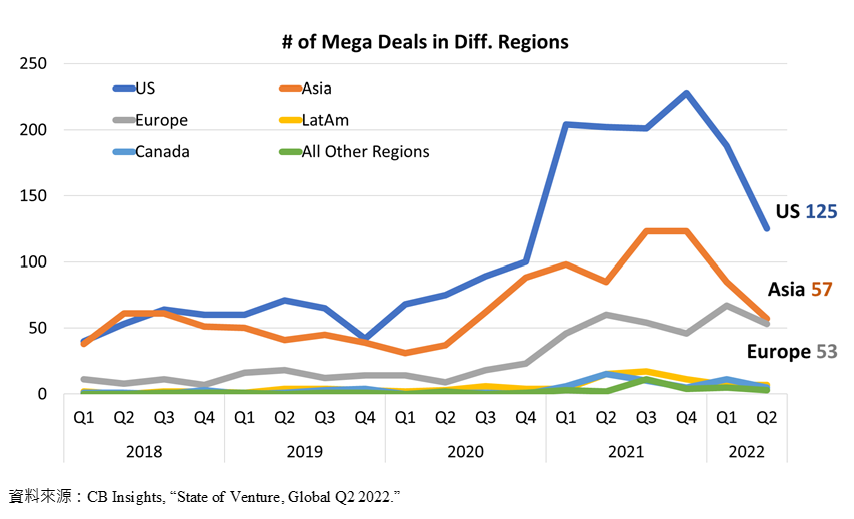

整體而言,美國與亞洲地區主導全球創投市場走向。而其中單筆交易達一億美元以上的鉅額投資案更是左右趨勢的關鍵。美國在2022年第二季的鉅額交易件數為125件,較前一季減少63件;亞洲地區則是從前一季的85件下降至57件。歐洲雖與前一季相比少了14件,但仍與2021年整體表現相當。

圖2 主要地區VC投資金額趨勢

圖3 主要地區VC投資件數占比

圖4 主要地區鉅額投資交易趨勢

三、Check size falls!

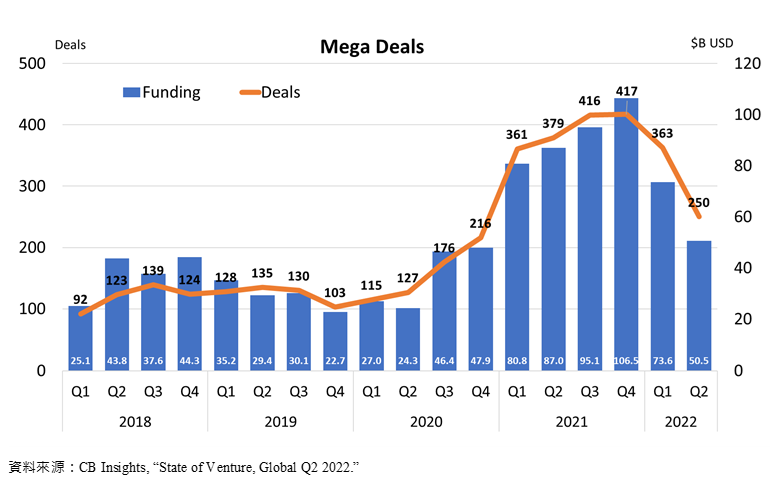

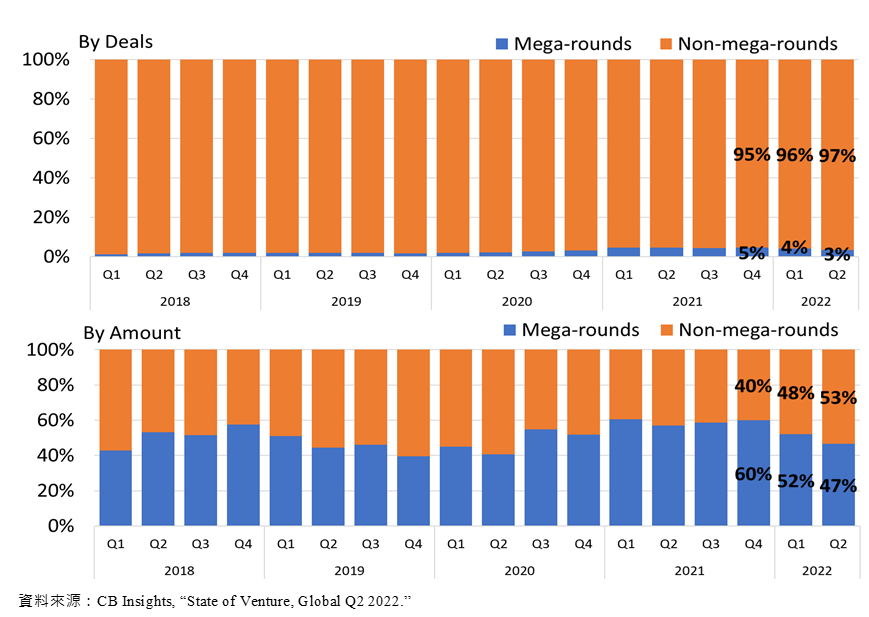

資本浪潮來襲時,最先看到的是鉅額交易的飛漲。相反地,當資本退潮時,鉅額交易的下滑也更加顯著。2022年第二季全球鉅額交易件數為250件,較前一季減少31.1%,與2021年第二季相比則下降了34%;交易金額則僅約505億美元,較前一季下滑31.3%,與去年同期相比衰退41.9%。而隨著鉅額交易的走弱,其交易案占比也由2022第一季4%減少至第二季的3.2%;規模也從51.9%減少至46.6%。

鉅額交易案的減少也連帶影響了交易規模。在平均與中位數交易規模的觀察上,2021年平均每筆交易案的規模約2,533萬美元,中位數為440萬美元;2022上半年平均交易金額下降至1,990萬美元(約21.5%),中位數則略減至422萬美元。少了來自於鉅額交易案的「貢獻」,平均與中位數交易規模的差距進一步縮小。過去五年平均交易規模約為中位數的5.5至6.7倍,但2022年兩者差距降至4.7倍。中位數交易規模微幅下降,反映的是市場上對於四百萬左右的募資項目仍有不少支持。少了抱著重金的接盤俠,投資者似乎更傾向於關注一些價格「相對」合理的中、早期標的,尋求更大的潛在成長空間。

圖5 全球鉅額投資交易趨勢-按季統計

圖6 全球鉅額與非鉅額交易占比趨勢

圖7 全球VC投資交易規模-平均值與中位數

四、寒冬來襲,早期與中期階段投資仍有機會?

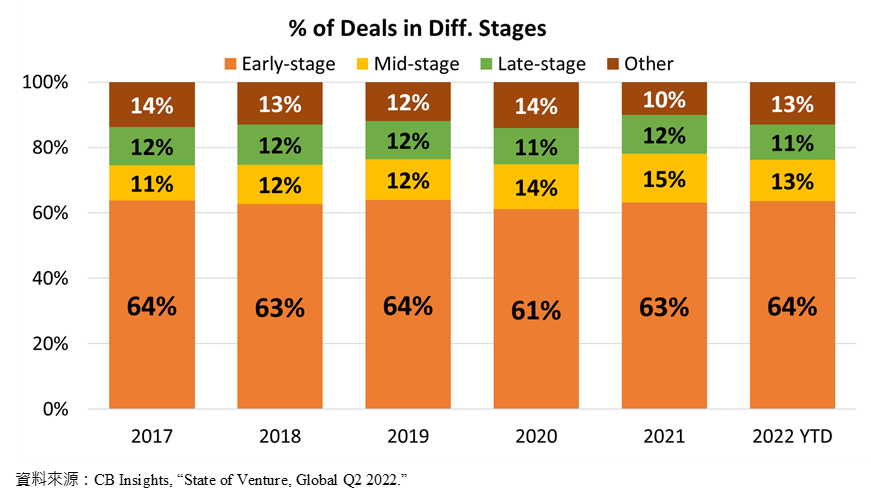

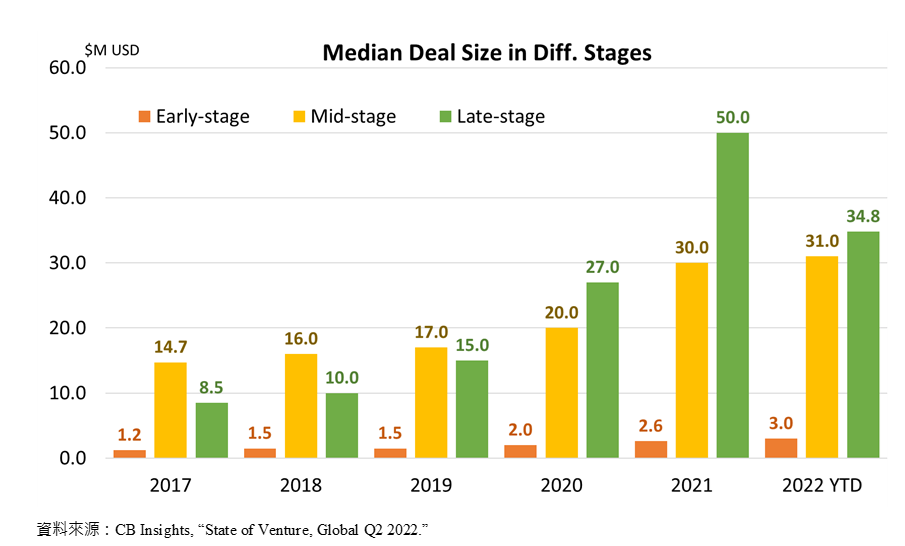

以階段別來說,儘管寒冬來襲,2022上半年各投資階段的件數占比與過去幾年相比變化不大,種子到A輪的早期階段(Early-stage)投資案占了市場上的絕大部分,約63.6%;B、C輪的中期階段(Mid-stage)與D輪以後的後期階段(Late-stage)投資案則分別為12.6%與10.9%。在投資規模上,2022上半年早期階段投資規模中位數為300萬美元,仍高於2021年的260萬美元(增加約15.4%);中期階段3,100萬美元,亦高於2021年的3,000萬美元(增加約3.3%);而後期階段則是從2021年的5,000萬美元下降至2022年的3,481萬美元(減少約30.4%)。

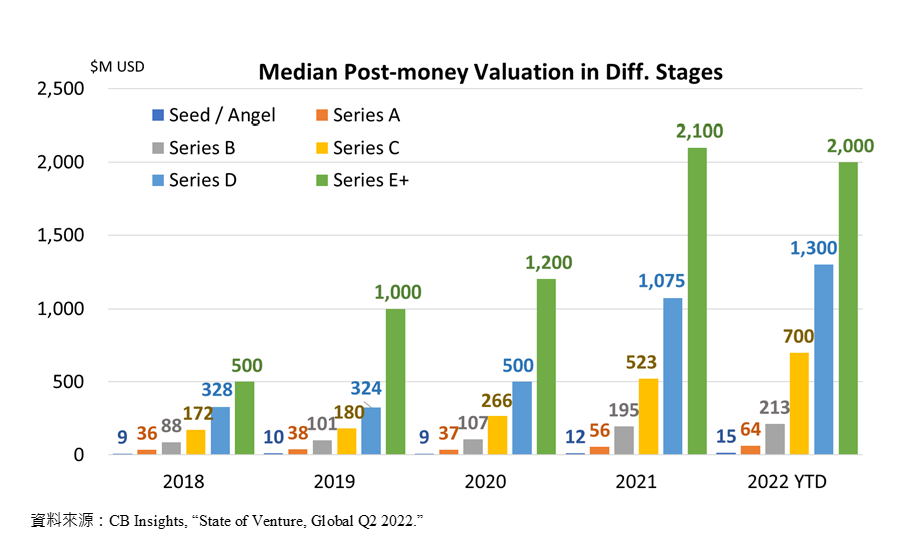

而各個階段的估值也隨著投資規模而發生改變。2022上半年種子與天使輪中位數交易後估值(post-money valuation)約為1,504萬美元,較2021年成長28.5%;A輪達6,400萬美元,增長14%;B輪2.13億美元,成長約9.2%;C輪7億美元,較2021年增加約33.9%;D輪估值則達13億美元,成長約20.9%;E輪以後的估值則是小幅下降約4.8%,但仍高達20億美元。

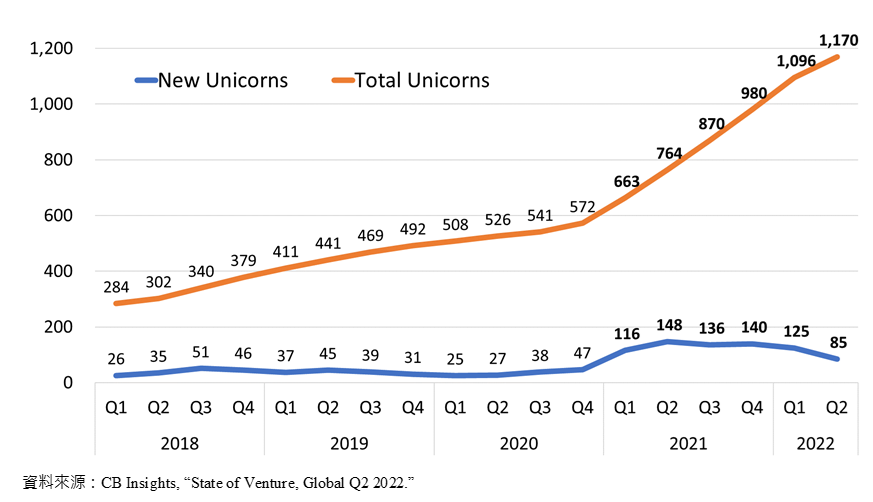

投資金額與估值處於上升趨勢,也讓全球獨角獸俱樂部累計成員數量持續增加,至今已有1,170隻獨角獸在市場上奔馳。2022年第二季新增85家獨角獸公司,雖不比2021年每季超過百家的盛況,但仍處於歷史的高點。

整體而言,首先,市場冷卻,但投資者手中仍有不少現金。受影響較大的是晚期階段的鉅額投資,拿著重金到處押注的景況不再,取而代之的是更關注在早期與中期的項目。其次,寒風尚未吹散投資信心,投資金額與估值仍維持著正成長的態勢。交易或許不像過往熱絡,但已經漲上去的項目,要出現價格反轉可能還需要一段時間。

圖8 全球VC投資件數占比-按投資階段

圖9 全球VC投資規模中位數-按投資階段

圖10 全球VC投資案件的估值中位數-按投資階段

圖11 全球現存與新增獨角獸家數

五、SPAC與IPO冷卻,M&A仍是退場王道

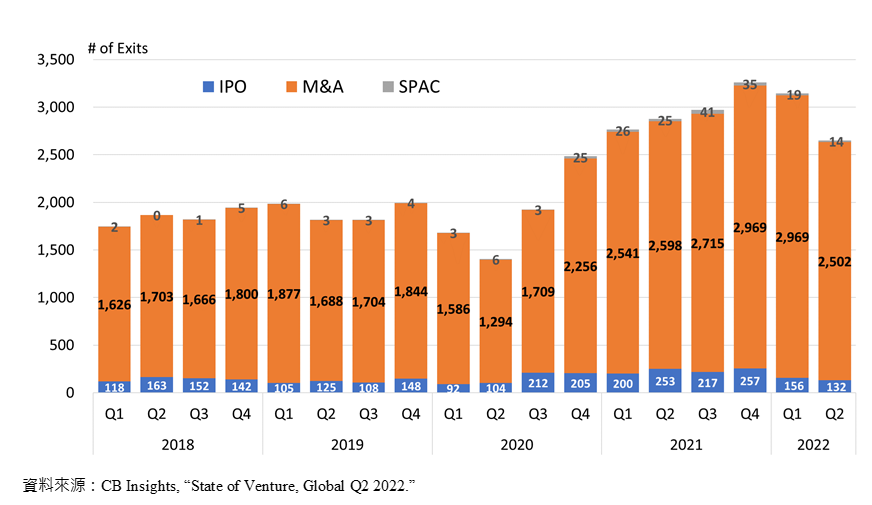

2021年的資本浪潮驅動退場熱度迅速攀升,尤其是IPO與近年熱議話題的SPAC,成為不少新創公司登板上市的首選。然而當2022年的寒風吹起時,退場似乎重回老路。2022年第二季IPO案再度下降至132件,與2021年第二季相比減少了47.8%;透過SPAC(特殊目的收購公司,Special Purpose Acquisition Company)上市則僅14件,與去年同期相比減少44%。而收購(Mergers and Acquisitions,M&A)退場則是表現相對穩定,2022年第二季M&A為2,502件。不僅占整體退場案件的94.5%,下降幅度亦較為平緩。

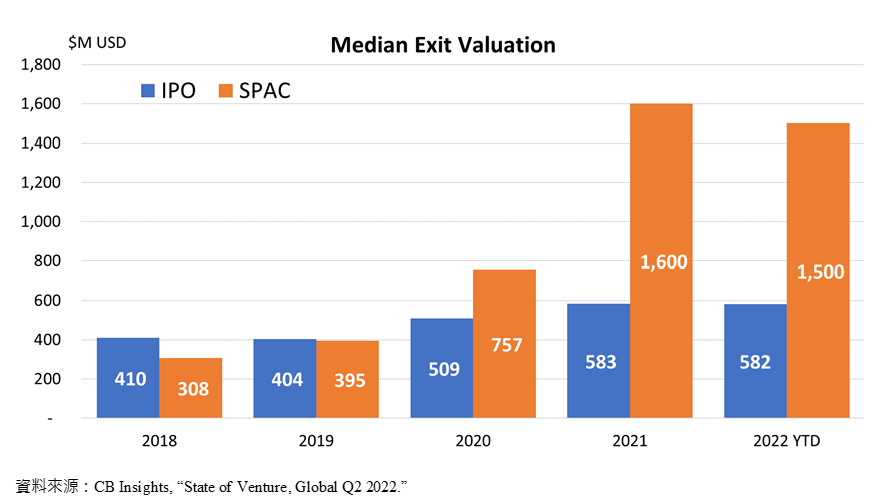

另外,雖然件數明顯下滑,但上市估值仍有不錯的表現。2022上半年IPO估值中位數為5.82億美元;SPAC的中位數估值則高達15億美元。然而估值的優秀表現,卻未能吸引更多投資者藉由上市退場。除了時間因素外,更重要的是資本市場的不確定性仍高,上市即巔峰的公司所在多有,包含今年四月透過SPAC(Poema Global),以23.5億美元估值在那斯達克上市的臺灣電動機車代表企業Gogoro。對投資者來說,入袋平安,以收購方式退場依然比上市更具吸引力。

圖12 全球VC支持的企業退場家數

圖13 全球VC支持的企業退場估值中位數-IPO vs SPAC

六、前十大投資案以美國居多

2022年第二季前十大投資案總募資金額約91億美元,獲投金額最高的是知名遊戲軟體與引擎開發商Epic Games。Epic Games成立於1991年,總部位於美國北卡羅來納州,全球各地有超過40個辦事處,創辦人Tim Sweeney為現任CEO。該公司旗下遊戲《要塞英雄(Fortnite)》擁有超過3.5億個註冊帳號,而所開發的虛幻引擎(Unreal Engine)為目前與Unity齊名的兩大頂尖遊戲引擎。4月11日Epic Games宣布完成20億美元的籌資,資金來自現有的投資者Sony集團以及樂高集團的母公司KIRKBI控股公司,雙方分別出資10億美元,並使Epic Games估值達到315億美元。Tim Sweeney表示這次的籌資將與具有共同願景的夥伴們合作,加速元宇宙的建構。

募資金額第二高的則是同樣來自美國,擁有高知名度的航太公司,SpaceX。話題性十足的伊隆馬斯克(Elon Musk)於2002年創辦SpaceX,總部位於美國加州,目標是降低太空運輸的成本,並實現火星殖民。該公司自2008年設計、製造並發射世界首個由私人投資的軌道級液體燃料火箭獵鷹1號後,如今已具備製造、發射、回收、復用運載火箭的能力,並且能夠發射載人飛船以及衛星系統進入各種軌道。除了火箭技術,2019年SpaceX更是投入打造龐大的低軌道網路衛星系統「星鏈(Starlink)」。根據Crunchbase的紀錄,SpaceX於4月份取得來自NASA的7,000萬美元補助,6月14日宣布完成16.8億美元募資,投資者包含Space.VC、Massive與Kinetic Partners,估值高達1,250億美元。資金除了用於繼續推動星鏈外,更將投入發展下一代星際飛船,「星艦(Starship)」計畫。

2022年第一季募資金額第三高的是來自印度的VerSe Innovation。該公司成立於2007年,創辦人為Virendra Gupta與Umang Bedi,總部位於印度班加羅爾。VerSe Innovation專注於網路媒體業務,旗下擁有兩大重要行動應用軟體。一個是印度版的今日頭條,Dailyhunt,運用資料探勘技術向使用者推播文章與新聞,目前擁有3.5億月活躍用戶,合作內容方達10萬家,支持15種語言。另一個則是近年快速崛起的印度板TikTok(抖音)-Josh。自從2020年印度禁止一眾中國軟體後,短影音成為明顯可見的市場缺口,Josh的推出則是適時填補了使用者對於短影音社交的需求。Josh目前擁有1.39億的月活躍用戶,月播放量超過800億次。4月6日VerSe Innovation宣布完成8.05億美元的J輪募資,領投者加拿大退休計畫投資局(CPP Investments)出資4.25億美元,其他領投者為Meta與Google,估值達50億美元。

美國綠能開發商Intersect Power在6月28日完成7.5億美元募資,由美國大型私募股權公司TPG旗下The Rise Fund領投,參與者包含Climate Adaptive Infrastructure與Greenbelt Capital Partners。Intersect Power總部位於美國奧勒岡州,成立於2016年,創辦人為Sheldon Kimber。該公司是美國最具規模的太陽能與電池設備持有、開發與運營商之一,為Apple、摩根史坦利與公共事業部門等提供綠色能源。目前Intersect Power正在興建2.2百萬千瓦(gigawatt)的太陽能與1.4百萬千瓦時(gigawatt-hours)的儲能設施,預計於2023年上線營運

新加坡金融科技公司Coda Payments成立於2011年,創辦人為Bobby Choi、Neil Davidson與Paul Leishman,其在全球擁有超過340名員工,主要客戶為線上內容提供商與遊戲發行公司,包括騰訊、Garena、崑崙遊戲、Netflix等,以及網路公司如百度、阿里巴巴旗下的UCWeb(優視)等。Coda Payments為這些數位內容與遊戲公司提供了信用卡以外的支付解決方案,包含營運商直接扣款、銀行與便利商店的終端現金支付、電子錢包與遊戲點數卡等,為消費者提供便利的支付管道。同時,Coda Payments也提供多種幣別的支付處理平台,每天約處理5百多萬筆交易。該公司於4月15日宣布取得6.9億美元C輪投資,估值25億美元,投資者包含Insight Partners、Apis Partners、GIC與Smash Ventures。

PhotonDelta是本季的特別個案。該公司是由歐洲知名企業與大學研究單位於2016年組成,為一個專注於光子積體電路(PIC,Photonic Integrated Circuit)研究、設計、開發和製造解決方案的開放創新生態系統,也可稱為整合歐洲矽光子產業的加速器。PhotonDelta生態系統目前由26家公司、11家技術合作夥伴和12家研發合作夥伴組成。迄今為止,該組織已共同投資1.71億歐元用於有前途的光子學公司,包括 Smart Photonics、PhotonsFirst、Surfix、MicroAlign、Solmates 和 Effect Photonics。4月14日PhotonDelta宣布獲得11億歐元(約12億美元)投資經費,協助國家強化光子積體電路領域的領先地位,目標是在2030年創建一個擁有數百家公司的生態系統,為全球客戶提供服務,並具備每年10萬片以上的晶圓生產能力。該項投資包含來自荷蘭國家成長基金的4.7億歐元,以及其他合作夥伴的支持,如Eindhoven University of Technology與University Twente等,而CB Insights則是記錄目前投資金額為6.81億美元。PhotonDelta計畫接下來將投入六年時間,與夥伴投資200家光電新創企業,並協助26家企業擴充營運。

粵芯半導體(CanSemi)於6月30日宣布完成B輪45億人民幣(約6.71億美元)募資,投資者包含越秀產業基金、廣汽資本(GAC Capital)、廣東粵財基金(Utrust)、蘭璞創投(Lanpu Venture Capital)、廣州科學城集團(Science City Group)、北汽產業投資(BAIC Capital)等。該公司成立於 2017 年,是中國廣州及粵港澳大灣區第一家量產12吋晶圓的製造商,專門生產類比 IC。近年粵芯逐漸擴展到工業和汽車電子市場,取得資金後將用於投資於新的生產設施建設。

最後值得一提的是生技領域的投資案,Resilience與Ultima Genomics。專注於基因療法、細胞療法,病毒載體,疫苗、蛋白質、抗體等技術的CDMO公司Resilience,在6月6日宣布完成6.25億美元D輪募資,將用於開發創新性的製造技術。Ultima Genomics則是在5月31日宣布獲得6億美元的A輪投資,參與者包含a16z、Lightspeed Venture Partners、 General Atlantic等多位投資人。美國加州新創Ultima Genomics成立於2016年,創辦人為Gilad Almogy與Mark Pratt,其專注於擴大基因體數據規模,降低基因組定序成本,提供市場一個更為平價的解決方案。

表1 2022年第二季前十大股權投資案

|

公司 |

主要產品/服務 |

公告時間 |

投資 輪次 |

投資金額 (億美元) |

國別 |

主要投資者 |

|

|

1 |

Epic Games |

遊戲軟體與引擎開發 |

04/11 |

PE輪 |

20.0 |

美國 |

Sony, KIRKBI |

|

2 |

SpaceX |

航太空科技與通訊衛星技術 |

06/14 |

未揭露 |

16.8 |

美國 |

Space.VC, Massive, Kinetic Partners |

|

3 |

VerSe Innovation |

網路影音與數位內容平台 |

04/06 |

J輪 |

8.05 |

印度 |

Sumeru Ventures, Sofina, Ontario Teachers' Pension Plan, Meta, Luxor Capital, Google, CPP Investments, Baillie Gifford |

|

4 |

Intersect Power |

太陽能與儲能設施開發與運營 |

06/28 |

未揭露 |

7.5 |

美國 |

The Rise Fund, Climate Adaptive Infrastructure, Greenbelt Capital Partners |

|

5 |

Coda Payments |

數位內容跨境支付解決方案 |

04/15 |

C輪 |

6.9 |

新加坡 |

Insight Partners, Apis Partners, GIC, Smash Ventures |

|

6 |

PhotonDelta |

光子積體電路技術投資研發 |

04/14 |

- |

6.81 |

荷蘭 |

- |

|

7 |

CanSemi |

晶圓代工 |

06/30 |

B輪 |

6.71 |

中國 |

越秀產業基金, GAC Capital, Utrust, Lanpu Venture Capital, Science City Group, Baic Capital |

|

8 |

Resilience |

生物製劑CDMO技術 |

06/06 |

D輪 |

6.25 |

美國 |

- |

|

9 |

ALLEN Career Institute |

線上線下課程與教育服務 |

05/01 |

- |

6.0 |

印度 |

Bodhi Tree |

|

10 |

Ultima Genomics |

基因定序平台 |

05/31 |

A輪 |

6.0 |

美國 |

a16z, Lightspeed Venture Partners, D1 Capital Partners, Founders Fund, General Atlantic, Khosla Ventures, aMoon Fund, Playground Global |

資料來源:CB Insights, “State of Venture, Global Q2 2022.”

五、結語

隨著疫情、烏俄、升息與通膨等種種不確定因素持續蔓延,資本浪潮迅速退去,全球創投市場吹起陣陣寒風,交易件數與規模雙雙下跌。夏季熱浪來襲,市場卻似乎已步入凜冬。雖然從趨勢的觀察上,短期內回溫的可能性不高,但投資者信心仍在。首先,與疫情前的2019年相比,2022年的表現更像是回歸常態。超過一年的榮景有如南柯一夢,回到現實,理性審慎,發掘長期項目價值的早期投資者或許才更符合我們對Smart Money的想像。

其次,投資者手中的銀彈仍然相當充沛,2021至2022上半年全球創投基金募資規模達4,108億美元。實際上我們也看到投資量能的衰退主要來自於鉅額交易的銳減,且單筆交易規模的平均與中位數差距縮小,反映的是投資者更傾向於關注一些價格「相對」合理的中、早期標的。其投資金額與估值在2022年第二季仍維持正成長。交易或許不像過往熱絡,但已經漲上去的項目,也不易看到價格反轉。

第三則是退場的狀況,掛牌上市的估值固然較高,尤其SPAC。然而M&A不僅更受投資者青睞,2022年第二季的2,502件收購案亦不遜於2021年的水準。比起上市後所需要面對的廣大資本市場檢驗,收購退場的「傳統」管道似乎更符合在這不確定的時代中,早期投資者的務實偏好。

凜冬已至,創投市場卻非停滯不前,而是傾向於回歸到資本浪潮來臨前的樣貌。就算是風停潮退,慧眼獨具的投資者依然能在場上屹立不搖,市場不確定性的增加也更是好項目萌芽的時機。

參考資料:

- CB Insights, 2022/07/12, “State of Venture, Global Q2 2022.” https://www.cbinsights.com/research/report/venture-trends-q2-2022/

- KPMG, 2022/07/20, “Venture Pulse Q2 2022.”

https://home.kpmg/xx/en/home/campaigns/2022/07/q2-venture-pulse-report-global.html